1 Inleiding

De regelgeving betreffende de beheersing van financiële risico’s door pensioenfondsen is in het afgelopen jaar veelvuldig onderwerp van gesprek geweest. Vanuit de Europese Unie is voorgesteld pensioenfondsen voortaan te verbieden posities in derivaten (waaronder opties) in te nemen of te beleggen in alternative assets als hedge funds en commodities. Het slechte beursklimaat van de afgelopen drie jaren en de daarmee samenhangende teruggelopen solvabiliteit van een groot aantal pensioenfondsen heeft de Nederlandse toezichthouder, de Pensioen en Verzekeringskamer (PVK), ertoe gebracht om alle pensioenfondsbesturen een brief te sturen waarin de interpretatie van de richtlijnen wordt uiteengezet2. Hierin worden een aantal maatregelen aangegeven om de solvabiliteit van pensioenfondsen op de korte termijn weer op orde te krijgen. Ook worden een aantal eisen gesteld aan de financiële reserves van de pensioenfondsen. Pensioenfondsen met een eigen asset liability management (ALM) model dienen een aantal specifieke parameters daarin te toetsen aan de uitgangspunten van de PVK.

De regelgeving betreffende de beheersing van financiële risico’s door pensioenfondsen is in het afgelopen jaar veelvuldig onderwerp van gesprek geweest. Vanuit de Europese Unie is voorgesteld pensioenfondsen voortaan te verbieden posities in derivaten (waaronder opties) in te nemen of te beleggen in alternative assets als hedge funds en commodities. Het slechte beursklimaat van de afgelopen drie jaren en de daarmee samenhangende teruggelopen solvabiliteit van een groot aantal pensioenfondsen heeft de Nederlandse toezichthouder, de Pensioen en Verzekeringskamer (PVK), ertoe gebracht om alle pensioenfondsbesturen een brief te sturen waarin de interpretatie van de richtlijnen wordt uiteengezet2. Hierin worden een aantal maatregelen aangegeven om de solvabiliteit van pensioenfondsen op de korte termijn weer op orde te krijgen. Ook worden een aantal eisen gesteld aan de financiële reserves van de pensioenfondsen. Pensioenfondsen met een eigen asset liability management (ALM) model dienen een aantal specifieke parameters daarin te toetsen aan de uitgangspunten van de PVK.

In de komende jaren zal de regelgeving betreffende de beheersing van financiële risico’s door pensioenfondsen zich verder ontwikkelen als gevolg van in ieder geval de overgang naar de nieuwe Pensioen- en Spaarfondsenwet, het nieuwe Financieel Toetsingskader (FTK) en de introductie van de International Accounting Standards (IAS). Voorts zou de op handen zijnde fusie van PVK en DNB wel eens tot een meer directieve opstelling van de toezichthouder ten opzichte van pensioenfondsen kunnen leiden en dienen vele vragen te worden beantwoord betreffende de Europese afstemming van pensioenstelsels, waaronder de consequenties daarvan voor de beheersing van financiële risico’s.

In deze bijdrage beogen we een aantal consequenties van alle veranderingen in de regelgeving ten aanzien van de beheersing van een aantal financiële risico’s op een rij te zetten. In het bijzonder zullen we daarbij aandacht besteden aan de vraag in hoeverre de veranderingen in de regelgeving zullen leiden tot veranderingen in de beleggingsmix van pensioenfondsen. Betoogd zal worden dat de ontwikkelingen in de regelgeving zouden kunnen leiden tot een beleggingsmix waarin vastrentende waarden weer een grotere rol gaan innemen dan in het afgelopen decennium, maar waarin ook plaats is voor nieuwe activa klassen als hedge funds, commodities en inflation-linked bonds.

Deze bijdrage is als volgt opgebouwd. In Paragraaf 2 wordt allereerst inzicht gegeven in de gevolgen van de meer marktconforme waardering van de verplichtingen die volgt uit de ontwikkelingen in de regelgeving. In Paragraaf 3 wordt ingegaan op de mogelijke consequenties van de voorschriften ten aanzien van solvabiliteit en continuïteit in het nieuwe FTK. Paragraaf 4 bespreekt de gevolgen die de ontwikkelingen in de regelgeving zullen hebben op beleggingen in alternatives. In Paragraaf 5 worden de belangrijkste conclusies nog eens op een rij gezet.

2 Marktconforme waardering van verplichtingen

De waarde van de verplichtingen van pensioenfondsen wordt momenteel nog primair actuarieel bepaald. Verwachte toekomstige verplichtingen worden contant gemaakt tegen een rekenrente die doorgaans gelijk wordt gesteld aan de maximale toegestane waarde van 4%. Aangezien deze rekenrente constant is, is de veronderstelde waarde van de verplichtingen niet gevoelig voor fluctuaties op de financiële markten. Het nadeel van deze aanpak kan duidelijk geïllustreerd worden door een pensioenfonds te bezien waarvan alle pensioenverplichtingen nominaal zijn en ervan uit te gaan dat afwijkingen van de in- en uitstroom van pensioengerechtigden van de actuariële veronderstellingen verwaarloosbaar klein zijn. Een dergelijk pensioenfonds wordt gekenmerkt door een volledig bekend toekomstig uitbetalingspatroon. Alle risico’s kunnen dus worden afgedekt door een obligatieportefeuille met dezelfde kasstromen aan te houden3. Actuariële waardering van de verplichtingen gecombineerd met waardering tegen actuele waarde of marktwaarde van de activa, zoals momenteel gebruikelijk is, leidt er toe dat bijvoorbeeld een stijgende rente zal leiden tot een reductie van de dekkingsgraad, omdat de daling van de marktwaarde van de activa wel maar die van de passiva niet wordt weergegeven in de dekkingsgraad. In werkelijkheid heeft de stijging van de rente uiteraard geen enkele invloed op de perfecte match tussen activa en passiva.

Ook de toezichthouders zijn overtuigd van de beperkingen van de actuariële waardering van verplichtingen en bepleiten om te komen tot “consistente waardering, met vergelijkbare grondslagen, van activa en passiva met als uitgangspunt de actuele waarde” (zie PVK 2001). Deze ontwikkeling valt samen met de internationale ontwikkeling waarin ook bijvoorbeeld in de IAS marktwaarden centraal zullen komen te staan. In deze paragraaf zal allereerst worden ingegaan op de bepaling van de marktwaarde van de verplichtingen op zich en daarna worden aangegeven welke gevolgen deze wijziging in de regelgeving zal hebben op de hoogte van de dekkingsgraad, op fluctuaties in de dekkingsgraad en op de activa-allocatie van pensioenfondsen.

Een pensioenaanspraak is in principe gelijk aan een voor de inflatie geïndexeerde obligatie. Waardering van deze verplichtingen van pensioenfondsen tegen marktwaarde is om vele redenen geen eenvoudige zaak. Denk hierbij aan het gebrek aan geïndexeerde obligaties met dezelfde kenmerken als de verplichtingen4. Het meest wezenlijke probleem bij de bepaling van de actuele waarde van pensioenverplichtingen is evenwel de aard van die verplichtingen zelf: het betreft vrijwel altijd incomplete contracten die aangeven wat wenselijk is, maar veel vrijheid laten voor het pensioenfondsbestuur en niet vastleggen hoe het bestuur in bepaalde scenario’s zal dienen te handelen. Er zijn geen eenduidige manieren om dergelijke incomplete contracten te waarderen. Hoewel de overgang van actuariële waardering naar waardering op basis van actuele waarden conceptueel een grote stap voorwaarts is in het toezicht op de financiële risico’s van pensioenfondsen, is nog lang niet duidelijk hoe de actuele waarde adequaat bepaald kan worden, laat staan hoe het toezicht op de waardering van de verplichtingen zal worden vormgegeven. Deze problematiek is thans het onderwerp van discussie in de pensioenwereld5.

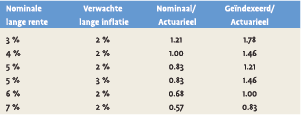

Tabel 1: Omrekencoëfficiënt waarderingsmethodes. Als voorbeeld wordt de omrekenfactor van de huidige actuariële waardering en de meer marktconforme waardering berekend voor een pensioenaanspraken die over een horizon van 20 jaar uitbetaald dienen te worden. Toelichting op de berekening van de omrekencoëfficiënten. De nominale pensioenbetalingen met een horizon van 20 jaar worden verdisconteerd tegen een nominale rente uit de eerste kolom, of tegen de constante maximale actuariële waarden van 4 procent. De relatieve waardering is afhankelijk van het quotiënt van beide discountfactoren. In deze tabel is weergegeven

Tabel 1: Omrekencoëfficiënt waarderingsmethodes. Als voorbeeld wordt de omrekenfactor van de huidige actuariële waardering en de meer marktconforme waardering berekend voor een pensioenaanspraken die over een horizon van 20 jaar uitbetaald dienen te worden. Toelichting op de berekening van de omrekencoëfficiënten. De nominale pensioenbetalingen met een horizon van 20 jaar worden verdisconteerd tegen een nominale rente uit de eerste kolom, of tegen de constante maximale actuariële waarden van 4 procent. De relatieve waardering is afhankelijk van het quotiënt van beide discountfactoren. In deze tabel is weergegeven

Omrekenfactor:( )20 , waarbij Act de actuariële rekenrente en Nom de nominale rentestand is.

Voor een geïndexeerd pensioen wordt gerekend met de maximale vaste actuariële rekenrente van 4 procent plus de verwachte inflatie. De waardering op basis van marktwaarde geschiedt door voor de reële rente het verschil te nemen tussen de nominale lange rente en de verwachte lange termijn inflatie. Hierbij is aangenomen dat de risico premie op inflatie gelijk is aan nul. De formule die is gebruikt luidt Omrekenfactor: (1 + Act + Infl/1 + Nom )20 , waarbij Act de actuariële rekenrente, Nom de nominale rentestand en Infl de verwachte inflatie is.

De overgang van actuariële waardering naar waardering tegen actuele waarde kan potentieel grote gevolgen hebben. Een eerste benadering van de orde van grootte van de effecten op de dekkingsgraad kan worden gevonden door uit te gaan van een pensioenfonds waarvan de structuur van de verplichtingen kan worden weergegeven door alle betalingen op een termijn van 20 jaar te laten plaatsvinden6. Op deze manier kan eenvoudig worden nagegaan dat de marktwaarde van de nominale verplichtingen verkregen wordt door de verwachte kasstroom contant te maken tegen de nominale lange rente, terwijl de juiste disconteringsvoet voor een volledig waardevast pensioen gelijk is aan de nominale rente minus de verwachte inflatie. De actuariële waardering hanteert een discontovoet van 4 procent voor de reële rente.

Afhankelijk van de huidige rente en inflatieverwachting kan de wijziging in de waarderingssystematiek gemakkelijk leiden tot een substantiële wijziging van de dekkingsgraad. Indien het fondsbestuur besluit om geen inflatie-compensatie meer toe te kennen, zullen bij een lange rente van 5 procent de verplichtingen ongeveer 17 procent minder waard worden. Hierdoor zal de marktconforme dekkingsgraad er veel rooskleuriger uit komen te zien dan de actuariële variant waar een rekenrente van 4 procent gebruikt wordt. Bij een lange rente van 5 procent en een verwachte inflatie van 2 procent zijn volledig geïndexeerde verplichtingen evenwel 21 procent meer waard dan volgens de actuariële rekenmethode7. In Tabel 1 zijn omrekenfactoren voor andere marktomstandigheden weergegeven8.

Afhankelijk van de huidige rente en inflatieverwachting kan de wijziging in de waarderingssystematiek gemakkelijk leiden tot een substantiële wijziging van de dekkingsgraad. Indien het fondsbestuur besluit om geen inflatie-compensatie meer toe te kennen, zullen bij een lange rente van 5 procent de verplichtingen ongeveer 17 procent minder waard worden. Hierdoor zal de marktconforme dekkingsgraad er veel rooskleuriger uit komen te zien dan de actuariële variant waar een rekenrente van 4 procent gebruikt wordt. Bij een lange rente van 5 procent en een verwachte inflatie van 2 procent zijn volledig geïndexeerde verplichtingen evenwel 21 procent meer waard dan volgens de actuariële rekenmethode7. In Tabel 1 zijn omrekenfactoren voor andere marktomstandigheden weergegeven8.

Uit bovenstaande discussie blijkt dat het waarderen van de verplichtingen van pensioenfondsen tegen marktwaarde niet alleen geen triviale zaak is, maar dat verschillen in waardering ook substantiële invloed kan hebben op het antwoord op de vraag of voor een gegeven pensioenfonds op dit moment al dan niet sprake is van voldoende dekking van de verplichtingen door de bezittingen.

De waardering van verplichtingen zal ook grote invloed hebben op de allocatie van pensioenfondsen. Bij waardering van verplichtingen tegen actuariële grondslagen is de kern van de afweging om in aandelen danwel in vastrentende waarden te beleggen er een van een afweging van het extra verwacht rendement van aandelen tegen het lagere risico van een obligatieportfeuille. Zodra verplichtingen tegen marktwaarden worden gewaardeerd komt er een extra argument ten faveure van beleggen in obligaties ter tafel: de waarde van dit deel van de portefeuille zal sterk meebewegen met de waarde van de verplichtingen en zodoende het risico van fluctuaties in de dekkingsgraad sterk verlagen. Het relevante financiële risico voor een pensioenfonds is niet de fluctuaties in de waarde van de activa op zich, maar de fluctuaties in de dekkingsgraad9.

De waardering van verplichtingen zal ook grote invloed hebben op de allocatie van pensioenfondsen. Bij waardering van verplichtingen tegen actuariële grondslagen is de kern van de afweging om in aandelen danwel in vastrentende waarden te beleggen er een van een afweging van het extra verwacht rendement van aandelen tegen het lagere risico van een obligatieportfeuille. Zodra verplichtingen tegen marktwaarden worden gewaardeerd komt er een extra argument ten faveure van beleggen in obligaties ter tafel: de waarde van dit deel van de portefeuille zal sterk meebewegen met de waarde van de verplichtingen en zodoende het risico van fluctuaties in de dekkingsgraad sterk verlagen. Het relevante financiële risico voor een pensioenfonds is niet de fluctuaties in de waarde van de activa op zich, maar de fluctuaties in de dekkingsgraad9.

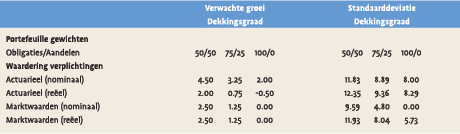

Tabel 4: Relatie tussen waardering van verplichtingen, asset-allocatie en verwachte groei en volatiliteit van dekkingsgraden. Deze tabel is berekend met de verwachtingen, volatiliteiten, en correlaties uit Tabel 2 en 3. De verwachte groei en volatiliteit van de dekkingsgraad bij verschillende asset-allocaties bij verschillende waarderingsmethodes van de verplichtingen is uitgezet. De asset-allocatie is als volgt weergegeven: percentage nominale obligaties / percentage aandelen. De actuariële waardering vindt plaats tegen de standaard rekenrente van 4 procent voor nominale, en 4 procent plus verwachte inflatie voor reële verplichtingen. Om de marktwaarde van nominale verplichtingen te berekenen is de waarde van een nominale, en voor reële verplichtingen is de waarde van een reële obligatie genomen. De verwachte groei en volatiliteit luiden in procenten per jaar.

Tabel 4: Relatie tussen waardering van verplichtingen, asset-allocatie en verwachte groei en volatiliteit van dekkingsgraden. Deze tabel is berekend met de verwachtingen, volatiliteiten, en correlaties uit Tabel 2 en 3. De verwachte groei en volatiliteit van de dekkingsgraad bij verschillende asset-allocaties bij verschillende waarderingsmethodes van de verplichtingen is uitgezet. De asset-allocatie is als volgt weergegeven: percentage nominale obligaties / percentage aandelen. De actuariële waardering vindt plaats tegen de standaard rekenrente van 4 procent voor nominale, en 4 procent plus verwachte inflatie voor reële verplichtingen. Om de marktwaarde van nominale verplichtingen te berekenen is de waarde van een nominale, en voor reële verplichtingen is de waarde van een reële obligatie genomen. De verwachte groei en volatiliteit luiden in procenten per jaar.

Tabel 4 illustreert dat in geval van waardering van verplichtingen tegen marktwaarde de nominale verplichtingen in principe gematcht kunnen worden met een obligatieportefeuille waardoor een risicoloos pensioenfonds ontstaat10. De prijs die daarvoor betaald wordt, indien de initiële dekkingsgraad 100 procent is, is een verwachte groei van de dekkingsgraad die ook gelijk is aan nul, en daarmee op termijn hogere vereiste premies of soberder regelingen dan in geval van beleggingen ten dele in aandelen. Voor niet volledig afgedekte posities zijn de numerieke effecten weergegeven in Tabel 4, uitgaande van de veronderstellingen over verwachte rendementen, standaard deviaties, en correlaties zoals die in Tabel 2 en 3 zijn geschetst. Bij een 75/25 allocatie naar obligaties en aandelen, heeft een nominaal gewaardeerde portefeuille slechts een risico van 4,8 procent, terwijl de actuariële waardering een risico van 8,9 procent laat zien. Dit illustreert het algemenere gegeven dat de “risico versus rendement” afweging in geval van actuariële waardering van verplichtingen tot een kleiner belang in obligaties zal leiden, omdat de match van de verplichtingen dan niet in de analyse wordt betrokken.

Het bestuur van een pensioenfonds zal proberen grote fluctuaties in dekkingsgraden te voorkomen omdat deze al snel leiden tot ongewenste fluctuaties in onder andere de premieheffing. Nominale en reële obligaties zijn daarom zoals boven betoogd extra aantrekkelijke activacategorieën zodra waardering tegen marktwaarden algemeen is ingevoerd. Voor ondernemingspensioenfondsen speelt evenwel nog een extra overweging. Zodra de IAS van kracht zijn zal de onderneming tot op grote hoogte jaarlijkse de resultaten van het pensioenfonds in de verlies- en winstrekening dienen te laten zien. De waardefluctuaties van veel pensioenfondsen zijn zo groot dat ze de jaarlijkse winst- en verliesrekening geweldig kunnen beïnvloeden11. Ongetwijfeld leidt deze ontwikkeling in de regelgeving daarom tot een extra druk vanuit de moederonderneming op ondernemingspensioenfondsen om fluctuaties in de dekkingsgraden tegen te gaan, en dus met name in vastrentende waarden te beleggen. Deze ontwikkeling kan er ook toe leiden dat ondernemingen er voor kiezen van een defined benefit over te stappen naar een defined contribution stelsel waarmee de beleggingsrisico’s bij de deelnemers worden gelegd12.

3 Het inschatten van solvabiliteit en continuïteit

Tot voor kort werd in het toezicht met name de dekkinggraad gebruikt als ijkingsinstrument om na te gaan of een pensioenfonds financieel gezond was en in de toekomst aan zijn verplichtingen zal kunnen voldoen. De PVK heeft enige tijd geleden aangegeven de huidige waarderingsmethoden “te weinig dynamisch” te achten en geeft voorts aan dat ze “te veel de nadruk leggen op de huidige situatie” (zie PVK 2001). Afgezien van de in de vorige paragraaf besproken worsteling met de vraag hoe de marktwaarde van de verplichtingen, en daarmee de dekkingsgraad, het best gemeten zou kunnen worden, wordt hier geduid op het feit dat de pensioengelden pas over vele jaren nodig zijn voor betalingen.

In de uitgangspunten voor een nieuw FTK, waarop de nieuwe regelgeving voor pensioenfondsen zal worden gebaseerd, speelt de dekkingsgraad nog steeds een belangrijke rol, maar wordt deze aangevuld met een zogeheten solvabiliteitstoets en een continuïteitstoets. In de solvabiliteitstoets is de horizon één jaar en dient aangegeven te worden hoe op basis van het huidige beleggings-, premie- en indexeringsbeleid een ongunstige ontwikkeling van externe factoren, waaronder het beleggingsresultaat, zou kunnen worden opgevangen. In de continuïteitstoets wordt op nog langere termijn gekeken hoe ongunstige scenario’s met behulp van beleidsaanpassingen tegemoet kunnen worden getreden13.

Een belangrijk verschil tussen de bepaling van de dekkingsgraad enerzijds en de continuïteits- en solvabiliteitstoets anderzijds is dat de dekkingsgraad een deterministisch getal is dat, in ieder geval in principe, bepaald kan worden op basis van waargenomen marktprijzen. Voor dit getal kan een bepaalde harde ondergrens worden voorgeschreven. De toekomstige dekkingsgraad bij een bepaald verondersteld beleid, waarop de continuïteitstoets en solvabiliteitstoets zijn gebaseerd, is een onzekere grootheid waarvan slechts de verdeling met behulp van zogenaamde ALM-modellen kan worden beschreven. Er kan geen bepaald niveau van dekking worden geëist, hooguit kan voorgeschreven worden dat de kans dat een bepaald niveau niet zou worden gehaald beneden een bepaalde waarde dient te liggen. Om te komen tot een implementatie van de continuïteitsen solvabiliteitstoets zijn bovendien veronderstellingen nodig over de mogelijke ontwikkeling van allerhande grootheden als financiële rendementen en inflatie in de toekomst die niet direct uit waargenomen marktprijzen zijn af te leiden. Adequate implementatie van de continuïteitstoets en solvabiliteitstoets vereist dus adequaat toezicht op de hiertoe gehanteerde ALM-modellen.

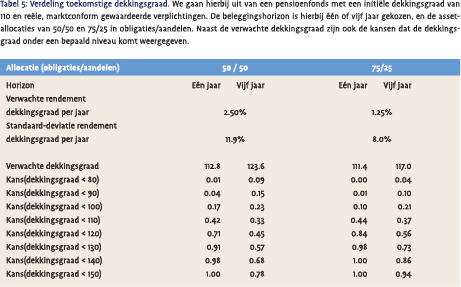

Voor de PVK spelen zowel de huidige dekkingsgraad als een ontwikkelingspad naar voldoende buffers in de toekomst een rol. In geval van onderdekking dient een plan te worden ontvouwd dat aangeeft hoe de onderdekking binnen een jaar zal zijn verdwenen. Uitgaande van een bepaald beleggingsbeleid en veronderstellingen over bijvoorbeeld de premie-ontvangsten en de beslissing de verplichtingen al dan niet te indexeren kan de toekomstige verdeling van de dekkingsgraad worden bepaald. In Tabel 5 worden de uitkomsten van een dergelijk vereenvoudigd ALM-model weergegeven. Uitgegaan wordt van een ongewijzigd premie-beleid, van volledige indexatie van de verplichtingen en van een beleggingsmix waarbij 50% in aandelen is belegd en 50% in obligaties. Verondersteld wordt eenvoudigheidshalve dat de (logaritmische) aandelen- en obligatierendementen, maar ook de inflatie, onafhankelijk identiek normaal verdeeld zijn met parameters zoals beschreven in Tabel 2 en 3. De reële verplichtingen zijn gewaardeerd tegen marktwaarde, zoals in de vorige paragraaf. Indien de initiële dekkingsgraad 110 was, resulteert hieruit Tabel 514.

Voor de PVK spelen zowel de huidige dekkingsgraad als een ontwikkelingspad naar voldoende buffers in de toekomst een rol. In geval van onderdekking dient een plan te worden ontvouwd dat aangeeft hoe de onderdekking binnen een jaar zal zijn verdwenen. Uitgaande van een bepaald beleggingsbeleid en veronderstellingen over bijvoorbeeld de premie-ontvangsten en de beslissing de verplichtingen al dan niet te indexeren kan de toekomstige verdeling van de dekkingsgraad worden bepaald. In Tabel 5 worden de uitkomsten van een dergelijk vereenvoudigd ALM-model weergegeven. Uitgegaan wordt van een ongewijzigd premie-beleid, van volledige indexatie van de verplichtingen en van een beleggingsmix waarbij 50% in aandelen is belegd en 50% in obligaties. Verondersteld wordt eenvoudigheidshalve dat de (logaritmische) aandelen- en obligatierendementen, maar ook de inflatie, onafhankelijk identiek normaal verdeeld zijn met parameters zoals beschreven in Tabel 2 en 3. De reële verplichtingen zijn gewaardeerd tegen marktwaarde, zoals in de vorige paragraaf. Indien de initiële dekkingsgraad 110 was, resulteert hieruit Tabel 514.

De tweede en derde kolom van Tabel 5 geven aan dat, gegeven de modelveronderstellingen, de dekkingsgraad naar verwachting over één jaar nauwelijks zal veranderen, dat de dekkingsgraad met een kans van zo’n 17% binnen een jaar beneden de cruciale waarde van 100% zal liggen en binnen vijf jaar met een kans van 23% beneden de 100% zal liggen. De aanschrijving van de PVK van september 2002 suggereert dat de toezichthouder geen problemen met het voorgestelde beleid zou hebben omdat de verwachte dekkingsgraad boven de grens van 110% blijft.

Een belangrijke vraag die we ons willen stellen is of de nieuwe regelgeving zal leiden tot een groter dan wel een kleiner belang van aandelen in de beleggingsmix van pensioenfondsen. De vierde en vijfde kolom van Tabel 5 beschrijven de verdeling van de dekkingsgraad indien slechts 25% van het vermogen in aandelen is belegd. Dit leidt uiteraard tot een lager verwacht rendement op de dekkingsgraad, maar ook tot een lagere volatiliteit. Indien in de nieuwe solvabiliteitstoets waarin in het FTK sprake is met name gekeken zou worden naar de verwachte dekkingsgraad zou invoering van de nieuwe regelgeving dus leiden tot prikkels om veel aandelen in de portefeuille op te nemen. Bij de solvabiliteitstoets wordt evenwel met name gekeken naar de kans op onderdekking (die kleiner zou moeten zijn dan 0.5 procent). Zoals blijkt uit Tabel 5 daalt de kans op onderdekking na een jaar doorgaans als de volatiliteit van de beleggingsmix wordt verlaagd, en zal ook deze verandering in de regelgeving, net als de in Paragraaf 2 besproken waardering van verplichtingen tegen marktwaarden, leiden tot een kleiner belang van het gemiddelde pensioenfonds in aandelen.

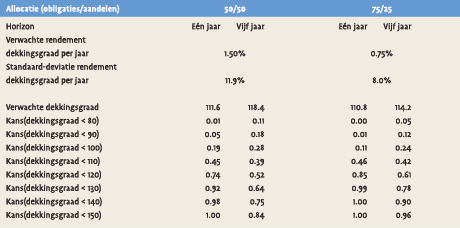

Tabel 6: Verdeling toekomstige dekkingsgraad met PVK restricties. We gaan hierbij uit van een pensioenfonds met een initiële dekkingsgraad van 110 en reële, marktconform gewaardeerde verplichtingen. De beleggingshorizon is hierbij één of vijf jaar gekozen, en de asset-allocaties van 50/50 en 75/25 in obligaties/aandelen. Naast de verwachte dekkingsgraad zijn ook de kansen dat de dekkingsgraad onder een bepaald niveau komt weergegeven. Het rendement van aandelen en obligaties is conform de eis de PVK, gesteld op het maximum van 8,0 en 5,0 procent.

Tabel 6: Verdeling toekomstige dekkingsgraad met PVK restricties. We gaan hierbij uit van een pensioenfonds met een initiële dekkingsgraad van 110 en reële, marktconform gewaardeerde verplichtingen. De beleggingshorizon is hierbij één of vijf jaar gekozen, en de asset-allocaties van 50/50 en 75/25 in obligaties/aandelen. Naast de verwachte dekkingsgraad zijn ook de kansen dat de dekkingsgraad onder een bepaald niveau komt weergegeven. Het rendement van aandelen en obligaties is conform de eis de PVK, gesteld op het maximum van 8,0 en 5,0 procent.

De PVK heeft meegedeeld dat ALM modellen voortaan in principe slechts dan geaccordeerd zullen worden als de gehanteerde parameters aan bepaalde condities voldoen. Specifiek wordt genoemd een verwacht rendement op vastrentende waarden van ten hoogste 5%, een verwacht rendement op aandelen van ten hoogste 8% en een verwachte prijs- en looninflatie van tenminste 2% en 3%15. Deze restricties hebben ongetwijfeld als doel om te voorkomen dat pensioenfondsen hun beleid baseren op al te rooskleurige ALM-analyses. De gevolgen van de restricties zijn substantieel. Opgemerkt dient te worden dat de restricties ten aanzien van de verwachte inflatie in ons voorbeeld niet bindend zijn. Tabel 6 komt overeen met Tabel 5, met dien verstande dat de verwachte rendementen op vastrentende waarden en aandelen die buiten de toegestane range vielen gelijk verondersteld zijn aan de maximale waarden. Omdat met name het verwachte rendement op aandelen verlaagd is ten opzichte van het historisch gemiddelde over een lange reeks van jaren, waarop nu veel ALM-modellen zijn gebaseerd, zal ook deze aanpassing in de regelgeving weer leiden tot een lager belang in aandelen dan nu gebruikelijk is indien naar de hele ongunstige kansen wordt gekeken. Uit Tabel 6 blijkt ook dat de kosten in termen van te verwachte groei van de dekkingsgraad van een reductie in aandelen aanzienlijk zijn, met een verwachte stijging van slechts 0,75 procent op jaarbasis voor de 75/25 allocatie.

Zoals gezegd bevat de aanschrijving van de PVK ook regels betreffende de vereiste omvang van de buffers die pensioenfondsen dienen aan te houden. Deze buffers zijn aanmerkelijk hoger voor beleggingen in aandelen dan in vastrentende waarden, waardoor het beleggen in de laatste categorie ook via deze weg aantrekkelijker wordt gemaakt.

4 Restricties op beleggingsmogelijkheden

In veel Europese landen bestaan ook nu nog tal van restricties op de beleggingsmogelijkheden van pensioenfondsen, zie bijvoorbeeld Legge (2002). In sommige landen is het percentage dat in zakelijke waarden mag worden belegd aan een maximum gebonden (bijvoorbeeld Frankrijk, Denemarken en Oostenrijk), terwijl in andere landen slechts een deel van het vermogen internationaal mag worden belegd (bijvoorbeeld Duitsland). De verschillen in regelgeving zijn met name ook groot ten aanzien van de mogelijkheden van pensioenfondsen om posities in te nemen in derivaten en om te beleggen in zogenoemde alternatieve beleggingsvormen als commodities, hedge funds en private equity. Alternatieve beleggingsvormen zijn in toenemende mate populair bij institutionele beleggers, en in deze bijdrage beogen we aan te tonen in hoeverre dit kan leiden tot een inperking van beleggingsrisicio’s16.

De restricties op beleggingsmogelijkheden worden veelal beargumenteerd door aan te nemen dat de beleggingsrisico’s van pensioenfondsen sterk zouden stijgen als in alternatieven zou worden belegd. Nog in het voorjaar van 2002 heeft de Europese Unie geprobeerd tot Europese regelgeving te komen waarin derivatenposities en beleggingen in alternatieven vrijwel geheel verboden zouden worden. Uiteraard kan het ondeskundig innemen van posities in derivaten of beleggen in onbekende activaklassen tot onacceptabele risico’s leiden. Een van de kernpunten van de financiële theorie is evenwel dat diversificatie over verschillende activa en activa-categorieën, wanneer deskundig wordt belegd, de risico’s slechts kan verkleinen ten opzichte van een situatie waarin beleggingsrestricties van kracht zijn. Te verwachten valt dan ook dat naarmate pensioenfondsdirectie en -bestuur in alle Europese landen meer professioneel zullen zijn opgeleid de restricties op de beleggingscategorieën zullen verdwijnen17.

In deze paragraaf gaan we na hoe aantrekkelijk alternatieve beleggingen als commodities en hedge funds voor pensioenfondsen zijn en hoe het antwoord op deze vraag samenhangt met de waardering van de verplichtingen. Uiteindelijk beogen we daarmee ook voor deze wijziging in de regelgeving aan te geven wat het effect op de activa-allocatie van pensioenfondsen zal zijn.

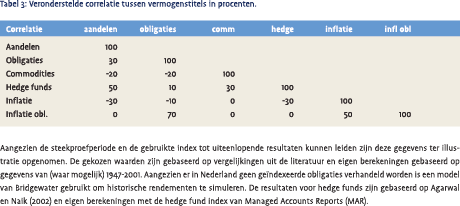

Doorgaans behalen commodities een positief rendement wanneer de aandelenmarkten wereldwijd een pover rendement laten zien. In dit opzicht bieden commodities dus veelal bescherming tegen tegenvallende beleggingsopbrengsten uit aandelen18. Er bestaat bovendien een positieve samenhang tussen stijgende prijzen van grondstoffen en stijgende consumentenprijzen. Vandaar dat beleggen in commodities voor pensioenfondsen met waardevaste verplichtingen dus extra aantrekkelijk zijn. Froot (1995) en Nijman en Swinkels (2003) analyseren de voordelen van het beleggen in commodities vanuit het perspectief van een Amerikaans pensioenfonds. In deze paragraaf onderzoeken we de voordelen van beleggingen in commodities voor een Nederlands pensioenfonds. De gevonden correlatie tussen commodities en de traditionele beleggingen is negatief. In tegenstelling tot de Amerikaanse situatie lijkt in Nederland er geen positieve maar licht negatieve correlatie te bestaan tussen reële verplichtingen en commodities19.

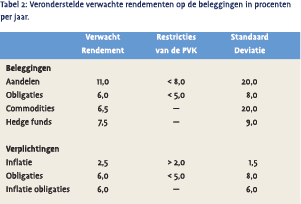

Een andere alternatieve belegging zijn de hedge funds, waarvan geclaimd wordt dat die deels marktneutraal zijn en dus tot grote diversificatievoordelen zonder veel verlies aan verwacht rendement kunnen leiden20. Agarwal en Naik (2003) onderzoeken de invloed van de beschikbaarheid van de korte historie van gerealiseerde hedge fund rendementen op de schatting van hun lange termijn gemiddelde verwachte rendement met behulp van stijlanalyse. Zij hebben bepaald dat het verwachte rendement op fund-of-funds, waartoe Europese institutionele beleggers zich doorgaans beperken, zo’n 7,5 procent per jaar is, en de volatiliteit ongeveer 9,0 procent, indien economische data tot 1927 worden meegenomen21.

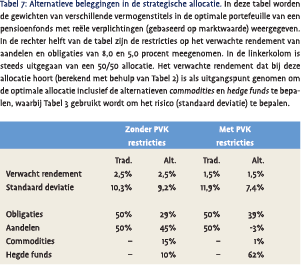

Gemakshalve gaan we in het vervolg uit van de gestileerde situatie die geschetst is in Tabel 2 en 3. Als uitgangspunt nemen we aan dat het pensioenfonds zijn verplichtingen marktconform waardeert en een allocatie van 50 procent obligaties en 50 procent aandelen heeft. Het verwachte rendement van de dekkingsgraad is bij deze portefeuille gelijk aan 2,5 procent. De volatiliteit van de dekkingsgraad is in zo’n geval gelijk aan 10,4 procent, zoals afgeleid kan worden uit Tabel 7. De nieuwe optimale portfeuille bestaat voor 25 procent uit alternatieven, verdeeld over 15 procent in commodities en 10 procent in hedge funds. De volatiliteit van de dekkingsgraad wordt bij een gelijkblijvend verwacht rendement verkleind tot 9,2 procent. Hoewel hedge funds en commodities een substantieel deel van de optimale portefeuille vormen, zouden alternatieven met een positieve correlatie met de verplichtingen het risico van de dekkingsgraad verder kunnen reduceren.

Indien we in het model uitgaan van het maximaal toelaatbare verwachte rendement op aandelen en obligaties zoals dat door de PVK gespecificeerd is, zien we dat de portefeuille vrijwel geheel uit hedge funds (maar liefst 62%) en obligaties (39%) bestaat. Dit is niet verwonderlijk, aangezien hedge funds nu bijna hetzelfde verwachte rendement als aandelen hebben, maar een beduidend lager risico. Vooralsnog is niet duidelijk in hoeverre de PVK voornemens is ook maximale waarden voor verwachte rendementen op alternatieven voor te schrijven voor ALM-studies22. Deze parameters zijn uiteraard van belang voor het inschatten van de risico’s van de beleggingen. Voor het beantwoorden van de vraag of het relevant is om in commodities te beleggen en wat de risico-reductie daarvan zou kunnen zijn kan evenwel niet volstaan worden met het zinvol specificeren van verwachte rendementen. Ook de volatiliteiten, de correlaties tussen de rendementen en met de inflatie alsmede de autocorrelatie structuur van bijvoorbeeld inflatie speelt een rol bij het inschatten van risico’s voor een pensioenfonds met tegen marktwaarde gewaardeerde verplichtingen. Het lijkt vooralsnog onwaarschijnlijk dat de toezichthouders ook hiervoor een bepaald interval zullen voorschrijven. Hoewel het uit andere overwegingen niet realistisch is voor een pensioenfonds om de gerapporteerde allocaties te implementeren, geeft deze analyse een indicatie dat in de huidige situatie alternatieve beleggingen een toegevoegde waarde kunnen hebben, en een te stringente Europese regelgeving potentiële risico-reductie in de weg zou kunnen staan.

Indien we in het model uitgaan van het maximaal toelaatbare verwachte rendement op aandelen en obligaties zoals dat door de PVK gespecificeerd is, zien we dat de portefeuille vrijwel geheel uit hedge funds (maar liefst 62%) en obligaties (39%) bestaat. Dit is niet verwonderlijk, aangezien hedge funds nu bijna hetzelfde verwachte rendement als aandelen hebben, maar een beduidend lager risico. Vooralsnog is niet duidelijk in hoeverre de PVK voornemens is ook maximale waarden voor verwachte rendementen op alternatieven voor te schrijven voor ALM-studies22. Deze parameters zijn uiteraard van belang voor het inschatten van de risico’s van de beleggingen. Voor het beantwoorden van de vraag of het relevant is om in commodities te beleggen en wat de risico-reductie daarvan zou kunnen zijn kan evenwel niet volstaan worden met het zinvol specificeren van verwachte rendementen. Ook de volatiliteiten, de correlaties tussen de rendementen en met de inflatie alsmede de autocorrelatie structuur van bijvoorbeeld inflatie speelt een rol bij het inschatten van risico’s voor een pensioenfonds met tegen marktwaarde gewaardeerde verplichtingen. Het lijkt vooralsnog onwaarschijnlijk dat de toezichthouders ook hiervoor een bepaald interval zullen voorschrijven. Hoewel het uit andere overwegingen niet realistisch is voor een pensioenfonds om de gerapporteerde allocaties te implementeren, geeft deze analyse een indicatie dat in de huidige situatie alternatieve beleggingen een toegevoegde waarde kunnen hebben, en een te stringente Europese regelgeving potentiële risico-reductie in de weg zou kunnen staan.

5 Conclusies

In deze bijdrage hebben we aandacht besteed aan de gevolgen van de ontwikkelingen in de regelgeving voor pensioenfondsen voor de activa-samenstelling van pensioenfondsen. Vele ontwikkelingen bevatten prikkels naar een reductie van de aandelen-exposure van pensioenfondsen. Dit geldt bijvoorbeeld voor de waardering van verplichtingen tegen marktwaarden waardoor de hedge tussen vastrentende waarden en verplichtingen voortaan zichtbaar wordt gemaakt, voor de regelgeving in de IAS die er toe leidt dat ondernemingen jaarlijks verlies of winst op het pensioenfonds op de resultatenrekening van de onderneming zullen moeten meenemen, maar ook voor de voorschriften ten aanzien van de parameterkeuze in ALM-modellen en de regels die voorschrijven dat met grote zekerheid continuïteit en solvabiliteit van de pensionfondsen gewaarborgd dient te zijn.

Het rendement op aandelen is op langere termijn hoger dan op vastrentende waarden. De prikkels in de regelgeving om het belang in aandelen te beperken zouden er daarom toe kunnen leiden dat de pensioenpremies extra zullen moeten stijgen of de regelingen zullen moeten worden versoberd. Ten dele lijken deze veranderingen onvermijdelijk om het vertrouwen in het pensioensysteem te herstellen. Enigermate kunnen de beleggingsrisico’s wellicht evenwel ook ingeperkt worden door te kijken naar posities in derivaten en te beleggen in nieuwe activaklassen als commodities en hedge funds. Hoewel geen heel substantiële invloed van dergelijke beleggingsmogelijkheden op de beleggingsmix of de kans op onderdekking valt te verwachten lijken restricties op dergelijke beleggingsmogelijkheden zoals die in Europa wel worden voorgestaan contra-productief zodra de pensioenfondsen door deskundigen worden geleid en bestuurd en het toezicht op het beleggingsgedrag van pensioenfondsen adequaat geregeld is.

Literatuur

- Agarwal, V., and Naik, N.Y., 2003, Risk and portfolio decisions involving hedge funds, forthcoming in Review of Financial Studies.

- Boender, C.G., Kramer, B., Steehouwer, H., en Steenkamp, T.B.M., 2001, Indexleningen bij pensioenfondsen, VBA journaal, 17, 4-8.

- Chow, Jacquier, Kritzman, en Lowry, 1999, Optimal portfolios in good times and bad, Financial Analysts Journal, May/June, 65-74.

- Fama, E.F., en French, K.R., 2002, The equity risk premium, Journal of Finance, 57(2), 637-659.

- Frijns, J.M.G., Maatman, R.H., en Steenkamp, T.B.M., 2002, Best practice beleggingsbeleid in de EU: Prudent person ‘plus’?, Tijdschrift voor Pensioenvraagstukken, 2, 46-51.

- Froot, K.A., 1995, Hedging portfolios with real assets, Journal of Portfolio Management, 21(4), 60-77.

- Legge, E., 2002, The economic implications of the EU Commission’s proposal, Journal of Pensions Management, 7(3), 252-266.

- Nijman, Th.E., en Swinkels, L.A.P., 2003, Strategic and tactical asset allocation to commodities for retirement savings schemes, CentER Discussion Paper 20.

- Ponds, E.H.M., en Quix, A.C.M., 2002, Groeivoet dekkingsgraad als afwegingskader voor beleid van pensioenfondsen, VBA journaal, 18(1), 10-17.

- PVK, 2001, De uitgangspunten voor een financieel toetsingskader.

- Ruiter, H. de, 2001, De plaatsbepaling van hedge funds binnen een pensioenfonds portefeuille, VBA Journaal, 17 (2), 17-24.

- Steenkamp, T.B.M., 1998, Het pensioenoverschot doorgelicht, ESB, 756-760.

- Van der Hoek, J., en Kocken, T.P., Reële instrumenten voor een reëel risico, VBA journaal, 18(2), 3-9.

- Wolff, C.C.P. en Th. Ooms, 1998, Een variabele rekenrente voor pensioenfondsen, ESB, 752-755.

Noten

- Theo Nijman is als Hoogleraar Beleggingstheorie op de F. van Lanschot Leerstoel verbonden aan de Universiteit van Tilburg, Postbus 90153, 5000 LE, Tilburg. Laurens Swinkels is thans werkzaam bij PensionFactory, Postbus 57674, 1040 BN, Amsterdam. Deze bijdrage is tot stand gekomen toen Laurens Swinkels verbonden was als AiO aan de Universiteit van Tilburg en ABP Vermogensbeheer.

- Deze brief, gedateerd 30 september 2002, heeft als titel “Uitgangspunten voor de financiële opzet van pensioenfondsen”.

- Gemakshalve gaan we er vanuit dat de actuele waarde van activa en passiva precies samenvalt.

- Zie Boender, Kramer, Steehouwer, en Steenkamp (2001) en Van der Hoek en Kocken (2002) voor een uiteenzetting over het potentieel van geïndexeerde leningen in een pensioenportefeuille.

- Recent heeft de PVK in een zogenaamde white paper een eerste indruk gegeven hoe men de regelgeving dient in te vullen.

- We veronderstellen dat de risico-premie voor het dragen van inflatie-risico te verwaarloosbaar klein is. Over het bestaan van een premie voor inflatie-risico en de hoogte ervan is in de literatuur alles behalve eenduidig. Indien we veronderstellen dat de risico-premie één procent bedraagt volgt uit de Fischer-vergelijking (reëele rente = nominale rente – verwachte inflatie – premie inflatie-risico) dat de reële rente bijvoorbeeld gelijk wordt aan 5 – 2 – 1= 2 procent in plaats van de 3 procent die zou resulteren indien van zo’n risico-premie geabstraheerd wordt. In zo’n geval worden de verplichtingen niet 21 procent maar 46 procent duurder en wordt de solvabiliteit voor pensioenfondsen nog ongunstiger.

- In Steenkamp (1998) wordt al aangegeven dat de hoogte van de pensioenoverschotten sterk afhankelijk is van de manier waarop de verplichtingen zijn gewaardeerd.

- Wolff en Ooms (1998) pleiten voor een marktconforme waardering van pensioenverplichtingen en merken op dat een reële rekenrente van 4 procent ruim boven het gerealiseerde niveau van ongeveer 2 procent over de periode 1956-1996.

- De dekkingsgraad is uiteraard slechts een van de mogelijke indicatoren van liquiditeit en solvabiliteit van het pensioenfonds. Zie ook Ponds en Quix (2002) voor een uiteenzetting over de voordelen van het modelleren van het rendement op de dekkingsgraad voor pensioenfondsen.

- Verondersteld is dat de obligatieportefeuille de looptijden structuur van de verplichtingen precies matcht. Bovendien wordt verondersteld dat de actuariële inschatting van b.v. sterfte en toetreding verwaarloosbaar afwijkt van de feitelijke ontwikkeling. Uit Tabel 4 blijkt verder dat volledig geïndexeerde pensioenaanspraken met nominale obligaties niet perfect gehedgd kunnen worden. Met geïndexeerde obligaties is dit in theorie wel mogelijk, maar het ontbreken van een dergelijke markt in Nederland maakt dit vanuit praktisch oogpunt vrijwel onmogelijk.

- De winst van Koninklijke Olie bedroeg in 2001 ¤ 7.28 miljard, terwijl met het negatieve rendement op het vermogen van het pensioenfonds (–5,2 procent) een bedrag van ¤ 0.7 miljard gemoeid was. Dit zou, indien het verlies in de boeken van het moederconcern verwerkt zou moeten worden, tot een daling van 10% van de winst leiden.

- Een voorbeeld hiervan is Akzo Nobel dat recent een dergelijke verandering heeft aangekondigd (Verlegging pensioenrisico bevrijdt Akzo van loden last, Financieel Dagblad, 9 mei 2003).

- De beoogde opzet van de solvabiliteitstoets is door de PVK geschetst in een in maart 2003 gepubliceerd white paper. Een vergelijkbare publicatie betreffende de continuiteitstoets verschijnt in de zomer van 2003.

- Onder de geschetste veronderstellingen geldt dat de dekkingsgraad, dgr, over een horizon van één jaar dgrt+1 =dgrt +dgrt x [ wA r t+1 A + (1-wA) rt+1 NO - rt+1 RO ], waarbij we het rendement op de dekkingsgraad benaderd hebben met het verschil tussen het rendement op de bezittingen minus de verplichtingen. De gewichten zijn weergegeven met w, de rendementen met r, en de superscripts A, NO en RO, verwijzen naar aandelen (A), nominale (NO) en reële (RO) obligaties. Uit deze formule volgen direct de gespecificeerde kansen.

- Fama en French (2002) schatten de toekomstige risicopremie op aandelen voor de Verenigde Staten tussen 2,55 en 4,32 procent. Zij wijten het verschil aan historische en toekomstige risicopremie aan een gedaalde discontovoet, die de aandelenprijzen de afgelopen decennia heeft opgedreven.

- In de Verenigde Staten is de totale marktwaarde van deze categorie in de portefeuille van institutionele beleggers toegenomen van $ 10 miljard tot $ 232 miljard over de periode 1986-2001. In Europa werd in 2001 ongeveer ¤ 25 miljard in alternatieve titels belegd, een groei van 1,6 procent van het totale vermogen naar 3,6 procent over een periode van vijf jaar. Bron: Alternative Investing by TaxExempt Organisations 2001, Goldman, Sachs & Co. en Frank Russell Company.

- Zie ook Frijns, Mateman en Steenkamp (2002).

- Over de periode januari 2000 tot december 2002 hebben grondstoffen een gemiddeld jaarlijks rendement van 11,5 procent behaald tegenover aandelen wereldwijd –13,6 procent. Zie ook Chow, Jacquier, Kritzman, en Lowry (1999) voor diversificatie-voordelen van commodities in tijden van negatieve rendementen op de aandelenmarkten.

- De correlatie is gebaseerd op de Goldman Sachs Commodity Index en de door Bridgewater gesimuleerde rendementen op Nederlandse inflatie-geïndexeerde obligaties over de periode 1971-2001. Zie www.gs.com/gsci en www.bwater.com/research_ibonds.htm voor meer informatie.

- Voor een “asset-only” analyse voor de plaatsbepaling van hedge funds in een institutionele portefeuille zie onder andere De Ruiter (2001).

- De correlatie tussen hedge funds en Nederlandse inflatie is ongeveer even groot als die van aandelen met inflatie, rond -30 procent. De correlatie van hedge funds met commodities is echter positief. We baseren ons hierbij op een hedge fund index van Managed Accounts Reports (MAR). De correlatie tussen Nederlandse geïndexeerde obligaties en hedge funds is vrijwel nul.

- Het is waarschijnlijk dat door de PVK wordt geëist dat verwachte rendementen van de verschillende activa klassen consistent zijn. Een dergelijk beleid zou tot gevolg kunnen hebben dat de verwachte rendementen op alternatieve beleggingen met een bepaald percentage aangepast dienen te worden bij verlaging van de verwachte risicopremie op aandelen.

in VBA Journaal door Theo Nijman (l) en Laurens Swinkels1 (r)