1. Inleiding

1. Inleiding

Pensioenregelingen veranderen. De laatste jaren is veel aandacht besteed aan de risico’s die pensioenregelingen met zich meedragen, met als gevolg dat een groot aantal regelingen is aangepast. Eindloon is bij de meeste defined benefit (DB)-regelingen vervangen door geïndexeerd middelloon, DB-regelingen zijn versoberd en in sommige gevallen zelfs geheel vervangen door beschikbare premieregeling (defined contribution of DC). Een ander gevolg is dat het aantal deelnemers aan DC-regelingen in Nederland in de afgelopen jaren is verdubbeld2. Zonder verdere bescherming tegen marktrisico’s en richtlijnen hoe te beleggen neemt de kans sterk toe dat deze op de pensioendatum worden geconfronteerd met een pensioentekort.

In dit artikel stellen we een innovatie in DC voor door een combinatie van collectiviteit en marktrisicobescherming te introduceren, zodat het neerwaartse risico van de individuele deelnemer sterk wordt beperkt. Het nieuwe collectieve DC kan in de praktijk kostenefficiënt worden opgezet door gebruik te maken van rente- en inflatieswaps en opties. De pensioenregeling die in dit artikel wordt beschreven, is door Cordares in samenwerking met Cardano ontwikkeld.

2. Behoefte aan betere oplossingen voor DC

2. Behoefte aan betere oplossingen voor DC

DC wint aan populariteit. In bepaalde pensioenmarkten, zoals de VS, speelt het traditioneel al een belangrijke rol. In andere markten, zoals het Verenigd Koninkrijk, maakt DC een ferme groei door sinds de introductie van nieuwe accountingregels (FRS-17, IFRS). Ondernemingen sturen aan op DC om zo de gevolgen van volatiliteit in de dekkingsgraad van hun DB-regelingen op hun balans en resultatenrekening in te perken. Ook in opkomende markten wint DC snel terrein.

Toch is DC geen perfecte oplossing. Ervaringen in de VS, waar circa 3 biljoen dollar in DC-regelingen is ondergebracht, laten zien dat het huidige DC een aantal serieuze tekortkomingen heeft: (1) de bijdragen zijn vaak laag; (2) deelnemers doen in onvoldoende mate mee bij vrijwillige regelingen, zelfs als de werkgever daaraan meebetaalt; (3) deelnemers weten vaak niet hoeveel en waarin te beleggen en (4) kosten en rendementen vallen tegen3. Per saldo resteert voor de deelnemer een pensioen dat veel lager uitvalt dan verwacht, met als gevolg dat veel gepensioneerden in vooral de VS een baan moeten zoeken om in hun levensonderhoud te voorzien.

Het probleem met DC is tweeledig. Het bewustzijn van deelnemers ten aanzien van hun pensioen is in het algemeen laag. Men is zich onvoldoende bewust van de risico’s van een te klein pensioen. Daarnaast zijn er bepaalde risico’s die een individu eenvoudigweg niet efficient kan afdekken. Daarvoor is de steun van een collectief nodig. We gaan op deze problemen in.

Individuen blijken moeilijk in staat zelf de complexe financiële keuzes te maken die nodig zijn voor een goed pensioen4. Munnell et al. (2006) laten zien dat deelnemers in de VS veelal slecht gebruik maken van de voordelen van diversificatie: bijna de helft van de 401 (k) deelnemers is helemaal niet of juist volledig in aandelen belegd5. Zelfs wanneer beleggingen wel worden gespreid, bestaat er nog een forse kans dat het pensioen uiteindelijk tegenvalt. Om dat te illustreren, simuleren we de ontwikkeling van een pensioenvermogen in een DC-regeling. We onderzoeken het risico dat het pensioenvermogen op de einddatum achterblijft bij de geïndexeerde inleg, d.w.z. het pensioenvermogen dat ontstaat wanneer iedere inleg jaarlijks met de gerealiseerde inflatie wordt opgehoogd. We nemen aan dat jaarlijks eenzelfde premie wordt geïnvesteerd in een beleggingsmix die voor de helft uit staatsobligaties en voor de helft uit aandelen bestaat. Deze mix van zakelijke en vastrentende waarden komt grofweg overeen met de strategische mix van veel pensioenfondsen. Uit de simulatie volgt dat na dertig jaar het belegd vermogen in 8,4% van de gevallen achterblijft bij de geïndexeerde inleg, bij een vooraf bepaalde rendementsveronderstelling6. De hoogte van het tekort bedraagt in die gevallen gemiddeld maar liefst 14,6% van de geïndexeerde inleg. Een gemiddelde pensioendeelnemer is zich niet bewust van dergelijke risico’s. Pensioenfondsen kunnen een belangrijke rol spelen door een transparante regeling op te zetten, die het aantal keuzemogelijkheden voor de consument inperkt en expertise op het terrein van beleggen voor deelnemers toegankelijk maakt. Het fonds kan de voordelen van diversificatie benutten, de kosten verlagen en eventueel derivaten inzetten om ongewenste risico’s af te dekken.

Het tweede nadeel van DC is dat een individuele deelnemer bepaalde risico’s niet zelf, of alleen tegen hoge kosten, kan afdekken. Hierbij gaat het om beleggings-, inflatie- en langlevenrisico’s. Sommige instrumenten liggen buiten het bereik van de individuele deelnemer omdat ze alleen in grote volumes beschikbaar zijn, zoals swaps. Voor andere risico’s, bijvoorbeeld langlevenrisico, zijn in de markt nog maar beperkt instrumenten beschikbaar. Individuen kunnen zich feitelijk alleen tegen deze risico's beschermen door ze collectief te delen. Pensioenfondsen kunnen toegevoegde waarde leveren bij het efficiënt omzetten van pensioenkapitaal naar een pensioenuitkering. In traditioneel DC vallen veel van deze voordelen weg, waardoor de regeling duurder wordt. Ambachtsheer (2007)7 onderstreept het verlies aan efficiency door te becijferen dat een collectieve variant 3% extra beleggingsrendement per jaar bereikt. Hierdoor komt een deelnemer bij individueel DC na 30 jaar op een 50% lager pensioen uit.

In dit artikel stellen we een nieuw collectief DC (“nieuw CDC”) voor waarin de voordelen van de collectiviteit worden benut om een beter pensioen te realiseren. Risico’s binnen en tussen generaties kunnen daarbij worden gedeeld. De risico’s voor de sponsor worden gemitigeerd (de bijdrage staat vast), terwijl de deelnemer inzicht heeft in het opgebouwde kapitaal. Het nieuwe CDC heeft voor de sponsor dezelfde impact als het CDC dat de afgelopen jaren in Nederland onder andere bij AKZO Nobel en SNS Reaal8 is ingevoerd en veel aandacht heeft gekregen. Bij die regelingen heeft de sponsor zijn bijdrage aan een DB-regeling tijdelijk gefixeerd en dragen de deelnemers sindsdien gezamenlijk de risico’s. Of alle risico’s echt bij de deelnemers liggen is vanwege het tijdelijke karakter van de afspraken overigens nog onzeker en daarmee de IFRS-status van deze regelingen ook. Bovendien biedt het nieuwe CDC voor de deelnemer meer transparantie – omdat het vanuit een DC-optiek ontwikkeld is – en betere marktbescherming.

Ook missen de traditionele regelingen vaak transparantie en accepteren ze belangrijke verschillen in de mate waarin deelnemers aan neerwaartse risico’s zijn blootgesteld (zie Kocken (2006))9. Bij nieuw CDC ligt dat anders: het wordt opgebouwd vanuit DC en is voor de deelnemer aanzienlijk transparanter.

3. Collectieve risicodeling in nieuw CDC

3. Collectieve risicodeling in nieuw CDC

Nieuw CDC combineert de sterke elementen van DB en DC. De regeling die wij voorstellen, heeft de volgende eigenschappen:

- Collectieve regeling: er wordt gebruik gemaakt van de voordelen die het collectief verschaft. Daardoor wordt de regeling efficiënter en kan de individuele deelnemer profiteren van de kennis van het pensioenfonds.

- Defined Contribution: de hoogte van de premie wordt vastgelegd, de kwaliteit van de regeling voor een gepensioneerde hangt af van het behaalde rendement.

- Persoonsgebonden, koopkrachtvaste inlegbescherming: iedere deelnemer ontvangt de inleg terug, gecorrigeerd voor de gerealiseerde inflatie.

- Opwaarts potentieel: de persoonsgebonden zekerheid zorgt voor een solide ondergrens. Daarnaast wordt een deel van de inleg belegd in zakelijke waarden om een upside mogelijk te maken. Deze beleggingen vullen de basispensioenuitkering (inleg plus minimum rendement) aan.

- Efficiënt: in vergelijking met een verzekerde regeling worden de kosten laag gehouden.

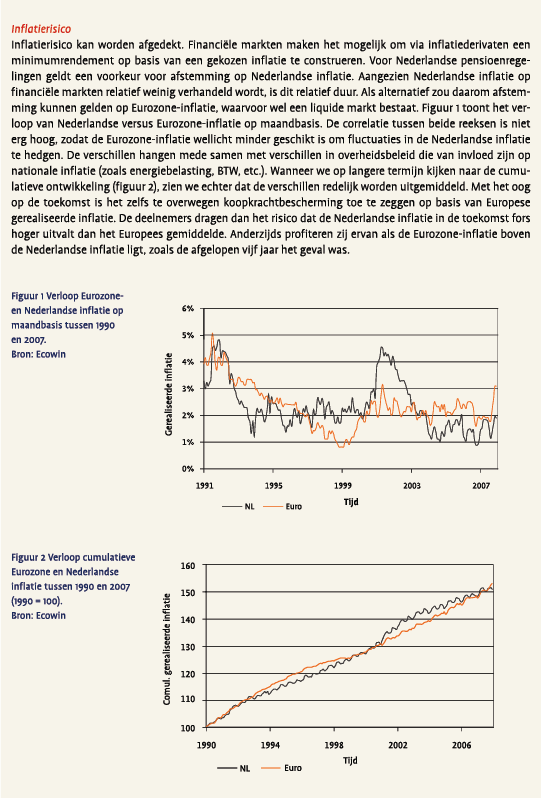

De persoonsgebonden inlegbescherming springt het meest in het oog. Inleg- en rendementsbescherming komen wel vaker voor in pensioenregelingen, maar vaak betreft het nominale bescherming waarbij een deelnemer in de toekomst ten minste zijn nominale inleg terugkrijgt. Door inflatie wordt de koopkracht echter flink uitgehold, zeker gezien de lange looptijd van pensioencontracten. Bij de reële inlegbescherming die we hier voorstellen, ontvangt de deelnemer in de toekomst een bedrag met vergelijkbare koopkracht als de premie had toen die werd ingelegd. Dit is ook intuïtief eenvoudiger voor de deelnemer. De inleg- en inflatiebescherming geldt voor iedere deelnemer apart. Op de individuele rekening kan de deelnemer zien hoe hoog de ingelegde premies zijn (eventueel na aftrek van kosten in verband met aanvullende verzekeringen en/of kosten voor beheer). Deze premies worden vervolgens zo beheerd dat op deze inleg een minimaal rendement ter hoogte van de inflatie op de pensioendatum wordt bereikt (zie kader inflatierisico).

Collectieve risicodeling in de context van de beschikbare premieregeling kan worden bereikt door een deel van de premie te storten in een collectief fonds, vergelijkbaar met een onderling waarborgfonds. Simulaties laten zien dat het delen van beleggingsrisico’s en ook langlevenrisico’s over en tussen generaties op lange termijn de individuele risico’s substantieel reduceert.

Om op de pensioendatum ten minste een vermogen over te houden met dezelfde koopkracht als de inleg, hoeft in iedere periode slechts een deel van de premie apart gezet te worden. Met behulp van cash en swaps wordt als het ware een reële zero coupon bond nagebootst, die aangroeit tot het gewenste bedrag. Het resterende deel van de premies wordt collectief in zakelijke waarden belegd. Er kan enig risico worden genomen, omdat al een minimaal pensioen gewaarborgd is. Het nemen van risico is overigens geen overbodige luxe: simulatieresultaten wijzen uit dat het hogere verwachte rendement van zakelijke waarden wenselijk is om een goede pensioenregeling te bewerkstellingen. Iedere deelnemer maakt, behalve op zijn eigen beschermde inleg, aanspraak op een deel van het collectief beheerd vermogen.

In de volgende paragraaf bespreken we hoe premies in deze regeling worden verdeeld ten behoeve van de inlegbescherming en de collectieve beleggingen, hoe we er zeker van kunnen zijn dat de reële waarde van de inleg wordt beschermd en hoe de risicovolle beleggingen kunnen worden gealloceerd.

4. Opzet van de regeling

De verdeling van de netto premies over de inlegbescherming en de collectieve beleggingen is rechttoe rechtaan. Bij iedere premiebetaling wordt een deel van de inleg gereserveerd voor de zekerheid op een minimumrendement ter hoogte van de inflatie. De grootte van dat deel hangt af van de resterende looptijd en van de reële rente. Het resterende premiebedrag wordt daarna toegevoegd aan de collectieve beleggingen.

4.1. Het realiseren van een minimaal rendement met behulp van derivaten

Het percentage van de inleg dat voor de inlegbescherming wordt gereserveerd, komt overeen met de waarde van een reële zero coupon bond10. De waarde hangt af van de reële rente rr en de resterende looptijd T. We kiezen het premiedeel gi immers zo, dat het in reële termen zal aangroeien tot honderd procent van de oorspronkelijke premie pi op geplande pensioendatum:

gi = Pi/ (1+rr)T

Het resterende deel van de premie (pi -gi ) is beschikbaar voor de risicovolle beleggingen. Vanwege de lange resterende looptijd belegt een jonge deelnemer een relatief klein deel van zijn inleg ten behoeve van de inlegbescherming en blijft meer ruimte over om risico te zoeken. Naarmate men ouder wordt, investeert men – bij gelijkblijvende rente – automatisch behoudender. Bij een reële rente van 2% en een looptijd van tien jaar wordt 82% van de inleg voor de inlegbescherming gereserveerd. Bij een resterende looptijd van dertig jaar is ongeveer 55% nodig en houdt men 2½ keer zoveel middelen (45% in plaats van 18%) over om risicovol te beleggen. Door geld te reserveren voor de inlegbescherming, bereiken we hetzelfde dat ook in life cycle-regelingen wordt nagestreefd: de allocatie in zakelijke waarden wordt gradueel afgebouwd naarmate een deelnemer dichter bij de pensioengerechtigde leeftijd komt.

Er is een duidelijke gevoeligheid voor de reële rente. Wanneer de reële rente afneemt, moet een groter deel van de premie worden gereserveerd om de inleg te beschermen. Het opwaarts potentieel neemt daardoor af. Zodra de reële rente stijgt, ontstaat er weer meer ruimte voor risicovol beleggen. Bij een looptijd van 30 jaar en een reële rente van 3% bedraagt de reservering 41%. Bij een rente van 1%, loopt de reservering op tot 74% van de ingelegde premie.

4.2. Het creëren van upside door collectief in zakelijke waarden te beleggen

Het doel van de collectieve beleggingsregeling is om extra rendement te halen bovenop de gerealiseerde inflatie. In principe kan iedere gewenste beleggingsstrategie worden toegepast, mits niet meer dan de investering zelf verloren kan gaan. Een collectieve beleggingsregeling kan hier toegevoegde waarde leveren door de deelnemer toegang te geven tot alternatieve beleggingsklassen. Wij beschrijven twee strategieën met beleggingen in zakelijke waarden, zowel met als zonder opties. De inzet van opties biedt twee voordelen. Ten eerste kan men profiteren van de hefboomwerking van de opties, waardoor het mogelijk is substantiële rendementen voor de totale portefeuille te behalen met slechts een deel van de beleggingen. Ten tweede bieden derivaten de mogelijkheid een strategie op maat te maken. Men kan ervoor kiezen bepaalde extreme risico’s wel of niet zelf te dragen. De opties nemen in zekere zin de rol over die in een DB-regeling aan de sponsor is voorbehouden: de strategie betaalt uit in economisch slechte tijden, daartegenover staat dat er ten tijde van economische welvaart de strategie geld kost. Met behulp van opties worden de risico’s op een derde partij overgedragen, ten koste van een lager rendement. Wanneer een Value-at-Risk-maat wordt gebruikt om het risico van een strategie te beoordelen, zijn opties bij uitstek geschikte instrumenten.

Eerste strategie: belegging in aandelen

Bij de eerste strategie wordt het collectieve beleggingsvermogen geheel in aandelen belegd. De beleggingshorizon is 30 jaar en er worden vooralsnog geen posities in opties genomen. Wel wordt in de regeling een automatische herverdeling vastgelegd. Dit herverdelingsmechanisme meet periodiek de verhouding tussen het collectief belegd vermogen en de waarde van het kapitaal voor de individuele inlegbescherming. Wanneer het collectieve vermogen het kapitaal voor de inlegbescherming met een bepaalde factor overtreft, wordt vermogen van het risicodragende collectieve kapitaal naar het beschermde deel overgeheveld, wat leidt tot een hoger gegarandeerd kapitaal op pensioendatum. Herverdeling zal voornamelijk plaats vinden als de beleggingen in zakelijke waarden sterk in waarde zijn gestegen. Dit is vergelijkbaar met het herbalanceren van een beleggingsportefeuille, waarbij het verband tussen zakelijke en vastrentende waarden naar een bepaalde streefverhouding wordt teruggebracht. Een belangrijk verschil is dat de uitwisseling altijd slechts in één richting plaats vindt: er worden geen middelen overgeheveld van het beschermde deel naar de risicovolle beleggingen, omdat daardoor de oorspronkelijke inlegbescherming in gevaar zou kunnen komen.

In onderstaande voorbeelden gaan we uit van herverdeling bij een factor van 1½ (dat wil zeggen wanneer de zakelijke waarden meer dan 60% van de totale portefeuille uitmaken). Wanneer de factor te hoog wordt gekozen, vindt er niet of nauwelijks herverdeling plaats. Het impliciete gevolg hiervan is dat de aandelenbeleggingen in enkele scenario’s zeer sterk in waarde zullen toenemen, maar dat er tevens een reële kans op een zeer matig pensioen bestaat. Kiezen we de factor te laag, dan worden de risicovolle beleggingen continu afgeroomd. Daardoor komt in feite het hele vermogen in het verzekerde gedeelte terecht en wordt de upside zeer beperkt.

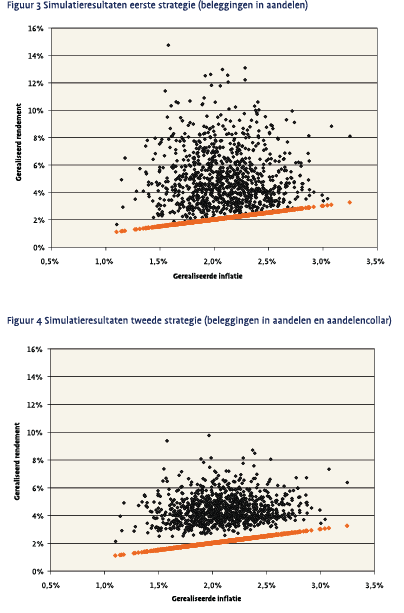

In figuur 3 staan de simulatieresultaten. Er worden 1000 punten weergegeven, één punt voor iedere simulatie. Op de verticale as van de grafiek wordt het behaald rendement van een bepaalde strategie weergegeven. Het betreft een gemiddeld jaarrendement. Op de horizontale as staat de gemiddelde gerealiseerde inflatie in het scenario. De gestippelde lijn geeft het niveau weer van de gerealiseerde inflatie: wanneer een waarneming op deze lijn ligt, valt het gemiddelde rendement in dat scenario precies samen met de gerealiseerde inflatie.

In figuur 3 staan de simulatieresultaten. Er worden 1000 punten weergegeven, één punt voor iedere simulatie. Op de verticale as van de grafiek wordt het behaald rendement van een bepaalde strategie weergegeven. Het betreft een gemiddeld jaarrendement. Op de horizontale as staat de gemiddelde gerealiseerde inflatie in het scenario. De gestippelde lijn geeft het niveau weer van de gerealiseerde inflatie: wanneer een waarneming op deze lijn ligt, valt het gemiddelde rendement in dat scenario precies samen met de gerealiseerde inflatie.

Uit de grafiek blijkt dat de doelstelling is bereikt en dat het rendement in ieder scenario boven de gerealiseerde inflatie ligt. De verdeling is zeer gespreid. In vijf procent van de gevallen wordt een rendement van meer dan 8,8% gehaald. Tegenover deze uitbundige scenario’s staan de vijf procent slechtste scenario’s, waarin het totale rendement onder 2,7% op jaarbasis ligt.

Tweede strategie: belegging in aandelen en een aandelencollar

Voor de tweede strategie voegen we een aandelencollar toe aan de aandelenbelegging. De collar bestaat uit een long positie in een putoptie en een short positie in een call met een hogere uitoefenprijs. De put wordt ingezet om bescherming te bieden in de slechte scenario’s. Voor deze vorm van bescherming wordt een optiepremie gevraagd. De callopties worden geschreven om de optiepremies van de put te compenseren. Het is mogelijk een “zero cost collar” op te zetten die geen initiële investering vergt omdat de premie voor de aankoop van de put betaald wordt uit de ontvangen premie voor de geschreven call.

De werking van de aandelencollar is goed zichtbaar in figuur 4. De strategie is doorgerekend met puts en calls met een looptijd van vijf jaar. De uitoefenprijs van de put is 95% van de huidige spotkoers; de call wordt geschreven op 180% van de huidige spotprijs. Vertaald naar rendementen wordt de call uitgeoe-fend wanneer het gemiddeld rendement gedurende vijf jaar boven de 12,5% per jaar ligt. Aan de onderkant van de puntenwolk, in de slechtste scenario’s, verbetert de collar het rendement met enkele tientallen basispunten. De keerzijde van de strategie zien we aan de bovenkant van de puntenwolk. De beste scenario’s worden geraakt door het schrijven van de callopties en komen substantieel lager te liggen. De hele verdeling verandert van vorm en concentreert zich sterker rond het gemiddelde. We noemen hier slechts één mogelijke optiestrategie. Door opties in verschillende combinaties in te zetten, kan de verdeling van de rendementen worden afgestemd op de risico/rendement behoefte van het pensioenfondsbestuur.

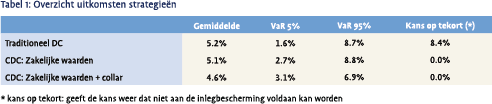

In tabel 1 geven we de resultaten van drie strategieën. De twee CDC-strategieën worden vergeleken met de eerder besproken traditionele DC-regeling. We geven het gemiddelde als rendementsmaatstaf en als risicomaatstaf nemen we de kans dat er onvoldoende vermogen is om de inleg inclusief de gerealiseerde inflatie op de pensioendatum uit te keren. Tot slot bekijken we de 5% en 95% percentiel van het rendement (IRR) om het effect van de opties op de staartrisico’s goed te begrijpen. De genoemde rendementen zijn bepaald na aftrek van beheers- en uitvoeringskosten en zijn al haalbaar voor een relatief klein pensioenfonds.

In tabel 1 geven we de resultaten van drie strategieën. De twee CDC-strategieën worden vergeleken met de eerder besproken traditionele DC-regeling. We geven het gemiddelde als rendementsmaatstaf en als risicomaatstaf nemen we de kans dat er onvoldoende vermogen is om de inleg inclusief de gerealiseerde inflatie op de pensioendatum uit te keren. Tot slot bekijken we de 5% en 95% percentiel van het rendement (IRR) om het effect van de opties op de staartrisico’s goed te begrijpen. De genoemde rendementen zijn bepaald na aftrek van beheers- en uitvoeringskosten en zijn al haalbaar voor een relatief klein pensioenfonds.

Zoals verwacht wordt het hoogste rendement met traditioneel DC gerealiseerd. De keerzijde van deze strategie is ook duidelijk: in één op de twaalf gevallen wordt zelfs de indexatiedoelstelling niet gehaald en resteert een zeer mager pensioen. De beide CDCstrategieën brengen de kans tot nihil terug dat er niet aan de inlegbescherming kan worden voldaan. De doelstelling voor meer zekerheid is daarmee bereikt.

Een afweging tussen risico en rendement moet uiteindelijk bepalen of de collar al dan niet wordt ingezet. Het effect van de collar is goed zichtbaar in het gemiddelde en de extremen. De extreem goede uitkomsten worden grotendeels opgegeven en het gemiddelde daalt met een half procentpunt. In ruil daarvoor stijgt het rendement in de minder gunstige scenario’s met circa veertig basispunten. Door de inzet van de collar kan zelfs in een slecht scenario nog een gemiddeld rendement van meer dan drie procent worden gerealiseerd.

4.3 Van theoretisch plan naar praktische implementatie

Wanneer de collectieve DC-regeling met inlegbescherming in de praktijk wordt uitgevoerd, zijn er enkele praktische zaken waar expliciet aandacht aan moet worden besteed. We noemen de aanspraken van individuele deelnemers op het collectieve beleggingsvermogen en de aanschaf van derivaten bij nieuwe inleg.

Aanspraken van individuele deelnemers

Transparantie is een belangrijk doel van het nieuwe CDC. Daarom moet expliciet worden geformuleerd welke aanspraak een individuele deelnemer tussentijds en op de pensioendatum heeft op de collectieve zakelijke beleggingen. Er zijn verschillende manieren om de verdeelsleutel vast te stellen waarbij men bijvoorbeeld rekening kan houden met het aantal betalingen en de hoogte van de ingelegde premies van de individuele deelnemer. Hoe dichter men bij de verdeling blijft bij een recht op een “eigen positie”, hoe minder er sprake is van inter- en intragenerationale solidariteit. In de analyses die aan dit artikel ten grondslag liggen, zijn wij uitgegaan van een verdeelsleutel die is gebaseerd op de historie van de premie-inleg: iedere inleg uit het verleden wordt gewogen met de looptijd vanaf de stortingsdatum. Deze waarde wordt zowel voor de individuele deelnemer als voor het fonds als geheel bepaald. De ratio van de beide getallen bepaalt op welk percentage van de collectieve waarde een individu aanspraak kan maken.

Doel van de inlegbescherming is het realiseren van een koopkrachtvaste inleg op de einddatum. Over de tussentijdse waarde is niets vastgelegd. Het is goed mogelijk dat de marktwaarde van de beleggingen tussentijds lager ligt dan de inleg. Bekijk het eenvoudige voorbeeld dat 75% van een inleg wordt aangewend voor de inlegbescherming en 25% in aandelen wordt belegd. De constructie is zo gekozen dat de 75% op termijn zal aangroeien tot boven de oorspronkelijke inleg. Direct na aanschaf is dit echter nog niet het geval: wanneer de aandelen dan een paar procentpunten in waarde dalen, zakt de totale waarde tijdelijk onder het niveau van de premieinleg. Juist de keuze voor inlegbescherming op einddatum (in plaats van jaarlijkse inlegbescherming) creëert ruimte om in zakelijke waarden te beleggen en hogere rendementen te bereiken.

Derivaten voor een pragmatische aanpak

In de theoretische toelichting van de strategie wordt bij iedere nieuwe inleg een aantal derivaten verhandeld: nominale swaps en inflatieswaps voor de inlegbescherming en puts en calls om de kansverdeling voor de collectieve zakelijke beleggingen bij te stellen. Bij de praktische implementatie worden premies opgespaard tot een voldoende volume is bereikt om de swaps en opties te verhandelen. Afhankelijk van de grootte van het pensioenfonds kan dat bijvoorbeeld eens per één tot drie maanden gebeuren. In de tussentijd moeten de cashflows adequaat beheerd worden om de transactiekosten te minimaliseren.

5. Kansen voor nieuw CDC in Nederland en daarbuiten

In veel bestaande DC-regelingen lopen deelnemers een significant risico dat hun opgebouwde kapitaal op de pensioendatum tegenvalt. DC-regelingen kunnen echter worden verrijkt door vormen van risicodeling toe te voegen zoals we die in collectieve DB-regelingen al kennen. Daarbij wordt de kans op negatieve uitkomsten voor het individu beperkt en ontstaat er een nieuw collectief DC. Ook is het mogelijk deelnemers koopkrachtbescherming te bieden. Het collectief stelt deelnemers niet alleen in staat om samen de gevolgen van negatieve scenario’s op te vangen, maar ook te profiteren van het potentieel van lange-termijn beleggen in een gespreide beleggingsportefeuille (inclusief toegang tot alternatieve beleggingsklassen). Het pensioenfonds creëert aldus de mogelijkheid om risico’s te hedgen.

Derivaten zijn effectieve instrumenten om een CDCregeling vorm te geven. In onze strategie worden ze op twee manieren toegepast. Aan de ene kant worden nominale en inflatieswaps gebruikt om de inlegbescherming mogelijk te maken. Daardoor wordt het inflatierisico in zijn geheel bij een derde partij gelegd en is het risico kostenefficiënt herverzekerd. Verder worden aandelenopties gebruikt om het risicoprofiel van het pensioenfonds bij te stellen. De gekochte putoptie neemt in zekere zin de rol over die in een DB-regeling aan de sponsor put is voorbehouden, door bij te springen met extra stortingen wanneer het economisch gezien slecht gaat. Door puts te combineren met geschreven calls wordt het pensioenvermogen aanzienlijk verbeterd in slechte economische scenario’s en wordt de onzekerheid in het pensioenfonds sterk gereduceerd.

Het nieuwe type CDC is in de praktijk goed toepasbaar. De aanpak werkt niet alleen voor nieuw op te zetten regelingen, ook bestaande DC-regelingen kunnen betrekkelijk eenvoudig worden omgevormd. We verwachten dat de wezenlijke verbeteringen ten opzichte van traditioneel DC ertoe zullen leiden dat het nieuwe CDC de komende jaren in Nederland en daarbuiten een grote vlucht zal nemen.

Noten

- Herialt Mens (Capgemini) werkte ten tijde van dit onderzoek bij Cordares.

- Pensioenmonitor DNB, 2007

- Zie J.A. Bikker en J. de Dreu, “Uitvoeringskosten van pensioenverstrekkers”, in: S.G. van der Lecq en O. Steenbeek, “Kosten en baten van collectieve pensioensystemen”, Kluwer, 2006 en K. Ambachtsheer, “Pension Revolution; A solution to the Pensions Crisis”, Wiley, 2007

- Zie o.a. publicaties Stichting Pensioenkijker.nl en H. Prast, “Complexe producten: wat kunnen ze betekenen en wie moet ze begrijpen”, Amsterdam, november 2007.

- A.Munnell, M. Soto, J. Libby en J. Prinzivalli, “Investment returns: defined benefit vs. 401 (k) plans”, CRR Boston College, September 2006

- Er is gerekend met een rekenkundig gemiddeld rendement op aandelen van 7,8% en een volatiliteit van 20%. Voor obligaties wordt een gemiddelde rentestand van 4,4% verondersteld met een volatiliteit van 70 basispunten. Het rendement op obligaties wordt bepaald als het rendement op een jaarlijks doorgerolde obligatie met een vaste duratie. In de berekeningen is rekening gehouden met beheers- en uitvoeringskosten.

- K. Ambachtsheer, “Pension Revolution; A solution to the Pensions Crisis”, Wiley, 2007

- Zie A.G. Oerlemans en J.M. Tielman, “Transparante risicodeling basis voor houdbaar pensioen”, Bank- en Effectenbedrijf, juli-augustus 2006.

- T. P. Kocken, “Curious Contracts. Pension fund redesign for the future”, PhD Thesis, Vrije Universiteit Amsterdam, 2006.

- Het bedrag wordt overigens niet in een reële zero coupon bond geïnvesteerd. Om praktische redenen wordt de inlegbescherming gerealiseerd met liquide verhandelbare producten. De premie wordt geïnvesteerd in een cash deposito. Met behulp van een zero coupon renteswap en een inflatieswap wordt bereikt dat op de pensioendatum een bedrag beschikbaar is ter grootte van de oorspronkelijke inleg, opgehoogd met gerealiseerde cumulatieve inflatie.

in VBA Journaal door Herialt Mens (r), Alwin Oerlemans (l), Joeri Potters en Jorrit-Jaap de Jong