Dit artikel, het eerste uit een serie van twee, is bedoeld om inzicht te verschaffen in de ontwikkeling van tactische asset allocatie (TAA) als beleggingsinstrument. Het gebruik van TAA als onderdeel van het beleggingsproces is aan verandering onderhevig en niet altijd eenduidig te definiëren. In dit artikel zal vanuit een historisch perspectief worden ingegaan op TAA. Tevens zullen belangrijke ontwikkelingen met betrekking tot TAA aan de orde komen. Hoewel eigen ervaringen van de auteurs daarbij leidend zijn, zal tevens worden verwezen naar derden. Door nader veldonderzoek zal de waarde die thans aan TAA wordt gehecht verder worden geëxpliciteerd. Daarbij zal worden ingegaan op de wijze waarop TAA op dit moment door in Nederland actieve pensioenfondsen en vermogensbeheerders wordt toegepast en op eventuele toekomstige ontwikkelingen. Lezers van het VBA journaal worden opgeroepen om aan dit onderzoek deel te nemen middels de enquête welke daarvoor door de auteurs is opgesteld. Deze is te vinden op www.vbawerkgroepTAA.nl. Het onderzoek zal daarnaast bestaan uit een serie van interviews met in Nederland actieve pensioenfondsen en vermogensbeheerders. In het tweede artikel zal worden teruggekomen op de resultaten van het onderzoek.

Inleiding

Inleiding

In dit artikel wordt begonnen met een beschrijving van de wijze waarop TAA in de tijd werd toegepast. Daar TAA niet los kan worden gezien van diverse andere portefeuilletechnieken, zullen de meeste aan TAA gerelateerde technieken eveneens worden besproken. Mede dankzij de continue ontwikkeling van beschikbare financiële instrumenten kent TAA diverse verschijningsvormen, die zowel de wijze waarop als de implementatie waarmee TAA wordt toegepast beïnvloeden. Ook de veranderende opvatting over de manier waarop en de mate waarin TAA zinvol kan worden toegepast zijn van invloed op het gebruik van TAA in de tijd. Dit wordt gestimuleerd door de opkomst van nieuwe instrumenten, veranderingen in de financiële markt, en uitkomsten van (academisch) onderzoek. Ook de stijl van beleggers is veranderd, onder meer door een verschuiving in de richting van het streven naar absoluut in plaats van relatief rendement en het verder willen beheersen en beperken van risico. Deze verandering is gepaard gegaan met de introductie van nieuwe beleggingsproducten. De baisseperiode waarin de financiële markten zich de afgelopen paar jaar bevonden, heeft het gebruik van TAA onder druk gezet. Recentelijk lijkt de belangstelling voor het gebruik van TAA echter toe te nemen, met toepassing op meerdere en dieper liggende niveaus. Het gebruik van derivaten neemt daarbij eveneens toe. Desondanks lijkt TAA nog geen algemene toepassing te vinden.

Zowel de meer traditionele als nieuwe toepassingen van TAA laten zich grofweg onderverdelen in twee (elkaar niet uitsluitende) categorieën: TAA als bron van (extra) rendement of alpha en TAA als vorm van risico of bèta beheersing. Beide zullen hierna aan de orde komen. De manier waarop in de praktijk met TAA wordt omgegaan, zal in het tweede artikel aan de orde komen.

Het nader definiëren van TAA

Traditionele vermogensbeheerovereenkomsten zoals we die in de afgelopen jaren hebben gezien voorzien gemiddeld eens in de drie tot vijf jaar in de vaststelling van de zogenaamde strategische asset allocatie (SAA). Dit gebeurt over het algemeen aan de hand van een Asset Liability Management (ALM)-studie. Daarbij worden tegelijkertijd bandbreedtes1 vastgesteld waarbinnen de gewichten van de verschillende beleggingscategorieën in de portefeuille zich mogen bewegen. Binnen deze bandbreedtes kan tactisch beleid worden gevoerd. Dit beleid, dat een horizon van een jaar of korter kent, is gericht op het ten opzichte van de SAA genereren van alpha of het beheersen van risico (bèta).

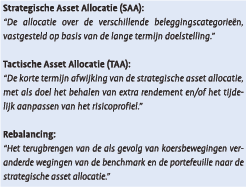

De door de VBA-werkgroep Tactische Asset Allocatie als vertrekpunt gebruikte definities:

Bedacht dient te worden dat wanneer TAA wordt gedefinieerd als de tactische keuze om de diverse beleggingscategorieën onder- of over te wegen, deze beslissingen in het verlengde van de SAA liggen. Om een onderscheid te kunnen maken tussen TAA en SAA zijn daarom afspraken over verantwoordelijkheden en transparante benchmarking van belang.

Door absolute en relatieve afwijkingen, veroorzaakt door marktbewegingen in de gewichten van de diverse beleggingscategorieën ten aanzien van de portefeuille en de benchmark, is het in de praktijk lastig de beleggingsportefeuille precies conform de SAA normen ingericht te houden. Het niet corrigeren van de wegingen kan vervolgens leiden tot een overconcentratie in de beleggingscategorie met het hoogste rendement. Hierdoor zal het risicoprofiel van de portefeuille gaan afwijken van het conform de ALM-studie beoogde profiel. Om dit te voorkomen is het van belang bij de vaststelling van de SAA tevens vast te stellen met welke frequentie de portefeuille- en benchmarkwegingen van de diverse beleggingscategorieën worden teruggebracht naar de strategische wegingen. Deze frequentie van rebalancing wordt op strategisch niveau afgesproken. Indien van deze afspraak (bewust of onbewust) wordt afgeweken wordt gesproken over een tactische beslissing welke onderdeel uitmaakt van de TAA. Een actueel voorbeeld van een dergelijke beslissing is het als gevolg van de voortzettende daling van de aandelenmarkt de afgelopen jaren door menig pensioenfonds tijdelijk stopzetten van de rebalancing op grond van “bestuurlijke preferenties”.

Historische ontwikkeling van TAA

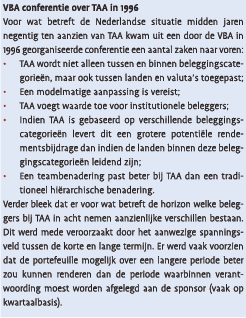

In de 60 en 70-er jaren bestond er weinig aandacht voor TAA omdat het geloof in efficiënte markten impliceerde dat met TAA geen extra rendement kon worden behaald. Dit werd mede bevestigd door de “random walk theory”, welke aantoonde dat koersen en rendementen van aandelen onvoorspelbaar zijn. Technische analyse of het voorspellen van markten op basis van terugkerende patronen zou gezien de efficiëntheid van markten niet winstgevend zijn. De efficiënte markttheorie is vaak onderwerp van discussie geweest. Zo onderscheidde Fama (1970) drie vormen van de efficiënte markttheorie, te weten i) een krachtige waarbij alle informatie, zowel openbaar als niet-openbaar, in de prijzen is verwerkt, ii) een semi-krachtige waarbij de openbare informatie in de prijzen is verwerkt en iii) een zwakke waarbij slechts de historische informatie in de prijzen is verwerkt. De onderkenning en beschrijving van afgezwakte vormen van marktefficiëntie werden een belangrijk argument voor actief portefeuillebeheer. Mede op grond daarvan is ook TAA sinds de jaren zeventig steeds meer in de belangstelling komen te staan.

In de 80-er jaren was het niet ongebruikelijk dat middelen conform van tevoren bepaalde jaarplannen aan beleggingen werden toegewezen. De implementatie werd vervolgens onder andere op basis van timing bepaald. Daarbij speelde zowel de economische ontwikkeling als de waardering van beleggingen een belangrijke rol. De invulling lag daarmee dicht bij een buy- en hold strategie, waarbij hooguit de timing van (her)belegging van middelen een TAA karakter had.

In de 80-er jaren was het niet ongebruikelijk dat middelen conform van tevoren bepaalde jaarplannen aan beleggingen werden toegewezen. De implementatie werd vervolgens onder andere op basis van timing bepaald. Daarbij speelde zowel de economische ontwikkeling als de waardering van beleggingen een belangrijke rol. De invulling lag daarmee dicht bij een buy- en hold strategie, waarbij hooguit de timing van (her)belegging van middelen een TAA karakter had.

In de 90-er jaren is het strategische belang van aandelen in beleggingsportefeuilles van pensioenfondsen fors verhoogd. Dit gebeurde mede onder invloed van Angelsaksische pensioenfondsen en de uitkomsten van ALM-studies en viel samen met een verdere professionalisering van portefeuillebeheer. Het tactische beleid bestond dan ook veelal uit het bijkopen van aandelen na neerwaartse beurscorrecties. Bedrijven beschouwden pensioenfondsen bovendien niet langer als kostenpost maar als mogelijke bron van extra inkomsten. Aangezien studies aantoonden dat de waarde van TAA gezien de vaak geringe correlatie tussen en de hoge volatiliteit van beleggingscategorieën aanzienlijk was, groeide ook de belangstelling voor TAA in deze jaren. Om de toegevoegde waarde van dit actieve beleid te kunnen meten, nam ook de populariteit van benchmarking sterk toe. De prestaties van de eigen beleggingsportefeuille werden vergeleken met die van marktindices en andere pensioenfondsen. Daarmee ontstond een sterke nadruk op relatief rendement, aangezien dit de maatstaf was waarop vermogensbeheerders werden beoordeeld.

Ook in 2001 en 2002 werd de neerwaartse correctie van de aandelenmarkt in eerste instantie aangegrepen om de aandelenweging uit te breiden. Naarmate de correctie echter doorzette nam de dekkingsgraad van veel pensioenfondsen sterk af. Het recente gebruik van TAA is hierdoor in sterke mate beïnvloed. De daling van de dekkingsgraad vertaalde zich bij veel pensioenfondsen niet direct in een aanpassing van de strategische benchmark, maar had wel tot gevolg dat aandelenaankopen werden uitgesteld. In sommige gevallen werden zelfs onafhankelijk van de uitkomst van het TAA  model aandelen verkocht.

model aandelen verkocht.

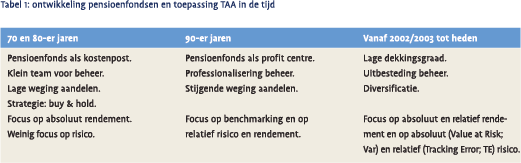

In tabel 1 worden de belangrijkste karakteristieken van pensioenfondsen en de wijze waarop zij met TAA omgingen nog eens weergegeven. Er bestaat op dit moment geen duidelijk beeld over de wijze waarop TAA bij Nederlandse pensioenfondsen wordt toegepast. Het vermoeden bestaat dat veelal een buy- en hold strategie (met vaste of variabele gewichten) wordt toegepast, waarbij aldus geen sprake is van TAA.

Indicatoren ten behoeve van TAA beleid

De indicatoren welke een rol spelen bij het voeren van TAA beslissingen kunnen van kwalitatieve en/of kwantitatieve aard zijn. Zo spelen bijvoorbeeld de (verwachtte) economische groei en inflatie een belangrijke rol, omdat deze bepalend zijn voor het renteniveau en de geaggregeerde winstgroei. In het bijzonder veranderingen hierin zetten financiële markten in beweging en deze vormen dan ook het hart van de TAA beslissing. Om deze veranderingen te voorspellen kan gebruik worden gemaakt van de conjunctuurcyclus, waarbij op de keerpunten van de cyclus de verschillen in rendement tussen bijvoorbeeld aandelen en obligaties daarbij het grootste zijn. Overigens blijken deze momenten in de praktijk moeilijk te voorspellen.

Daarnaast speelt ook waardering een belangrijke rol. Een veel in de praktijk gebruikt waarderingsmodel is het zogeheten FED model, dat een uitspraak doet over waardering door het winstrendement op aandelen (winst/koers) te vergelijken met de obligatierente. De afgelopen jaren is overigens gebleken dat voorzichtig met dit model moet worden omgegaan. Moen (VBA journaal 2002) stelt dat het model theoretisch onjuist is aangezien er geen onderscheid wordt gemaakt tussen veranderingen in de reële en nominale rente. Bovendien zou het model volgens Moen op de lange termijn onvoldoende rekening houden met veranderingen in de volatiliteit van respectievelijk aandelen en obligaties.

Naast bovengenoemde fundamentele factoren spelen ook handelsgedreven factoren zoals technische analyse of kapitaalstromen een belangrijke rol. Ook in de behavioural finance kunnen indicatoren ten behoeve van TAA beslissingen worden gevonden. Hier worden marktposities onder meer ingenomen op basis van koersmomentum (trending en reversals) en winstmomentum (earnings per share revisions).

Risicomanagement

Risicomanagement kreeg in TAA modellen steeds meer betekenis. Flavin en Wikkens (2000) hebben bijvoorbeeld onderzocht hoe TAA door een beter risicomanagement (in plaats van het enkel en alleen concentreren op het maximeren van performance) kan worden verbeterd. In hun methode worden de onderlinge correlaties van de verschillende beleggingscategorieën gekoppeld aan rendementsvoorspellingen. Hierbij wordt steeds getoetst of de actuele correlaties nog wel in lijn zijn met de historische correlaties, door middel van diepgaande statistische analyse. Nog meer geavanceerde methoden waarbij risicobeheersing centraal staat zijn beschreven door Dahlquist & Harvey (2001). Zij geven een raamwerk om conditionele informatie (met een voorspelbaar karakter) en niet-conditionele informatie (op basis van historische data) te gebruiken ten behoeve van de asset allocatie.

Marktomstandigheden van invloed op en de resultaten van TAA

Uit een publicatie van Russell (2004) blijkt dat de mogelijkheden om via TAA waarde toe te voegen afhankelijk is van drie niet door managers te beïnvloeden factoren:

- De aard van de waargenomen onjuiste marktwaarderingen. TAA is slechts succesvol indien tijdig relatieve marktposities worden ingenomen. Wanneer sprake is van voortdurende extreme marktwaarderingen waarvan onduidelijk is hoelang en in welke mate deze aanhouden, wordt dit bemoeilijkt;

- De volatiliteit van de spread tussen aandelen en obligaties. De mogelijkheden om van onjuiste marktwaarderingen te profiteren zijn gerelateerd aan de volatiliteit van de spread tussen aandelen en obligaties. Bij een lage volatiliteit voegt TAA normaliter weinig waarde toe;

- De correlatie tussen beleggingscategorieën. Een hoge correlatie tussen beleggingscategorieën schept een moeilijke omgeving voor TAAmanagers om waarde toe te voegen.

Het is de vraag of deze factoren in de afgelopen periode hebben geleid tot nieuwe aanpassingen van TAA modellen. Wel kan gesteld worden dat de afgelopen jaren aanleiding is geweest een alternatieve opzet van TAA te introduceren. Hierop zal in de paragraaf hierna verder worden ingegaan.

In algemene zin is er weinig onderzoek bekend over de feitelijke resultaten die met TAA worden behaald, maar uit een verslag van AIMR2 blijkt dat Amerikaanse vermogensbeheerders in de jaren zeventig tot en met de beurskrach van 1987 positieve resultaten hebben geboekt met TAA, doch dat deze resultaten de jaren nadien gemiddeld genomen negatief zijn geweest. Dit beeld komt, voor wat betreft de jaren na de beurskrach van 1987, ook naar voren uit een onderzoek van Mercer (Russell, 2004), waaruit blijkt dat zowel de balanced als de global TAA-managers niet in staat waren waarde toe te voegen gedurende periodes van sterke koersbewegingen. Vooral in de jaren 1989, 1995, 1998 en 2002 werden negatieve resultaten geboekt. Dit was vooral toe te schrijven aan de toen geldende marktomstandigheden zoals de hoogte van de volatiliteit en de correlatie tussen de aandelen- en obligatiemarkten.

Ontwikkelingen van invloed op TAAOntwikkelingen van invloed op TAA

De afgelopen jaren heeft een aantal ontwikkelingen binnen vermogensbeheer gezorgd voor een nieuw begrip en gebruik van TAA. Deze ontwikkelingen omvatten onder andere focus op absoluut rendement, uitbreiding van het beleggingsuniversum, verruiming van implementatiemogelijkheden en meer aandacht voor risicobudgettering. Daarbij heeft een aantal van deze ontwikkelingen zich in het begin van deze eeuw versneld door de dalende aandelenkoersen.

Focus op absoluut rendement – In de jaren 90 van de vorige eeuw werd sterk de nadruk gelegd op relatief rendement en relatief risico (tracking error). Het doel van vermogensbeheer was vooral het verslaan van de benchmark. De dalende aandelenkoersen in het begin van deze eeuw hebben ertoe geleid dat er vraagtekens werden gezet bij deze focus op benchmark en relatief rendement. Volgens Bernstein (2003) leidt benchmarking tot een te laag rendement, omdat managers slechts beperkte ruimte krijgen om van de benchmark af te wijken. Managers die meer ruimte krijgen om een portefeuille naar eigen inzicht in te richten (zoals hedge fund managers), zouden volgens hem beter gebruik kunnen maken van de mogelijkheden die financiële markten bieden om rendement te behalen. Benchmarking leidt volgens hem bovendien tot een verkeerde focus. De werkelijke benchmark is immers het verwachte uitkeringspatroon van de verplichtingen. Ineichen (2003) omschrijft bij deze draai naar absoluut rendement ook een draai naar absoluut risicomanagement. De vermogensbeheerder is volgens hem verantwoordelijk voor het anticiperen op wijzigende omstandigheden, zodanig dat het behoud van kapitaal voorop staat. Binnen de asset management industrie komt de nadruk dan ook steeds meer te liggen op absoluut rendement en risico. De opkomst van hedge funds is hier een voorbeeld van.

Uitbreiding van het beleggingsuniversum – De dalende aandelenkoersen en dekkingsgraden van pensioenfondsen aan het begin van deze eeuw hebben geleid tot meer aandacht voor risicospreiding. Via diversificatie over verschillende beleggingscategorieën wordt het effect van een sterke koersval binnen één beleggingscategorie op totaal portefeuille niveau beperkt. Dit heeft ook zijn weerslag gehad op het beleggingsuniversum waarover TAA kan worden gevoerd. TAA heeft traditioneel vooral betrekking op de tactische keuze tussen de traditionele beleggingscategorieën aandelen, obligaties, indirect onroerend goed en liquiditeiten. De laatste jaren is er een verschuiving waar te nemen van een beperkt naar een veel ruimer aantal TAA-beslissingen in het totale beleggingsproces.

De uitbreiding van het beleggingsuniversum leidt ertoe dat TAA meer potentiële toegevoegde waarde heeft. De ‘fundamental law of active management’ (Grinold, 1989) stelt dat de toegevoegde waarde van actief beleid afhankelijk is van het aantal onafhankelijke voorspellingen in een periode, de ‘breadth’, en de correlatie van de voorspellingen met de gerealiseerde uitkomsten, de ‘skill’. De breadth van traditioneel TAA is, in tegenstelling tot bijvoorbeeld de breadth van aandelenselectie, zeer laag. Daarbij is zelfs sprake van een ééndimensionale beslissing wanneer TAA slechts wordt gevoerd met betrekking tot aandelen versus cash. Bij een dergelijk lage breadth, is een aanzienlijke hoeveelheid skill nodig om op eenzelfde hoeveelheid potentieel toegevoegde waarde te komen als bijvoorbeeld bij aandelenselectie. Deze breadth kan op twee manieren verhoogd worden. Enerzijds door tactisch beleid te voeren over meerdere categorieën en anderzijds door meerdere onafhankelijke beslissingen per jaar te nemen. De uitbreiding van het beleggingsuniversum binnen de strategische beleggingsportefeuille leidt tot meer beleggingscategorieën waarover TAA gevoerd kan worden. Daarbij kan bijvoorbeeld worden gedacht aan high yield, grondstoffen, valuta, regio’s en sectoren. Zolang sprake is van voldoende skill, zal de verruiming van het aantal beleggingscategorieën waarover TAA wordt gevoerd, de toegevoegde waarde van TAA doen toenemen3. Daarbij geldt dat veelal, vanwege het feit dat een manager niet overal goed in kan zijn, sprake is van een inruil tussen breadth en skill.

Verruiming implementatiemogelijkheden – Ten behoeve van de ondersteuning van het voeren van TAA over meerdere beleggingscategorieën kan het tactische beleid losgekoppeld worden van de strategische allocatie. Veelal kunnen vermogensbeheerders alleen TAA uitvoeren over de categorieën waarin zij strategisch mogen beleggen. Wanneer grondstoffen geen onderdeel uitmaken van de strategische portefeuille, betekent dit nog niet dat geen waarde toegevoegd kan worden met het voeren van tactisch beleid op grondstoffen. Hierdoor blijft potentieel toegevoegde waarde onbenut.

Volgens Kneafsey (2003) dienen alpha en bèta gescheiden te worden: de beleggingsportefeuille bestaat uit een strategische portefeuille die de verplichtingen zo goed mogelijk matcht plus een reeks beleggingen die alpha toevoegen aan de portefeuille, onafhankelijk van de strategische allocatie. TAA kan dan worden uitgevoerd door een of meer gespecialiseerde TAA-managers, al dan niet in de vorm van een hedge fund. Deze wijze van implementatie van TAA sluit aan bij de focus op absoluut rendement. Het aanbod van producten waarbij de alpha van TAA strategieën geïsoleerd wordt aangeboden neemt dan ook toe.

We zien verder dat TAA-managers op dit moment niet alleen de concurrentie moeten aangaan met andere TAA-managers, maar ook met andere ‘directionele’ absoluut rendement strategieën, zoals ‘global macro’ en ‘commodity trading’ strategieën4. Het huidige aanbod van TAA-producten is dan ook zeer divers. Zo zijn er producten die permanent long en short posities in aandelen en vastrentende waarden innemen, maar ook producten die zich richten op regio’s, valuta, grondstoffen en zelfs individuele aandelen. De implementatie daarvan kan variëren van automatische beslissingssystemen en beleggingscomités tot hedge fund managers die sterk geconcentreerde posities innemen. Ook is er een grote verscheidenheid aan gekozen benchmarks.

Het loskoppelen van TAA-beleid ten opzichte van de strategische allocatie, leidt ertoe dat de implementatie eenvoudiger uitgevoerd kan worden in een overlay-programma of via een afzonderlijk mandaat. De implementatie van TAA is naar huidige inzichten in te delen in de volgende drie categorieën5:

- Als overlay programma voor de totale portefeuille. Alle TAA beslissingen worden in dat geval via een apart overlay programma geïmplementeerd, vaak met meer liquide instrumenten (bijvoorbeeld futures) dan de onderliggende beleggingen. Dit kan zowel intern als extern plaatsvinden. Een nadeel bij uitbesteding aan een externe manager is dat volstrekte transparantie over de samenstelling van de totale portefeuille naar de externe TAA-manager noodzakelijk is. De overlay kan louter op bèta beheersing gericht zijn (automatische, passieve of threshold rebalancing, bijvoorbeeld elke maand of bij overschrijding van een range) maar ook om extra alpha te genereren (actief). Aangezien ook automatische rebalancing alpha kan genereren, is het lastig de verwezenlijking van beide doelstellingen te isoleren;

- Als mandaat met een hoge tracking error. In dat geval wordt voor een klein gedeelte van de totale portefeuille een mandaat verstrekt aan een externe in TAA gespecialiseerde manager. Deze belegt volgens dezelfde benchmark als welke geldt voor de rest van de portefeuille, echter met meer ruimte voor TAA. Het risico-rendementsprofiel van een overlay over de totale portefeuille wordt zo, zij het met een kleine omvang, gerepliceerd. Op deze manier kan de interne belegger rebalancing blijven doen en zo het absolute risico van de totale portefeuille verminderen. Zowel het interne als het externe mandaat kan op deze wijze alpha genereren. Het interne mandaat zou zich ook louter kunnen richten op het beheersen van bèta;

- Als absoluut rendement mandaat zonder initiële investering (vergelijkbaar met een valuta mandaat) met een benchmark van nul. Ook in dit geval voert een externe in TAA gespecialiseerde manager voor een klein deel van de portefeuille het mandaat uit, zij het met een absoluut rendement benchmark (bijvoorbeeld cash of nul).

Meer aandacht voor risicobudgettering – In een omgeving waarin door de focus op absoluut rendement een steeds belangrijkere rol is toebedeeld aan risicobudgettering, kan TAA als instrument om bèta te beheersen een rol spelen. In dat geval wordt het beschikbare risicobudget verdeeld over de diverse beleggingscategorieën (passief risico of bèta) en over de verschillende actieve strategieën (actief risico of alpha). In het verleden kwam risicobudgettering vooral tot uiting in de SAA. Het ging dan vooral om risicobudgettering over beleggingscategorieën (passief risico). Met de opkomst van absoluut rendement strategieën werd het belangrijker ook de actieve risico’s in de portefeuille te beheersen. Aangezien lange termijn verwachtingen over risico en rendement van actieve strategieën moeilijk zijn af te geven, wordt TAA gehanteerd om op kortere termijn beslissingen te nemen welke afwijken van SAA. In de recente literatuur zijn hier reeds voorbeelden van te vinden. Zo bestaat in de aanpak van Kneafsey (2003) de strategische portefeuille bijvoorbeeld uit een reeks beleggingen die de verplichtingen zo goed mogelijk matchen. Daarnaast wordt een risicobudget vastgesteld dat gebruikt wordt om extra rendement te genereren boven de strategische portefeuille. Extra rendement kan worden toegevoegd door het extra aankopen van bepaalde beleggingscategorieën met een hoog verwacht rendement, zoals aandelen of grondstoffen, maar ook door te beleggen in bepaalde beleggingsstrategieën die extra rendement genereren. Het verdelen van het risicobudget over de verschillende beleggingscategorieën en –strategieën kan gezien worden als een vorm van TAA.

Aanpassingen in de verdeling van het risicobudget kunnen een gevolg zijn van nieuwe beleggingsvooruitzichten maar ook van veranderingen in de verplichtingenstructuur. In een competitie die is uitgeschreven door het Universities Superannuation Scheme (een van de grootste pensioenfondsen in het Verenigd Koninkrijk) met als naam “Managing Pension Funds as if the Long-Term Really Did Matter”, is de inzending van Schröders (2003) gebaseerd op een dergelijke aanpak: ´de dynamische asset allocatie´. Een dergelijk allocatiebeleid is in de tijd afhankelijk van de waarde van de verplichtingen en de bezittingen. De vraag die vervolgens gesteld kan worden is of hiermee de traditionele grens tussen TAA en SAA niet vervaagd. Laatstgenoemde wordt in de dynamische asset allocatie in feite gereduceerd tot het vaststellen van een portefeuille die de verplichtingen zo goed mogelijk matcht. TAA bepaalt in dat geval de invulling van het risicobudget.

Vervaagt de grens tussen TAA en SAA?

Dezelfde ontwikkelingen welke hebben geleid tot een nieuw begrip en gebruik van TAA, hebben tevens de grens tussen TAA en SAA doen vervagen. Het is daarom de vraag of de aanvankelijk in dit artikel genoemde verschillen tussen TAA en SAA nog steeds zo scherp zijn te duiden? Kan TAA nog steeds worden gedefinieerd als een korte termijn afwijking van de SAA wanneer deze allocatie steeds dynamischer wordt en de verdeling van het risicobudget over de verschillende beleggingscategorieën en –strategieën niet slechts op strategisch niveau wordt gemaakt maar ook van tactische aard is?

Van Dam (2004) schetst in een recent artikel “The integration of alpha and beta” dat de alpha component een steeds directere rol speelt op het strategische vlak. Van Dam stelt dat het bepalen van het te lopen bèta (voorheen het domein van ALM) en alpha risico (voorheen het domein van de belegger), niet langer een gescheiden beslissing is, maar in één keer integraal wordt vastgesteld. Hij geeft tevens aan dat dit een nieuwe houding vergt ten aanzien de strategische organisatie van beleggingsportefeuilles. Van Dam verwacht dat de rol van alpha beleggingen zal groeien ten koste van die van bèta beleggingen en dat alleen zij die toegang hebben tot beleggers met daadwerkelijke vaardigheden (skill) in staat zullen zijn een absolute return doelstelling na te streven.

De vraag die gesteld kan worden is welk gedeelte van de integratie van de bèta en alpha component (zowel rendement als risico) op dat moment nog daadwerkelijk het gebied van TAA is en welk gedeelte aan SAA toebehoort. In eerder genoemd vervolgonderzoek zal hierop nader worden ingegaan.

Conclusie

De afgelopen decennia zijn veel variaties ontstaan op de traditionele manier waarop TAA wordt toegepast. Zo kan TAA worden ingezet als vorm van bèta beheersing, als bron van alpha of wellicht als middel om bèta en alpha te integreren. Door de significante dalingen van 2000 tot en met 2002 van aandelenbeurzen en de daarmee tegenvallende rendementen op de totale beleggingsportefeuille ligt momenteel de focus meer op de SAA. Hierbij gaat de aandacht ondermeer uit naar absoluut rendement strategieën welke zoeken naar alternatieve beleggingscategorieën en -strategieën. De manco’s van een gering aantal posities en de rigide implementatiemogelijkheden hebben in het verleden geleid tot scepsis over het nut van TAA. Het nieuwe veelzijdige aanbod van producten, stijlen, implementatiemogelijkheden en visies, hebben deze manco’s voor een groot deel kunnen wegnemen. Hiermee is TAA in potentie een beleggingsstrategie welke een bijdrage kan leveren aan de eisen van de nieuwe marktomgeving en de vraag naar alternatieve beleggingscategorieën en - strategieën. Een probleem is echter dat een duidelijke scheiding tussen TAA en SAA steeds moeilijker te maken is. Door de veelheid aan verschijningsvormen is het steeds minder eenvoudig om de plaats van TAA in het beleggingsproces te bepalen en aan te geven op welke manier TAA de meeste toegevoegde waarde kan leveren. Hoewel er daarnaast sprake is van een aantal niet door managers te beïnvloeden factoren lijkt het toch gerechtvaardigd te concluderen dat TAA op verschillende manieren waarde kan toevoegen, via het genereren van alpha en/ of het beheersen van bèta, aan een beleggingsportefeuille. In algemene zin is er echter weinig onderzoek bekend over de wijze waarop met TAA wordt omgegaan en de feitelijke resultaten die met TAA worden behaald. In het eerder genoemde veldonderzoek zal hierop dan ook nader worden ingegaan. In het vervolgartikel zal verslag worden gedaan van dit onderzoek.

Literatuur

- Bernstein, Peter L., “Points of Inflection: Investment Management Tomorrow”, Financial Analysts Journal, July/August 2003.

- Crole, Charlie, “Dynamic Allocation for Pension Plans”, Schröder Investment Management’s entry to the USS Competition “Managing Pension Funds as if the Long-Term Really Did Matter”, September 2003.

- Dam, Jaap van, “The integration of alpha and beta”, IPE, August 2004.

- Harvey, Campbell R. and Magnus Dahlquist, “Global tactical asset allocation”, Emerging Markets Quarterly, Spring 2001, vol. 5, no. 1, p 6-14.

- Flavin, T.J. and M.R. Wickens, “Tactical asset allocation: A multivariate GARCH approach”,

- Gaussel, Nicolas, “Conditioning information for well behaved tactical asset allocation programs”, Research paper, 2002.

- Grinold, Richard, “The Fundamental Law of Active Management”, Journal of Portfolio Management, vol. 15, no. 3, 1989.

- Ineichen, Alexander M, “Fireflies Before the Storm”, Alternative Investment Strategies Report, UBS Warburg, June 2003.

- Kneafsey, Kevin, “Solving the Investor’s Problem”, The Investment Research Journal, Barclays Global Investors, August 2003.

- Litterman, B., Modern Investment Management : Global Tactical Asset Allocation (GTAA) by Mark M. Carhart, 1994

- Moen, Ivan, ‘Are Stock Markets Cheap? Exposing some popular misconceptions on valuation and expectations’, VBA Journaal, nummer 3, december 2002, p 5-11.

- Plaxco, L.M. and R.D. Arnott, “Rebalancing a Global Policy Benchmark: How to profit from necessity”, Journal of Portfolio Management, Winter 2002, pp.9-21.

- Research paper, 2000.

- Samuelson, Paul A., “Proof that Properly Anticipated Prices Fluctuate Randomly”, Industrial Management Review, 1965.

- Tanner, Glenn, “Tactical asset allocation: Follow the rule of 20”, Journal of Financial and Strategic Decisions, vol. 12, no. 2, 1999.

- VBA Journaals: december 1988, december 2002, juli 1995 en maart 1996

Overige referenties

- http://207.36.165.114/NewOrleans/Papers/3602193.pdf

- The Comparative Value of Institutional Asset Allocation Recommendations (2004)

- http://www.insightful.com/events/2001uc/dowling.pdf

- Evolutionary Asset Allocation (2001), Bartholomew Dowling

- http://faculty.fuqua.duke.edu/~charvey/Research/Working_P apers/W57_Global_tactical_asset.pdf

- Global Tactical Asset Allocation, M. Dahlquist & C.R. Harvey (January 31, 2000)

- WM publicaties

- Tactical Asset Allocation Russell Investment Group February 2004

Noten

- Door de opkomst van risicobudgetteringstechnieken wordt de ruimte voor TAA beleid tegenwoordig ook wel weergegeven in een risicobudget in plaats van via bandbreedtes. Dit verandert niets aan het doel van het TAA beleid.

- 2000 Equity Risk Return.

- Het nemen van meerdere beslissingen per jaar lijkt een andere aantrekkelijke mogelijkheid om de breadth te verhogen. In de praktijk zal het echter moeilijk zijn om het tactische beleid frequenter te herzien zonder skill te verliezen. Bovendien zullen de beslissingen dan al snel niet meer onafhankelijk zijn van elkaar.

- Bij directionele strategieën heeft de manager een visie op de trend van een belegging. Dit in tegenstelling tot arbitrage strategieën, waarbij gebruik wordt gemaakt van inefficiënties in financiële markten.

- Veel asset managers bieden TAA-producten aan waarbij iedere genoemde variant mogelijk is.

in VBA Journaal door Marcel de Berg, Patrick Bronger, Dick Wenting, Astrid Smit, Mathieu van de Venne, Loranne van Lieshout, Marcel van Ostaden, Lodewijk van der Kroft, Haitse Hoos, Arnold Troostwijk