Inleiding

Onderzoek naar het ontstaan en barsten van prijsbubbels in financiële markten vormt een belangrijk onderwerp binnen de financiële economie. Doordat beleggers kuddegedrag vertonen en hun beslissingen niet altijd baseren op fundamentele informatie kunnen prijzen van beleggingen afwijken van de onderliggende fundamentele waarde. Een bullmarkt kan dan abrupt eindigen als het sentiment keert en beleggers massaal hun stukken gaan verkopen. Als de bubbel leegloopt, ontstaat vaak een overreactie waarbij prijzen tot onder de fundamentele waarde kunnen zakken. Dit gedrag dat door econoom Maynard Keynes (1936) “animal spirits” wordt genoemd wordt mede gedreven door de emoties en beperkte rationaliteit van (individuele) beleggers.

Onderzoek naar het ontstaan en barsten van prijsbubbels in financiële markten vormt een belangrijk onderwerp binnen de financiële economie. Doordat beleggers kuddegedrag vertonen en hun beslissingen niet altijd baseren op fundamentele informatie kunnen prijzen van beleggingen afwijken van de onderliggende fundamentele waarde. Een bullmarkt kan dan abrupt eindigen als het sentiment keert en beleggers massaal hun stukken gaan verkopen. Als de bubbel leegloopt, ontstaat vaak een overreactie waarbij prijzen tot onder de fundamentele waarde kunnen zakken. Dit gedrag dat door econoom Maynard Keynes (1936) “animal spirits” wordt genoemd wordt mede gedreven door de emoties en beperkte rationaliteit van (individuele) beleggers.

In een efficiënte markt met rationeel handelende beleggers zouden aandelenprijzen te allen tijde alle relevante informatie moeten reflecteren. Deze informatie wordt via jaarverslagen, persberichten en prospectussen aan beleggers beschikbaar gesteld. Onderzoek onder individuele Amerikaanse beleggers door het Investment Company Institute in 2006 laat echter zien dat slechts 34 procent van hen gebruik maakt van het prospectus terwijl velen aangeven informatie te vergaren uit advertenties en websites.

Deze bronnen zijn vaak niet volledig of objectief. Als gevolg daarvan reflecteren beleggingsbesluiten dus mogelijk niet alle relevante informatie waardoor prijzen dus af kunnen wijken van de fundamentele onderliggende waarde. Er ontstaan daarbij twee vragen. Ten eerste, hoeveel kennis van fundamentele kenmerken hebben beleggers eigenlijk als ze voornamelijk de advertenties lezen? En ten tweede: hoe beïnvloedt de wijze waarop die informatie aan hun wordt gepresenteerd dat kennisniveau?

Achtergrondliteratuur

Investeerders moeten grote hoeveelheden informatie verwerken om een beleggingsbesluit te kunnen nemen. De beleggingsmarkt is competitief met een groot aantal verschillende aanbieders en investeringsproducten. Het grote palet aan producten vraagt een behoorlijke inspanning van de belegger om overzicht te krijgen, producten te vergelijken en zich adequaat te informeren alvorens die een keuze maakt.

Uit onderzoek blijkt dat dit gevolgen heeft voor het besluitvormingsproces. Barber en Odean (2008) vinden dat individuele beleggers nettokopers zijn van aandelen die in het nieuws zijn, een hoog handelsvolume hebben of die een significant eendaags-rendement hebben gemaakt. De reden hiervoor is dat deze aandelen de aandacht trekken en daardoor gemakkelijker te onderscheiden en te selecteren zijn van aandelen die niet in de aandacht staan. Dit effect werkt bovendien asymmetrisch omdat beleggers alleen aandelen kunnen verkopen die ze al bezitten. Dit is normaal een kleiner aantal dan het aantal potentiële koopkandidaten waardoor de aandacht bij een aankoopbeslissing dus over meer verschillende aandelen verdeeld moet worden.

Beleggers lezen niet altijd het prospectus, maar maken ook gebruik van advertenties

Daardoor wordt de diepgang van de benodigde kennis over fundamentele informatie zoals risico’s, kosten en rendement onder druk gezet. Ondanks dat deze informatie essentieel zou moeten zijn om tot een beleggingsbesluit te komen, slagen informatiebronnen zoals reclames er vaak niet in om alle relevante kenmerken tegelijkertijd onder de aandacht te brengen. Bovendien bevatten ze vaak een selectie van de fundamentele informatie, waarbij elementen die bijdragen aan een positieve indruk over de belegging zoals het track record van een fonds(manager) of historische rendementen een (visueel) prominentere plek krijgen. Dit is niet noodzakelijkerwijs manipulatie omdat beleggers waarschijnlijk pas op zoek gaan naar additionele informatie op het moment dat er initiële interesse is voor de belegging. Het is wel zo dat niet-fundamentele informatie zoals historische rendementen beleggingsbesluiten beïnvloedt ondanks dat het geen informatiewaarde heeft voor dat besluit (Sirri en Tufano, 1998).

Omdat individuele beleggers vaak gebruik maken van advertenties zijn ze dus mogelijk niet volledig geïnformeerd over alle fundamentele aspecten zoals kosten en risico’s. Bovendien zijn advertenties zodanig ontworpen dat ze de aandacht trekken met een mix van zowel fundamentele als niet-fundamentele informatie (Bertrand et al. 2011).

Onderzoeksopzet en resultaten

Het experimenteel vragenlijstonderzoek is in mei 2016 afgenomen onder Nederlandse beleggers in het consumentenpanel van de Autoriteit Financiële Markten (zie Cox en De Goeij, 2018 voor details). Dit panel bestaat uit beleggers die zich vrijwillig hebben aangemeld en een groep die via een extern onderzoeksbureau is uitgenodigd om deel te nemen. Het onderzoek is uitgezet onder 1.643 beleggers waarvan er 811 de vragenlijst volledig hebben ingevuld. Beleggers kregen een willekeurige variant van een beleggingsadvertentie voor aandelen in een vastgoedfonds te zien. Het fonds bood een jaarlijks dividendrendement van 6,1 procent voor aftrek van 1 procent fondskosten. Na het bestuderen van de advertentie kregen beleggers een vijftal kennisvragen over de risicofactoren en fiscale voordelen van de belegging, de frequentie waarmee dividend wordt uitbetaald, de looptijd van de belegging en de jaarlijkse kosten die worden ingehouden. Deze informatie is in de advertentie opgenomen, maar niet meer zichtbaar zodra men met de vragenlijst start.

Het experimenteel vragenlijstonderzoek is in mei 2016 afgenomen onder Nederlandse beleggers in het consumentenpanel van de Autoriteit Financiële Markten (zie Cox en De Goeij, 2018 voor details). Dit panel bestaat uit beleggers die zich vrijwillig hebben aangemeld en een groep die via een extern onderzoeksbureau is uitgenodigd om deel te nemen. Het onderzoek is uitgezet onder 1.643 beleggers waarvan er 811 de vragenlijst volledig hebben ingevuld. Beleggers kregen een willekeurige variant van een beleggingsadvertentie voor aandelen in een vastgoedfonds te zien. Het fonds bood een jaarlijks dividendrendement van 6,1 procent voor aftrek van 1 procent fondskosten. Na het bestuderen van de advertentie kregen beleggers een vijftal kennisvragen over de risicofactoren en fiscale voordelen van de belegging, de frequentie waarmee dividend wordt uitbetaald, de looptijd van de belegging en de jaarlijkse kosten die worden ingehouden. Deze informatie is in de advertentie opgenomen, maar niet meer zichtbaar zodra men met de vragenlijst start.

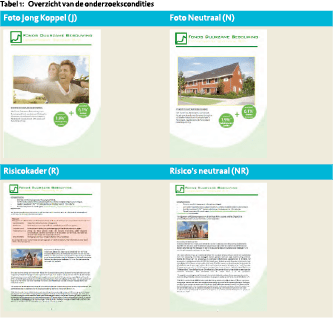

Om de impact van de vormgeving van advertenties te onderzoeken zijn vier varianten van de advertentie ontwikkeld (zie Tabel 1). De basisadvertentie bevat een neutrale foto (N) en risico-informatie in platte tekst (NR). In varianten J en R wordt extra aandacht besteed aan niet-fundamentele en fundamentele informatie. In variant J wordt de neutrale foto vervangen door een afbeelding van een gelukkig lachend jong koppel die inspeelt op het gevoel van de belegger, terwijl in variant R de risicofactoren in een opvallend rood kader worden weergegeven. Beide condities zouden een rationele belegger niet moeten beïnvloeden. Op basis van Bordalo et al. (2013) is echter de verwachting dat de extra aandacht voor de risicofactoren in conditie R ertoe leidt dat beleggers meer kennis van de risicofactoren opdoen. Bovendien zou de foto in conditie J de aandacht kunnen afleiden van fundamentele informatie.

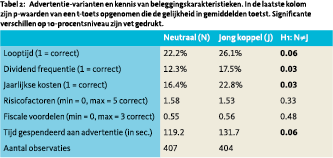

Tabel 2 geeft de gemiddelden van de verschillende uitkomstvariabelen weer per advertentievariant waarbij de laatste kolom een t-toets bevat voor het verschil in gemiddelden. Over alle condities heen bezien, is de kennis van fundamentele karakteristieken laag. Minder dan een kwart van de beleggers kan de kosten correct identificeren, terwijl gemiddeld maar twee van de vijf risicofactoren correct wordt benoemd. Beleggers die variant J ontvangen scoren opvallend genoeg beter op het identificeren van de looptijd, dividendfrequentie en kosten van de belegging dan zij die de basisvariant (N) zien. De groep die variant R ziet identificeert meer risicofactoren al blijft het gemiddelde steken op minder dan twee van de vijf. Dit is interessant omdat kennis van risicofactoren cruciaal is voor een investeringsbesluit. Een rationele belegger zou dus op de hoogte moeten zijn van alle risicofactoren. Ook speelt de presentatiewijze een rol terwijl dit niet uit zou moeten maken. Beleggers spenderen gemiddeld meer tijd aan het bestuderen van de advertenties in variant R en J waardoor ze ook meer informatie tot zich kunnen nemen.

Tabel 2 geeft de gemiddelden van de verschillende uitkomstvariabelen weer per advertentievariant waarbij de laatste kolom een t-toets bevat voor het verschil in gemiddelden. Over alle condities heen bezien, is de kennis van fundamentele karakteristieken laag. Minder dan een kwart van de beleggers kan de kosten correct identificeren, terwijl gemiddeld maar twee van de vijf risicofactoren correct wordt benoemd. Beleggers die variant J ontvangen scoren opvallend genoeg beter op het identificeren van de looptijd, dividendfrequentie en kosten van de belegging dan zij die de basisvariant (N) zien. De groep die variant R ziet identificeert meer risicofactoren al blijft het gemiddelde steken op minder dan twee van de vijf. Dit is interessant omdat kennis van risicofactoren cruciaal is voor een investeringsbesluit. Een rationele belegger zou dus op de hoogte moeten zijn van alle risicofactoren. Ook speelt de presentatiewijze een rol terwijl dit niet uit zou moeten maken. Beleggers spenderen gemiddeld meer tijd aan het bestuderen van de advertenties in variant R en J waardoor ze ook meer informatie tot zich kunnen nemen.

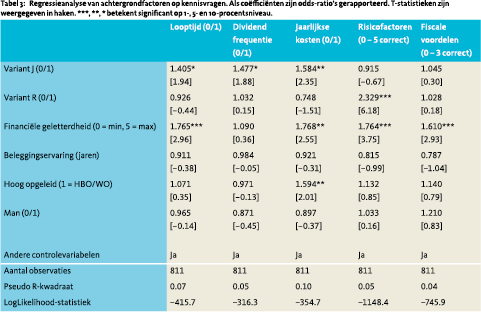

Omdat ook andere factoren het kennisniveau van beleggers kunnen beïnvloeden, geeft Tabel 3 regressieanalyses weer waarbij gecontroleerd wordt voor financiële geletterdheid (Van Rooij et al. 2011), het aantal jaren beleggingservaring, het opleidingsniveau en het geslacht van de belegger. De analyses corrigeren ook voor de gezinssituatie, het inkomen, de vermogenspositie en de arbeidsmarktpositie, maar deze worden niet weergegeven omwille van het overzicht. Het gebruikte regressiemodel is – afhankelijk van de verklaarde variabele – een logistisch of geordend logistisch model dat geschat wordt met het maximum likelihoodalgoritme. In de tabel worden odds-ratio’s gerapporteerd.

Omdat ook andere factoren het kennisniveau van beleggers kunnen beïnvloeden, geeft Tabel 3 regressieanalyses weer waarbij gecontroleerd wordt voor financiële geletterdheid (Van Rooij et al. 2011), het aantal jaren beleggingservaring, het opleidingsniveau en het geslacht van de belegger. De analyses corrigeren ook voor de gezinssituatie, het inkomen, de vermogenspositie en de arbeidsmarktpositie, maar deze worden niet weergegeven omwille van het overzicht. Het gebruikte regressiemodel is – afhankelijk van de verklaarde variabele – een logistisch of geordend logistisch model dat geschat wordt met het maximum likelihoodalgoritme. In de tabel worden odds-ratio’s gerapporteerd.

Kennis van beleggers over fundamentele karakteristieken van beleggingen is laag

De resultaten bevestigen dat de inhoud van beleggingsadvertenties een significante impact heeft op de kennis van fundamentele kenmerken. Zo verhoogt het gebruik van een foto van een jong koppel (variant J) de kans dat beleggers de dividendfrequentie en kosten-vraag correct beantwoorden met respectievelijk 47 en 58 procent. Ook het verhogen van de zichtbaarheid van risico-informatie (variant R) heeft een statistisch significante impact. Dit zorgt ervoor dat beleggers ruim 46 procent (= 2.32/5) meer risicofactoren identificeren.

De analyse van de achtergrondfactoren laat ook zien dat financiële geletterdheid een belangrijke verklarende factor is voor de kennis die beleggers hebben van fundamentele kenmerken. Beleggers met meer financiële bagage zijn vaker in staat de kennisvragen juist te beantwoorden en dit blijkt ook tot ‘rationeler’ gedrag te leiden zoals diversificatie van de beleggingsportfolio (Von Gaudecker, 2015). Ten slotte blijken de overige achtergrondfactoren over het algemeen weinig verklaringskracht te hebben.

Conclusie

Hoe rationeel zijn individuele beleggers? Deze vraag is anno 2018 weer actueel nu financiële markten een hoogtepunt lijken te bereiken. Een rationele belegger neemt (i) alle relevante informatie tot zich alvorens een besluit te nemen waarbij het (ii) niet uitmaakt hoe die informatie wordt gepresenteerd. Dit onderzoek laat zien dat beide veronderstellingen discutabel zijn. Ten eerste omdat informatiebronnen zoals het prospectus weinig worden geraadpleegd en beleggers dus mogelijk niet alle relevante informatie zien. Daarnaast is het kennisniveau van fundamentele investeringskenmerken zoals kosten en risico’s laag. Ten slotte blijken beleggers gevoelig te zijn voor de wijze waarop informatie aan ze wordt gepresenteerd en deze effecten hebben een economisch significante omvang.

Twee kanttekeningen zijn bij het onderzoek op zijn plaats. Allereerst kunnen beleggers informatie uit meerdere informatiebronnen betrekken alvorens ze een besluit nemen. Bovendien kunnen bronnen zoals financiële media een rol spelen bij de analyse en duiding van de geboden informatie. Het kennisniveau van beleggers kan dus hoger zijn dan de resultaten in dit artikel suggereren. Of dit dan ook tot ander beleggingsgedrag leidt is de vraag. Er is overvloedig bewijs dat beleggers gevoelig zijn voor rendementen uit het verleden (Frazzini en Lamont, 2008) en laag financieel geletterd zijn (Van Rooij et al. 2011). Omdat het in deze onderzoeksopzet niet mogelijk is om de daadwerkelijke impact van de informatievoorziening op beleggingsresultaten te meten, is het mogelijk dat de vormgeving van beleggingsreclames uiteindelijk geen impact heeft op de beleggingsresultaten.

Vormgeving van advertenties beïnvloedt beleggerskennis van fundamentele informatie

Wel blijkt uit recent onderzoek dat het visualiseren van beleggingsinformatie een bijdrage kan leveren aan het informeren van financiële consumenten (Lusardi et al. 2017). Beter geïnformeerde beleggingsbesluiten reflecteren meer informatie over risico’s, kosten en liquiditeit waardoor prijzen dichter bij hun fundamentele waarde blijven. Voor kwetsbare groepen beleggers zou de inzet van gevisualiseerde objectieve informatie die onder toezicht van de AFM staat er dus aan kunnen bijdragen dat zij beter beslagen ten ijs komen in de beleggingsmarkt.

Literatuur

- Barber, B. en T. Odean, 2008, All that glitters: the effect of attention and news on the buying behaviour of individual and institutional investors, Review of Financial Studies, vol. 21: 785-818.

- Bertrand, M., D. Karlan, S. Mullainathan, E. Shafir, en J. Zinman, 2010, What’s Advertising Content Worth? Evidence from a Consumer Credit Marketing Field Experiment, Quarterly Journal of Economics, vol. 125 nr. 1: 263-306.

- Bordalo, P., N. Gennaioli, en A. Shleifer, 2013, Salience and Consumer Choice, Journal of Political Economy, vol. 121 nr. 5: 803-843.

- Cox, R. en P. de Goeij, 2018, What do Investors Learn from Advertisements?, working paper beschikbaar op SSRN: https://papers.ssrn.com/sol3/papers. cfm?abstract_id=3034144.

- Investment Company Institute, 2006, Understanding Investor Preferences for Mutual Fund Information, Washington D.C.

- Frazzini, A. en O. Lamont, 2008, Dumb Money: Mutual fund flows and the cross section of stock returns, Journal of Financial Economics, vol. 88 nr. 2: 299 – 322.

- Keynes, M., 1936, The General Theory of Employment, Interest and Money, United Kingdom.

- Lusardi, A., A. Samek, A. Kapteyn, en L. Glinert, 2017, Visual tools and narrative: new ways to improve financial literacy, Journal of Pension Economics and Finance, vol. 16 nr. 3: 297-323.

- Sirri, E. en P. Tufano, 1998, Costly Search and Mutual Fund Flows, Journal of Finance, vol. 53 nr. 5: 1589 – 1622.

- Van Rooij, M., A. Lusardi, en R. Alessie, 2011, Financial Literacy and Stock Market Participation, Journal of Financial Economics, vol. 101 nr. 2: 449-472.

- Von Gaudecker, H., 2015, How Does Household Portfolio Diversification Vary with Financial Literacy and Financial Advice?, Journal of Finance, vol. 70 nr. 2: 489 – 507.

Noot

- Dr. Ruben Cox – Erasmus Universiteit Rotterdam en Dr. Peter de Goeij – Tilburg Universiteit.

in VBA Journaal door Ruben Cox (r) en Peter de Goeij (l)