De verplichtingen van een pensioenfonds zijn sterk afhankelijk van de inflatie. Door te beleggen in indexleningen zijn ook haar bezittingen afhankelijk van de inflatie en kunnen risico’s worden gereduceerd.

Inleiding

Inleiding

Volgens een in 1990 uitgevoerde enquête2 is er sprake van een duidelijke en substantiële behoefte aan indexleningen bij pensioenfondsen. Dit is niet verwonderlijk als men zich realiseert dat de verplichtingen van Nederlandse pensioenfondsen inmiddels meer dan 600 miljard gulden bedragen en dat de jaarlijkse stijgingen hiervan sterk afhankelijk zijn van de loon- en prijsontwikkelingen. Ook voor partijen aan de aanbodzijde lijkt het aantrekkelijk om indexleningen uit te geven. Zo is onlangs nog betoogd dat indexleningen vanuit het oogpunt van risicobeheersing voor woningcorporaties zeer interessant kunnen zijn.3 De huurinkomsten van woningcorporaties zijn sterk afhankelijk van inflatie. Door middels indexleningen ook de rentelasten inflatieafhankelijk te maken, worden de in en uitgaande kasstromen van woningcorporaties beter op elkaar afgestemd, waardoor risico’s worden gereduceerd. Desondanks is van een grote markt in guldens-indexleningen geen sprake. De Nederlandse Staat heeft, in tegenstelling tot bijvoorbeeld de Verenigde Staten, het Verenigd Koninkrijk en Frankrijk, nooit indexleningen willen uitgeven. Bovendien is de uitgifte van indexleningen door andere partijen bemoeilijkt door de negatieve houding van de monetaire autoriteiten ten opzichte van deze vermogenstitels. In dit artikel kwantificeren wij langs empirische weg de voor een pensioenfonds te behalen risicoreductie als in haar beleggingsportefeuille alle standaard nominale leningen worden vervangen door indexleningen. De conclusie is dat voor het door ons geanalyseerde pensioenfonds door de introductie van indexleningen de solvabiliteitsrisico’s met 50 à 70% kan verlagen!

Indexleningen

Indexleningen zijn leningen waarbij de rentebetaling en/of de hoofdsom wordt aangepast aan de ontwikkeling van de inflatie. In tegenstelling tot traditionele nominale leningen draagt bij dergelijke leningen de lenende partij het inflatierisico. We beperken ons tot de analyse van leningen waarbij alleen de couponbetalingen worden geïndexeerd.4 We hebben dit type indexleningen gekozen om waarderingsverschillen tussen nominale en indexleningen als gevolg van verschillen in belastingbehandeling te voorkomen. Verder blijkt uit de resultaten voor woningcorporaties dat de conclusies ongevoelig zijn voor het geanalyseerde type indexleningen.3

Methodiek

Door veel pensioenfondsen worden de beleidsinstrumenten (beleggingsbeleid, financieringsbeleid en indexatiebeleid) op elkaar afgestemd middels Asset Liability Management (ALM) studies. Onze analyse is gebaseerd op de in deze studies gehanteerde methoden en technieken. Om de onzekere economische omgeving weer te geven, maken we gebruik van scenarioanalyse. Onder een scenario verstaan we in dit geval één mogelijke toekomstige ontwikkeling van rentes, inflaties en aandelenrendementen. Op basis van honderden gesimuleerde scenario’s berekenen en vergelijken we de rendementen en risico’s van het beleggen in nominale en indexleningen. De karakteristieken van de scenario’s als gemiddelden, standaarddeviaties en correlaties worden in principe gebaseerd op de karakteristieken van een aantal representatieve historische tijdreeksen. Mede omdat voor rendementen op indexleningen onvoldoende historische tijdreeksen beschikbaar zijn, hebben wij deze gegenereerd door een gesimuleerde portefeuille van indexleningen te waarderen op basis van gegenereerde termijnstructuren en daar de rendementen uit af te leiden. De reële coupon van nieuwe indexleningen is steeds gelijk aan de nominale coupon voor een nominale lening met dezelfde looptijd, verminderd met de prijsinflatie op het (scenario)moment van uitgifte.5 De portefeuille is steeds evenwichtig gespreid over de restant-looptijden.

Door veel pensioenfondsen worden de beleidsinstrumenten (beleggingsbeleid, financieringsbeleid en indexatiebeleid) op elkaar afgestemd middels Asset Liability Management (ALM) studies. Onze analyse is gebaseerd op de in deze studies gehanteerde methoden en technieken. Om de onzekere economische omgeving weer te geven, maken we gebruik van scenarioanalyse. Onder een scenario verstaan we in dit geval één mogelijke toekomstige ontwikkeling van rentes, inflaties en aandelenrendementen. Op basis van honderden gesimuleerde scenario’s berekenen en vergelijken we de rendementen en risico’s van het beleggen in nominale en indexleningen. De karakteristieken van de scenario’s als gemiddelden, standaarddeviaties en correlaties worden in principe gebaseerd op de karakteristieken van een aantal representatieve historische tijdreeksen. Mede omdat voor rendementen op indexleningen onvoldoende historische tijdreeksen beschikbaar zijn, hebben wij deze gegenereerd door een gesimuleerde portefeuille van indexleningen te waarderen op basis van gegenereerde termijnstructuren en daar de rendementen uit af te leiden. De reële coupon van nieuwe indexleningen is steeds gelijk aan de nominale coupon voor een nominale lening met dezelfde looptijd, verminderd met de prijsinflatie op het (scenario)moment van uitgifte.5 De portefeuille is steeds evenwichtig gespreid over de restant-looptijden.

Zowel de indexleningen als de nominale leningen waarderen we op marktwaarde door de toekomstige nominale kasstromen contant te maken tegen een nominale termijnstructuur. Omdat deze afhankelijk zijn van de toekomstige inflatie, bepalen we de verwachte couponbetalingen voor indexleningen op basis van een formule voor de verwachte inflatie gecombineerd met de reële coupon van de indexlening. Deze formule komt erop neer dat de verwachte inflatie steeds startend vanaf de ‘huidige’ (scenario)inflatie vloeiend verloopt naar de verwachte waarde voor de lange termijn uit de scenario’s (zie tabel 1 en 2).

Uitgangspunten

Om de solvabiliteitspositie van een pensioenfonds te beoordelen, wordt in de praktijk gekeken naar de dekkingsgraad, die wordt gedefinieerd als de verhouding tussen de waarde van de beleggingen en de waarde van de voorziening pensioenverplichtingen. Wanneer deze verhouding onder de 100% komt, spreken we van een onderdekking, een situatie waarin het fonds ‘onvoldoende’ geld heeft om aan de toekomstige verplichtingen te voldoen. Bij een rekenrente van 4% voor de voorzieningen en marktwaardewaardering van de beleggingen bedraagt de initiële dekkingsgraad van het door ons geanalyseerde fonds 130%.

Het fonds hanteert een met de prijsinflatie geïndexeerd middelloonstelsel. De indexatie van de rechten van niet-actieve deelnemers vindt niet onvoorwaardelijk plaats maar enkel voor zover de dekkingsgraad van het fonds meer dan 100% bedraagt. Het financieringsbeleid bestaat eruit dat in ‘normale’ situaties de premie precies voldoende is om de nieuw opgebouwde pensioenrechten te bekostigen. In ‘uitzonderlijke’ situaties waarin de dekkingsgraad onder de 120% of boven de 140% komt, wordt de premie verhoogd respectievelijk verlaagd om weer op de desbetreffende waarde te komen. Hierbij mag de premie jaarlijks niet meer dan 2% van de salarissom stijgen of dalen en ligt de premie altijd tussen de 0% en 20% van de salarissom. Ten aanzien van de beleggingen onderscheiden we de categorieën nominale leningen, indexleningen en aandelen die allemaal op marktwaarde worden gewaardeerd.

We hebben twee sets van 500 scenario’s van 30 jaar gegenereerd waarvan de karakteristieken zijn gebaseerd op de historische periode van 1966 tot en met 1998. In beide sets zijn de gemiddelden aangepast op basis van momenteel ‘representatieve’ langetermijnverwachtingen. De sets verschillen in de mate van het aanwezige inflatierisico. De eerste set duiden we aan met ‘hooginflatie’ omdat daarin alle informatie uit de historische periode is gebruikt. Dit betekent dat ook de hoge inflaties gedurende de jaren zeventig (meer dan 10% inflatie) onverminderd in de scenario’s terugkomen. De tweede set duiden we aan met ‘laaginflatie’ omdat we daarin, ingegeven door de huidige inflatieverwachtingen, hebben gecorrigeerd voor deze hoge inflatieperiode waardoor dergelijke hoge inflatieperioden in mindere mate in de scenario’s terugkomen. Merk ten slotte op dat in de scenario’s geen deflaties (i.e. negatieve inflaties) zijn opgenomen omdat deze in het recente verleden zeer zelden zijn voorgekomen. De langetermijngemiddelden, standaarddeviaties en correlaties van de scenario’s zijn in tabel 1 en 2 weergegeven.

Aan de scenariosets vallen met betrekking tot de rendementen op indexleningen de volgende zaken op:

- De standaarddeviaties van loon- en prijsinflatie in de set ‘hooginflatie’ zijn hoger dan in de set ‘laaginflatie’. Dit geeft het grotere inflatierisico in de eerste set weer.

- De verwachte rendementen op nominale en indexleningen zijn identiek. Dit is een gevolg van de door ons gemaakte veronderstelling dat voor beide typen leningen de reële coupons gelijk zijn op het moment van uitgifte.

- Bij de scenariogeneratie hebben we de volatiliteit van de nominale rendementen op indexleningen op 75% van die van nominale leningen gesteld. Een dergelijke volatiliteitsratio is conform empirisch onderzoek voor de Verenigde Staten en het Verenigd Koninkrijk.6

- De correlatie van de rendementen met de loon- en prijsinflatie is substantieel hoger voor indexleningen dan voor nominale leningen. Hierin komt het cruciale verschil tussen nominale en indexleningen, te weten de inflatieafhankelijkheid van de rendementen op indexleningen, tot uitdrukking.

Resultaten

Resultaten

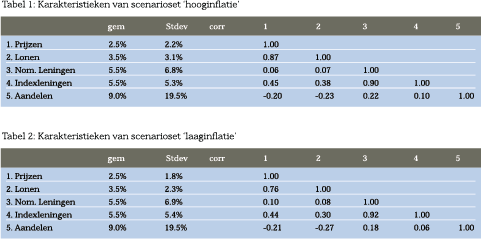

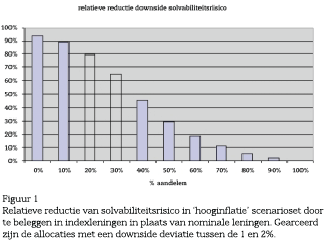

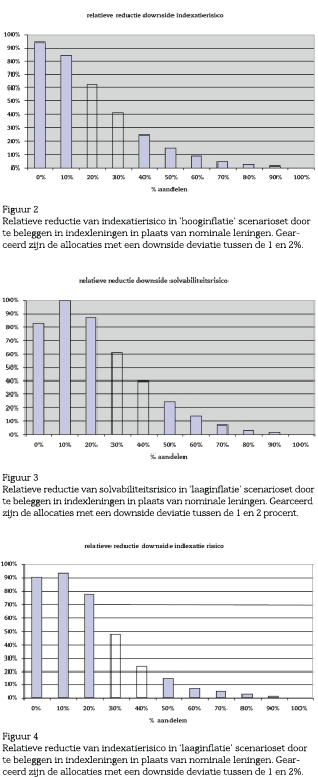

Om de effecten van het beleggen in nominale en indexleningen te kunnen vergelijken, hebben we zowel voor ‘hooginflatie’ als ‘laaginflatie’ (statische) asset-allocaties doorgerekend waarin het percentage aandelen varieert tussen 0% en 100% met stapjes van 10%. Het restant wordt óf geheel in nominale leningen belegd óf geheel in indexleningen. Voor elke asset-allocatie hebben we over alle 500 scenario’s de downside deviatie van het eigen vermogen berekend, wat een maat is voor het solvabiliteitsrisico. De downside deviatie is een risicomaat die zowel de kans op als de mate van een risicovolle gebeurtenis meet.7 In ons geval is dit een situatie van onderdekking. Tevens hebben we analoog hieraan de downside deviatie van de indexatiekortingen van de nietactieve deelnemers ten opzichte van de beoogde indexatie (prijsinflatie) berekend. Omdat de indexatie van de rechten van niet-actieve deelnemers enkel plaatsvindt voor zover de dekkingsgraad meer dan 100% bedraagt, kan het voorkomen dat deze rechten slechts gedeeltelijk of helemaal niet worden geïndexeerd met de prijsinflatie. Hierdoor ontstaat voor de nietactieve deelnemers het risico dat hun rechten niet waardevast blijven. We noemen dit indexatierisico en de  downside deviatie van de indexatiekortingen is een maat hiervoor. In de figuren 1 tot en met 4 zijn de uitkomsten weergegeven voor respectievelijk de ‘hooginflatie’ en ‘laaginflatie’ scenarioset.

downside deviatie van de indexatiekortingen is een maat hiervoor. In de figuren 1 tot en met 4 zijn de uitkomsten weergegeven voor respectievelijk de ‘hooginflatie’ en ‘laaginflatie’ scenarioset.

Uit de resultaten blijkt dat, afhankelijk van de mate waarin in aandelen wordt belegd en van de verwachte volatiliteit van inflatie, indexleningen tot grote risicoreducties kunnen leiden. Deze risicoreductie heeft in de eerste plaats betrekking op het solvabiliteitsrisico. Daarnaast wordt een deel van de beleggings- en inflatierisico’s ook opgevangen door de indexatie van de niet-actieve deelnemers te korten. Als de risicoreducerende werking van indexleningen wordt onderzocht, moet daarom zowel naar de reductie van solvabiliteits- als indexatierisico worden gekeken. Omdat de verwachte rendementen op nominale en indexleningen gelijk zijn, kunnen we spreken van kostenneutrale risicoreducties.

Om een idee te geven van de risicoreducties die in de praktijk haalbaar zullen zijn, veronderstellen we dat het bestuur van het geanalyseerd pensioenfonds een downside deviatie van het eigen vermogen van rond de 2% acceptabel acht. De asset-allocaties met een solvabiliteitsrisico rond deze waarde zijn in de figuren gearceerd weergegeven. In de ‘hooginflatie’ scenarioset kunnen dan reducties van solvabiliteitsrisico van ongeveer 70% en van indexatierisico van ongeveer 50% worden gerealiseerd. In de ‘laaginflatie’ scenarioset zijn deze reducties zoals verwacht kleiner maar alsnog respectievelijk ongeveer 50% en 35%.

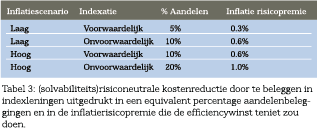

De extra risicoruimte die hierdoor ten opzichte van de ‘norm’ van een downside deviatie van het eigen vermogen van 2% ontstaat, kan bijvoorbeeld worden opgevuld door meer risicovol te beleggen, in de verwachting meer rendement te behalen en daardoor de verwachte kosten van de pensioenregeling te verlagen. Als we deze extra risicoruimte vertalen in het percentage dat meer in aandelen kan worden belegd, dan hebben we een indicatie van de mate waarin de pensioenkosten (solvabiliteits)risiconeutraal kunnen worden verlaagd. In tabel 3 (pagina 8) hebben we de omvang hiervan weergegeven voor zowel de tot nu toe besproken voorwaardelijke indexatie als ook voor het geval waarin de rechten van niet-actieve deelnemers onvoorwaardelijk zouden worden geïndexeerd. We zien dat afhankelijk van de verwachte volatiliteit van inflatie en van de wijze van indexatie risiconeutraal tussen de 5 en 20% meer in aandelen kan worden belegd door de vastrentende waarden in indexleningen in plaats van in nominale leningen te beleggen. De percentages voor de voorwaardelijk indexatie zijn kleiner omdat in dat geval beleggen in indexleningen ook tot verlaging van het indexatierisico leidt. De risicoreductie komt dan als het ware aan twee doeleinden ten goede. Ten slotte merken wij nog op dat het ons inziens, mede gelet op de laatste kolom van tabel 3, onwaarschijnlijk is dat de bij indexleningen in werkelijkheid wegvallende (Nederlandse) inflatierisicopremie de gerapporteerde efficiencywinsten teniet zal doen.8

De percentages voor de voorwaardelijk indexatie zijn kleiner omdat in dat geval beleggen in indexleningen ook tot verlaging van het indexatierisico leidt. De risicoreductie komt dan als het ware aan twee doeleinden ten goede. Ten slotte merken wij nog op dat het ons inziens, mede gelet op de laatste kolom van tabel 3, onwaarschijnlijk is dat de bij indexleningen in werkelijkheid wegvallende (Nederlandse) inflatierisicopremie de gerapporteerde efficiencywinsten teniet zal doen.8

Conclusies

In de bovenstaande analyse hebben we middels een empirische ALM-studie inzicht gegeven in de mate waarin solvabiliteits- en indexatierisico’s voor een pensioenfonds kunnen worden gereduceerd wanneer zij in indexleningen in plaats van in nominale leningen zou beleggen. Afhankelijk van de toekomstige volatiliteit van inflatie en van de mate waarin risico’s worden gedeeld met de indexatie van de rechten van niet-actieve deelnemers, blijkt dat het geanalyseerde pensioenfonds (solvabiliteits)risiconeutraal tussen de 5 en 20% meer in aandelen kan beleggen en daarmee de verwachte pensioenkosten kan verlagen. Voor de in Nederland meest gangbare situatie waarin de rechten van niet-actieve deelnemers voorwaardelijk worden geïndexeerd, bedraagt de reductie van solvabiliteitsrisico 50 à 70%.9 Gegeven deze efficiencywinsten zijn indexleningen dus een potentieel aantrekkelijk beleggingsinstrument voor pensioenfondsen. Samen met de eerder gerapporteerde risicoreducties voor woningcorporaties is hiermee het nut van een middels indexleningen te realiseren ‘koppeling’ tussen bijvoorbeeld de inflatieafhankelijke huurinkomsten van woningcorporaties enerzijds en de, tevens inflatieafhankelijke, pensioenuitkeringen van pensioenfondsen anderzijds empirisch en kwantitatief onderbouwd.

Noten:

- *De eerste drie auteurs zijn werkzaam bij ORTEC Consultants bv. Tom Steenkamp is hoofd asset research bij ABP Vermogensbeheer. Guus Boender en Tom Steenkamp zijn beide tevens als hoogleraar verbonden aan de Vrije Universiteit te Amsterdam.

- K.P. Goudswaard en J. de Haan, Het marktpotentieel van indexleningen, ESB, 24 oktober 1990.

- B. Kramer, Indexleningen voor woningcorporaties, ESB, 28 mei 1999.

- Roll (1996) noemt dit de “floater structure”. Dit type indexlening is gelijk aan de door Kramer (1999, op. cit.) en Damm en Smink (1991) geanalyseerde indexleningen. Zie R. Roll, U.S. Treasury Inflation-indexed Bonds: The Design of a New Security, The Journal of Fixed Income, December 1996, 9-28; en M. Damm en M. Smink, Het risico van een indexlening, ESB, 9 oktober 1991.

- Er wordt dus afgezien van een korting vanwege een eventueel wegvallende inflatierisicopremie. In de VS varieerde deze korting tussen de 20 en 60 basispunten gedurende de periode februari 1997 tot april 1998. Zie G. Lucas en T. Quek, A Portfolio Approach to TIPS, The Journal of Fixed Income, December 1998, 75-84.

- Lamm, Asset allocation implications of inflation protection securities, The Journal of Portfolio Management, summer 1998 rapporteert op basis van een korte historie voor de VS een gemiddelde volatiliteitsratio van 75%. Voor Groot-Brittannië bedraagt de gemiddelde volatiliteitsratio al meer dan een decennium ongeveer 65%. Zie hiervoor Bootle, Index linked gilts, 1991.

- Zie F.A. Sortino en R. van der Meer (1991), Downside risk, The Journal of Portfolio Management, Summer 1991, pp. 27-31.

- Dit geldt des te meer wanneer we een volatiliteitsratio van 65% in plaats van 75% zouden veronderstellen.

- Mede in verband met de in ontwikkeling zijnde nieuwe actuariële principes voor pensioenfondsen en levensverzekeraars is het interessant om in vervolgonderzoek na te gaan hoe deze bevindingen veranderen indien naast de beleggingen ook de verplichtingen op marktwaarde worden gewaardeerd. Als de verplichtingen worden gewaardeerd met behulp van de reële rente van indexleningen, is de hedge tussen indexleningen en verplichtingen waarschijnlijk nog beter dan hier gerapporteerd.

in VBA Journaal door Prof. dr. C. Guus E. Boender, dr. Bert Kramer, drs. Hens Steehouwer , Prof. dr. Tom B.M. Steenkamp