“If I had a world of my own, everything would be nonsense. Nothing would be what it is, because everything would be what it isn’t. And contrary wise, what is, it wouldn’t be. And what it wouldn’t be, it would. You see?”

Lewis Carroll, Alice’s Adventures in Wonderland & Through the Looking-Glass

Inleiding

Een quote uit Alice in Wonderland als begin van een artikel over passief beleggen is misschien niet gebruikelijk, maar daardoor niet minder toepasselijk. Er is namelijk niets passiefs aan passief beleggen. Zonder een goede definitie van de invulling van verschillende beleggingscategorieën zorgt passief beleggen mogelijk voor de grootste onbewuste positie in de beleggingsportefeuille: het dogmatisch volgen van de oergedachte van marktkapitalisatie gewogen beleggen, terwijl die decennia geleden al is ingehaald door nieuwe inzichten op het gebied van portefeuille constructie. Het doel van dit artikel is zowel asset owners als actuarissen en toezichthouders attent te maken op de risico’s van het gebruik van een gepercipieerde standaard en te adviseren hoe dit risico te mitigeren.

Opkomst marktkapitalisatie gewogen beleggen

In de afgelopen tien jaar heeft er menig discussie over de invulling van beleggingsportefeuilles gewoed. De teleurstelling in de toegevoegde waarde van fundamentele, judgemental portefeuille managers heeft bij veel institutionele beleggers tot een ontwikkeling of aanpassing van hun investment beliefs geleid. Tegenwoordig is de investment belief “passief tenzij” gemeengoed. Dit passief beleggen is echter een relatief construct, het refereert aan een standaard benadering die door een belegger kan worden geïmplementeerd. De benchmark van een passieve portefeuille is doorgaans een marktkapitalisatie gewogen beleggingsstrategie2. Hierbij wordt in aandelenland vaak voor de MSCI World of een regionale variant gekozen, en kiest men binnen grondstoffen veelal voor BCOM of S&P GSCI. Wanneer gevraagd wordt om deze keuze te onderbouwen, luidt het antwoord vaak “markt usance”. Dit maakt dat “passief beleggen” en “marktkapitalisatie gewogen beleggen” uitwisselbare begrippen zijn geworden.

Marktkapitalisatie gewogen indices zijn gestoeld op het concept van een marktportefeuille die bestaat uit een op marktwaarde gewogen som van alle vermogenstitels in een markt. Dit concept wordt onder andere gebruikt in het Capital Asset Pricing Model, dat in de jaren 1960 is geïntroduceerd door Jack Treynor, William Sharpe, John Lintner en Jan Mossin, die voortborduurden op Markowitz’ Modern Portfolio Theory uit 1952.

Opkomst factorbeleggen

Na de jaren ’60 zijn er meerdere studies gepubliceerd die concludeerden dat er verbeteringen zijn aan te brengen aan deze marktportefeuille. Denk hierbij aan het three-factor model van Fama en French uit 1993, dat naast marktrisico ook size en value als factoren identificeerde. Carhart voegde hier in 1997 nog momentum aan toe. Fama en French lanceerden in 2015 hun five-factor model met daarin size, value, en twee quality factoren. Deze artikelen staan symbool voor de opkomst van factorbeleggen: het op basis van systematische, transparante regels beleggen in bepaalde beleggingscategorieën.

Definitie invulling beleggingscategorie noodzakelijk

Met het verkregen inzicht in deze factoren is het mogelijk geworden om op meer manieren dan alleen op basis van marktkapitalisatie een beleggingscategorie in te vullen. Met andere woorden: waar er in de jaren ’60 met passief beleggen terecht aan een marktkapitalisatie gewogen beleggingsstrategie werd gerefereerd, dient sinds de jaren ’90 eerst de invulling van een beleggingscategorie gedefinieerd te worden, alvorens er gekozen kan worden voor actief, dan wel passief vermogensbeheer. De stap waarin de invulling van de beleggingscategorie wordt gedefinieerd wordt door veel asset owners en hun adviseurs, en in zeker mate ook door de toezichthouder, over het hoofd gezien.

Met het verkregen inzicht in deze factoren is het mogelijk geworden om op meer manieren dan alleen op basis van marktkapitalisatie een beleggingscategorie in te vullen. Met andere woorden: waar er in de jaren ’60 met passief beleggen terecht aan een marktkapitalisatie gewogen beleggingsstrategie werd gerefereerd, dient sinds de jaren ’90 eerst de invulling van een beleggingscategorie gedefinieerd te worden, alvorens er gekozen kan worden voor actief, dan wel passief vermogensbeheer. De stap waarin de invulling van de beleggingscategorie wordt gedefinieerd wordt door veel asset owners en hun adviseurs, en in zeker mate ook door de toezichthouder, over het hoofd gezien.

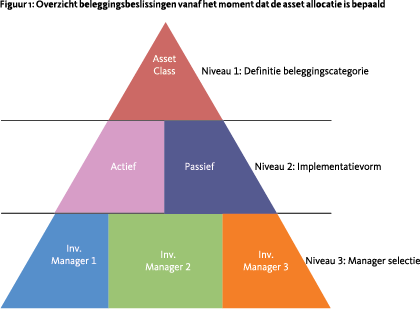

Figuur 1 is een schematische weergave van bovenstaande uitleg. Primair dient de definitie van een beleggingscategorie bepaald te worden. Actief/ passief is secundair en de uiteindelijke uitvoering via investment managers is van tertiair belang, dit laatste valt buiten de scope van dit artikel.

Vasthouden aan marktkapitalisatie gewogen strategieën als invulling van beleggingscategorieën, puur omdat dit de eerste versie was, staat gelijk aan het blijven rijden van een Ford model T omdat het de eerste standaard was

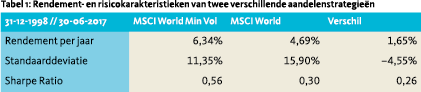

Om het belang van een goede definitie van een beleggingscategorie te staven biedt de aandelenmarkt een uitstekend voorbeeld. Wanneer de MSCI World Index met de MSCI World Minimum Volatility Index3,4 wordt vergeleken over de periode 1999/2017H1, worden onderstaande cijfers zichtbaar. De MSCI World Minimum Volatility Index kent hetzelfde beleggingsuniversum als de MSCI World, maar optimaliseert, binnen een aantal beperkingen, de aandelengewichten met als doel een zo laag mogelijk absoluut risico te creëren. De MSCI World belegt op basis van marktkapitalisatie.

Tabel 1 laat zien dat over een periode van 18,5 jaar, de MSCI World Min Vol strategie een hoger absoluut rendement behaald heeft dan de standaard MSCI World Index. Dit hogere absoluut rendement ging gepaard met een lager absoluut risico5 . Op basis van bovenstaande analyse is het logisch dat een belegger de Min Vol strategie prefereert boven een standaard marktkapitalisatie gewogen beleggingsstrategie. Wanneer de belegger echter de MSCI World als benchmark gebruikt, dan is er sprake van een relatief risico, uitgedrukt als Tracking Error, van maar liefst 6,75%. De correlatie tussen beide strategieën is 0,93. Door de beleggingscategorie Aandelen niet langer op basis van een marktkapitalisatie gewogen aanpak te definiëren, maar te kiezen voor Minimum Volatility, verbetert de belegger het rendement/risicoprofiel van de beleggingsportefeuille aanzienlijk.

Tabel 1 laat zien dat over een periode van 18,5 jaar, de MSCI World Min Vol strategie een hoger absoluut rendement behaald heeft dan de standaard MSCI World Index. Dit hogere absoluut rendement ging gepaard met een lager absoluut risico5 . Op basis van bovenstaande analyse is het logisch dat een belegger de Min Vol strategie prefereert boven een standaard marktkapitalisatie gewogen beleggingsstrategie. Wanneer de belegger echter de MSCI World als benchmark gebruikt, dan is er sprake van een relatief risico, uitgedrukt als Tracking Error, van maar liefst 6,75%. De correlatie tussen beide strategieën is 0,93. Door de beleggingscategorie Aandelen niet langer op basis van een marktkapitalisatie gewogen aanpak te definiëren, maar te kiezen voor Minimum Volatility, verbetert de belegger het rendement/risicoprofiel van de beleggingsportefeuille aanzienlijk.

Bovenstaand voorbeeld is niet voorbehouden aan aandelen, ook binnen grondstoffen bestaan dergelijke situaties. Tabel 2 laat de resultaten zien van een vergelijking tussen de standaard S&P GSCI index en de Factor Index die in VBA Journaal 123 uiteengezet is. Dit alternatief belegt in een maandelijks herijkte subset van de S&P GSCI en opent posities verder op de future curves. Het rendement van de alternatieve index is hoger, de standaarddeviatie is lager en de Tracking Error bedraagt 4,94%. De correlatie tussen beide strategieën is hier zelfs 0,98.

Bovenstaand voorbeeld is niet voorbehouden aan aandelen, ook binnen grondstoffen bestaan dergelijke situaties. Tabel 2 laat de resultaten zien van een vergelijking tussen de standaard S&P GSCI index en de Factor Index die in VBA Journaal 123 uiteengezet is. Dit alternatief belegt in een maandelijks herijkte subset van de S&P GSCI en opent posities verder op de future curves. Het rendement van de alternatieve index is hoger, de standaarddeviatie is lager en de Tracking Error bedraagt 4,94%. De correlatie tussen beide strategieën is hier zelfs 0,98.

Beide aandelen- en grondstoffenindices zijn tegen relatief lage kosten aan te kopen. Ze zijn alle vier systematisch van aard, breed gediversificeerd, transparant en worden dagelijks gepubliceerd. De correlatie tussen de standaard benchmark en diens uitdager is in de genoemde voorbeelden minimaal 0,93, het beleggingsuniversum is hetzelfde. Er is geen sprake van een portfolio manager die op basis van eigen inzichten de samenstelling of het risiconiveau van de portefeuille aan kan passen. Hiermee kunnen ze allen als definitie voor de invulling van een beleggingscategorie dienen, want ze zijn conform de eisen die AFM en DNB stellen aan een benchmark6 .

Implicaties op Vereist Eigen Vermogen

Door met passief beleggen te blijven refereren aan een marktkapitalisatie gewogen beleggingsstrategie, introduceert een pensioenfonds door te beleggen in een Min Vol beleggingsstrategie, actief risico in de beleggingsportefeuille. In het standaardmodel voor de berekening van het Vereist Eigen Vermogen (VEV) berekent de toezichthouder met S10 een VEV voor actief beheer van vooralsnog alleen aandelenportefeuilles. Het gaat hierbij om het maximale verlies ten opzichte van de gehanteerde benchmark, dat met een waarschijnlijkheid van 2,5% optreedt7 , mits de Tracking Error groter is dan 1%. Het relatief risico van de Min Vol strategie ten opzichte van de marktkapitalisatie gewogen strategie bedraagt 6,75%.

Indien het pensioenfonds van mening is dat een Min Vol strategie een goede manier is om de beleggingscategorie Aandelen te benaderen, is deze extra buffer als gevolg van de stijging van het VEV onnodig. Wanneer de beleggingscategorie Aandelen gedefinieerd wordt volgens de MSCI Min Vol methodologie en de MSCI Min Vol als uitgangspunt en benchmark van de strategisch nagestreefde portefeuille wordt genomen, is de stijging van het VEV beperkt tot de Tracking Error tussen de portefeuille van de geselecteerde vermogensbeheerder en de MSCI Min Vol, mits deze überhaupt al boven de 1% uitkomt.

Passief beleggen en marktkapitalisatie gewogen beleggen zijn uitwisselbare begrippen geworden

De invloed van het werken met de MSCI Min Vol gaat echter verder dan alleen S10 en zou ook invloed moeten hebben op S2, aandelenrisico. Waar bij de berekening van S10 gekeken wordt naar het maximale relatieve verlies dat met een waarschijnlijkheid van 2,5% optreedt, een 1,96 standaarddeviatie gebeurtenis, gaat S2A uit van een absolute daling van 30% van de aandelenmarkten. Wanneer met “aandelenmarkten” de MSCI World bedoeld wordt, komt deze 30% daling, op basis van de cijfers in tabel 1, goed overeen met een 1,96 standaarddeviatie gebeurtenis en daarmee een waarschijnlijkheid van 2,5%8 . Voor een Min Vol portefeuille is diezelfde 30% echter een 2,64 standaarddeviatie gebeurtenis9 . Volgens de standaard normaalverdeling zou een 2,64 standaarddeviatie gebeurtenis met een waarschijnlijkheid van 0,41% optreden. Hiermee wordt in het standaardmodel het aandelenrisico van een Min Vol portefeuille sterk overschat ten opzichte van een marktkapitalisatie gewogen portefeuille. Dit heeft als gevolg dat het VEV van een Min Vol portefeuille eveneens onnodig hoog is10, waardoor er onnodige buffers moeten worden aangehouden.

Risico’s bij het volgen van benchmarks

Door van een benchmark te eisen dat deze systematisch, breed gediversificeerd en transparant is, wordt voorkomen dat discretionaire factor strategieën kunnen worden gebruikt als benchmarks.

Op het moment dat er discretie is in de gewichten van de gebruikte factoren is de index niet langer systematisch en kan deze niet als benchmark gezien worden. Hetzelfde geldt voor factoren waarvan de invulling frequent wordt aangepast. Met bedrijfstakpensioenfondsen en het z-score risico als gevolg van een benchmarkwijziging in het achterhoofd, kunnen benchmarks maximaal eens per jaar worden gewijzigd. Dit houdt in dat gedurende het jaar de invulling van de factor constant dient te zijn.

De eis voor brede diversificatie mitigeert het risico dat ontstaat uit de transparantie van de beleggingsregels. Door een groot aantal posities te gebruiken is de impact van één positie beperkt en wordt de kans op arbitrage van index opnames en verwijderingen verkleind. Dit risico kan verder verkleind worden door geen publieke benchmark zoals een MSCI of S&P benchmark te volgen, maar een eigen index samen te stellen en die alleen te verstrekken aan de implementerende vermogensbeheerders, in plaats van deze volledig publiek te maken.

Conclusie

Bovenstaande analyse heeft uitgewezen dat er niet langer sprake kan zijn van een standaardbenadering van een beleggingscategorie. Waar dit in 1960 acceptabel was, zijn er nu meerdere alternatieven die minstens net zo goed als definitie van een beleggingscategorie kunnen dienen. Vasthouden aan marktkapitalisatie gewogen strategieën als invulling van beleggingscategorieën, puur omdat dit de eerste versie was, staat gelijk aan het blijven rijden van een Ford model T omdat het de eerste standaard was. Gelukkig zijn deze wagens jaren geleden al uit het straatbeeld verdwenen. Dit sluit naadloos aan bij wat Michael Damm in 2011 al aangaf: “De oergedachte bij een begrip bepaalt tot in lengte van jaren hoe het wordt gebruikt, ook als de wereld ondertussen is veranderd.”

Gelukkig biedt het normatieve kader dat de DNB hanteert11 handvatten om los te komen van de oergedachte bij het begrip passief beheer. Op grond van de prudent person regel in artikel 135 Pensioenwet moeten pensioenfondsen beleggen in het belang van aanspraak- en pensioengerechtigden, de ultimate beneficiary. In wet- en regelgeving is aan de prudent person regel een nadere invulling gegeven. Onderdeel hiervan is onder andere de invulling van het strategisch beleggingsbeleid en het beleggingsplan. Men kan zich afvragen in hoeverre het gebruik van marktkapitalisatie gewogen benchmarks in het strategisch beleggingsbeleid en het beleggingsplan in het belang is van de ultimate beneficiary. Wel blijft er uitdrukkelijk sprake van een open norm: de verantwoordelijkheid om een beleggingsbeleid te voeren in overeenstemming met het prudent person beginsel ligt bij het pensioenfonds.

Naar onze mening is het toevoegen van de definitie van de beleggingscategorie een goede toepassing van het Look-through-beginsel van het FTK: “een pensioenfonds moet de beleggingsrisico’s uitsplitsen voor zover het mogelijk is en voor zover het een betekenisvolle verscherping van het beeld geeft”. Hoewel de interpretatie hiervan vaak wordt gezien als dat pensioenfondsen op regelniveau moeten weten waarin beleggingsfondsen beleggen, is onze interpretatie meer abstract. Het gaat niet om het exact weten van iedere positie in de portefeuille, maar om de beleggingsstrategie erachter goed te doorgronden. Dit houdt in dat het tijd wordt om afscheid te nemen van de oergedachte, en goed na te denken over de gewenste invulling van de verschillende beleggingscategorieën.

Er is niets passiefs aan passief beleggen

Doordat er meerdere manieren zijn om een beleggingscategorie in te vullen, is de actief/passief discussie niet de juiste discussie die gevoerd moet worden bij het beheren van beleggingsportefeuilles. De discussie zou juist moeten gaan over de manier waarop de invulling van een beleggingscategorie plaatsvindt. Het houdt in dat asset owners een visie moeten hebben op de manier waarop beleggingscategorieën ingevuld kunnen worden. Deze visie dient te worden vertaald in de strategisch nagestreefde portefeuille, en moet daarmee de benchmark zijn waartegen de portefeuilles in de beleggingscategorie worden afgezet. Het belang van deze keuze geeft al aan dat het nooit een passieve keuze kan zijn, maar dat deze keuze actief gemaakt dient te worden. Dit maakt de keuze voor een marktkapitalisatie gewogen index zoals de MSCI World ook een actieve keuze.

Omdat benchmarkkeuze hiermee per definitie een actieve keuze is, houdt het tevens in dat deze keuze goed onderbouwd dient te zijn. Dit geldt niet alleen voor afwijkingen van de MSCI World, maar ook wanneer de MSCI World zelf als benchmark gebruikt wordt. Het is de rol van primair de actuaris en secundair de toezichthouder, om ook in dit laatste geval door te vragen. Wanneer het antwoord op deze vragen “markt usance” blijft, wordt er een onbewuste positie in de portefeuille geïntroduceerd door het dogmatisch blijven vasthouden aan de oergedachte van marktkapitalisatie gewogen beleggen, terwijl die decennia geleden al is ingehaald door nieuwe inzichten op het gebied van portefeuille constructie.

De benchmark dient een breed gediversificeerde, systematische, repliceerbare beleggingsstrategie te zijn die in het belang van de ultimate beneficiary, binnen de beleggingscategorie, een zo groot mogelijke hoeveelheid absoluut rendement per eenheid absoluut risico levert. De strategie of index die dit realiseert is de meest efficiënte passieve belegging en dient het uitgangspunt van de strategisch nagestreefde portefeuille te zijn. Wanneer een portefeuille manager wordt aangesteld om deze meest efficiënte passieve portefeuille te verslaan, dan is er sprake van actief beheer en is de actief/passief discussie meer dan relevant. Dit is echter secundair aan de definitie van de beleggingscategorie.

Referenties

- AFM & DNB (2015), Langs de financiële meetlat: Nederlandse betrokkenheid bij financiële benchmarks, via: https://www.afm.nl/~/profmedia/files/ rapporten/2015/benchmarks.ashx

- Carhart, M.M., (1997), On Persistence in Mutual Fund Performance, Journal of Finance, 52, pp. 57-82

- Damm, M., (2011, winter). Michael Damm over benchmarks: Benchmarks mogen het gewenste beleid niet verstikken, VBA Journaal (108), pp. 17-20

- Fama, E.F., & French, K.R., (1993), Common Risk Factors In The Returns On Stocks And Bonds, Journal of Financial Economics, February, 33, pp. 3-56

- Fama, E.F., & French, K.R., (2015), A FiveFactor Asset Pricing Model, Journal of Financial Economics, 116, pp. 1-22

- Markowitz, H., (1952), Porfolio Selection, Journal of Finance, March, 7, pp. 77-91

- Mosin, J., (1966), Equilibrium in a Capital Asset Market, Econometrica, October, 35, pp. 768-783

- Lintner, J., (1965a), The Valuation of Risk Assets and the Selection of Risky Investments in Stock Portfolios and Capital Budgets., Review of Economics and Statistics, February, 47, pp. 13-37

- Lintner, J., (1965b), Security Prices, Risk and Maximal Gains from Diversification, Journal of Finance, December, 20, pp. 587-615

- Sandelowsky, R., (2015, najaar), Factorbeleggen in Commodities, VBA Journaal (123), pp. 36-39

- Sharpe, W.F., (1964) Capital Asset Prices: A Theory of Market Equilibrium Under Conditions of Risk, Journal of Finance, September, 19, pp. 425-442

- Treynor, J.L., (1962), Toward a Theory of Market Value of Risky Assets, Unpublished manuscript. Final version in Korajczyk, (1999), Asset Pricing and Portfolio Performance, London: Risk Books, pp. 15-22

Noten

- Drs. Marc Hutten RBA en Ralph Sandelowsky MSc RBA zijn beide werkzaam bij Achmea Investment Management, respectievelijk als Senior Investment Specialist en Senior Portfolio Manager Commodities. Marc is tevens bestuurder bij Stichting Pensioenfonds Achmea. Het artikel is op persoonlijke titel geschreven.

- Een aantal partijen maakt al gebruik van eigen factorindices die passief geïmplementeerd worden. Vaak worden deze gecombineerd met ESG overwegingen van de asset owner.

- MSCI World: NDDUWI Index, MSCI World Minimum Volatility: M1WOMVOL Index.

- Het gebruik van Minimum Volatility is puur ter illustratie, het gebruik van bijvoorbeeld MSCI World Small Cap zou ook resulteren in een hoger Sharpe Ratio (0,61 vs 0,45 over de periode 08-07-2002 tot en met 30-06-2017).

- In ieder kalenderjaar kent de MSCI Min Vol een lagere volatiliteit dan de MSCI World. Dit gaat niet op voor het hogere rendement.

- In hun onderzoek “Langs de financiële meetlat” gebruiken AFM en DNB voor “benchmark” de definitie uit de Europese Marktmisbruikverordening. Deze luidt: een aan het publiek bekendgemaakte of gepubliceerde rente, index of getal dat periodiek of regelmatig wordt bepaald door een formule toe te passen op (…): de waarde van een of meer onderliggende activa of prijzen, (…) en op basis waarvan het voor een financieel instrument te betalen bedrag of de waarde van een financieel instrument wordt bepaald. In de handreiking voor de berekening van S10 stelt DNB dat tracking error berekend moet worden op basis van een goed gediversificeerde benchmark, wat aangeeft dat naast bovengenoemde eigenschappen een benchmark ook gediversificeerd moet zijn.

- S10 = Marktwaarde * (1,96 * Tracking Error + Total Expense Ratio)

- 1,96 * 15,90% = 31,2%

- 0% / 11,35% = 2,64

- Uiteraard is het mogelijk om een niet op een normaalverdeling gestoelde risicomaatstaf te gebruiken. Kijkend naar maximum drawdown is de MSCI Min Vol strategie met een drawdown van 48,17% 9,65 procentpunt minder risicovol dan de MSCI World met een drawdown van 57,82%. In het commodity universum is er sprake van een drawdown van 60,18% van de factor strategie, ten opzichte van 67,78% voor de S&P GSCI. Dit is een verschil van 7,60%.

- DNB hanteert een “pas toe of leg uit” methodologie

in VBA Journaal door Marc Hutten (l), Ralph Sandelowsky (r)