Met het nieuwe pensioen contract is ons een pensioen beloofd met een beter indexatieperspectief dan het huidige contract. Of dat betere pensioen er komt is echter de vraag. De kans bestaat dat door het ontwerp van het pensioencontract mensen minder risico nemen en daardoor juist een lager pensioen gaan krijgen. Dat geldt voor ouderen, maar waarschijnlijk ook voor jongeren. In dit artikel stellen we een alternatieve verdeling van overrendementen in de solidaire premieregeling voor, die het voor jongeren aantrekkelijker maakt om risico te nemen en tegelijkertijd het contract evenwichtiger maakt.

WAT GAAT ER VERANDEREN?

WAT GAAT ER VERANDEREN?

We staan momenteel aan de vooravond van de grootste aanpassing in het Nederlandse pensioenlandschap ooit. De bestaande uitkeringsregeling onder het FTK komt te vervallen. In plaats daarvan krijgen we twee premieregelingen. De flexibele premieregeling is een aangepaste vorm van de al bestaande Wet Verbeterde Premieregeling. Dit is een grotendeels individueel contract. De Solidaire premieregeling is meer collectief van aard en beoogt daarmee de voordelen van het huidige FTK-contract te behouden. Beide regelingen hebben waarschijnlijk consequenties voor het beleggingsbeleid, zie bijvoorbeeld Staring en Van Loo (2020) en Alserda et al. (2021).

In dit artikel beschrijven we wat de meest waarschijnlijke consequenties zijn van de contractswijziging voor ouderen en jongeren. We laten zien welke problemen zich hierbij voordoen en stellen een aanpassing van de toedeelregels voor, die de voordelen van de solidaire regeling meer in overeenstemming brengt met die van het FTK. Vervolgens laten we zien dat de wijziging leidt tot meer incentives om risico te nemen. Hierbij kan een resultaat bereikt worden waarbij zowel ouderen als jongeren beter af zijn dan wat individueel mogelijk is.

OUDEREN PROFITEREN STRAKS VAN SOLIDARITEITSRESERVE

In het huidige contract krijgt iedereen dezelfde indexatie. Dit betekent dat iedereen evenveel profiteert van het overrendement van de collectieve mix. Ondanks dat gepensioneerden de indexatie krijgen die past bij de collectieve mix, dragen zij niet het volledige risico dat hierbij hoort. De reden hiervoor is dat schokken worden uitgesmeerd over een lange periode. Dit gebeurt door de bufferwerking van de dekkingsgraad. Een positieve aandelenschok leidt initieel via een hogere dekkingsgraad alleen mogelijk tot iets hogere indexatie of het voorkomen van kortingen. Deze aanpassing is echter verre van proportioneel met de omvang van de schok. Zo hebben veel fondsen ondanks vele schokken sinds 2008 niet meer geïndexeerd of gekort. Doordat een schok niet direct leidt tot een aanpassing in het pensioen, wordt de impact doorgeschoven naar de toekomst. Hoe langer je nog leeft, hoe groter de impact van een schok.

In het huidige contract krijgt iedereen dezelfde indexatie. Dit betekent dat iedereen evenveel profiteert van het overrendement van de collectieve mix. Ondanks dat gepensioneerden de indexatie krijgen die past bij de collectieve mix, dragen zij niet het volledige risico dat hierbij hoort. De reden hiervoor is dat schokken worden uitgesmeerd over een lange periode. Dit gebeurt door de bufferwerking van de dekkingsgraad. Een positieve aandelenschok leidt initieel via een hogere dekkingsgraad alleen mogelijk tot iets hogere indexatie of het voorkomen van kortingen. Deze aanpassing is echter verre van proportioneel met de omvang van de schok. Zo hebben veel fondsen ondanks vele schokken sinds 2008 niet meer geïndexeerd of gekort. Doordat een schok niet direct leidt tot een aanpassing in het pensioen, wordt de impact doorgeschoven naar de toekomst. Hoe langer je nog leeft, hoe groter de impact van een schok.

In het nieuwe contract wordt in principe direct afgerekend. Ieder cohort heeft zijn eigen risico-exposure en krijgt ieder jaar het rendement en risico dat hierbij hoort. Doordat de bufferwerking van de dekkingsgraad wordt afgeschaft leidt een negatief overrendement direct tot een daling van de (verwachte) uitkering. Dit kan eventueel nog wel verzacht worden door aanvullingen vanuit de solidariteitsreserve of door het spreiden van schokken in de uitkeringsfase. De buffer is echter beperkt van omvang: maximaal 15% van het fondsvermogen en nooit negatief.

De consequentie zal zijn dat ouderen een minder risicovolle beleggingsmix zullen willen hanteren dan onder het huidige contract. Om toch een vergelijkbaar indexatieperspectief te behouden zal de solidariteitsreserve hier structureel voor worden ingezet. Bij de flexibele premieregeling of indien er geen solidariteitsreserve is, werken schokken directer door met mogelijk nog grotere gevolgen op de bereidheid tot het nemen van risico’s.

NEGATIEVE BELEGGINGSRESULTATEN PAKKEN STRAKS SLECHT UIT VOOR JONGEREN

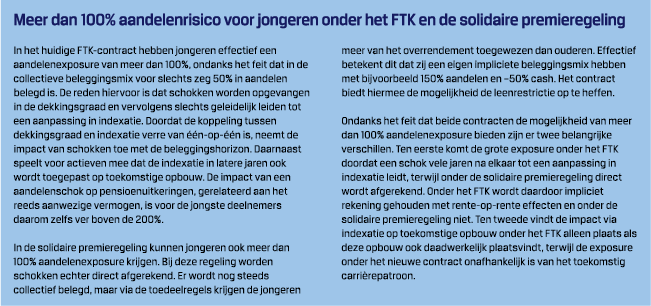

Jongeren hebben in het huidige contract een zeer hoge risico-exposure. De reden hiervoor is wederom het uitsmeermechanisme van schokken, zie box. De impact van een eenmalige schok op uiteindelijke uitkeringen gerelateerd aan het reeds aanwezige vermogen voor verschillende cohorten wordt de “impliciete lifecycle” genoemd.

Voor de solidaire premieregeling vormt deze impliciete lifecycle de basis voor de verdeling van overrendementen. De impliciete lifecycle van het huidige FTK wordt als het ware expliciet gemaakt. De mogelijkheid van meer dan 100% aandelen exposure is een mooie eigenschap van het solidaire contract. De manier waarop hierin wordt voorzien, via het opheffen van de leenrestrictie, limiteert het potentiële nut echter. Dit impliceert immers een hefboomwerking voor jonge deelnemers die we in het huidige FTK-contract niet hebben. Deze directe hoge risico-exposure is veel minder aantrekkelijk dan de risicodeling in het FTK.

Neem het (weliswaar extreme) voorbeeld van een jongere die 10 jaar lang 200% risico-exposure heeft. Indien de rendementen de eerste negen jaar goed zijn, maar in het tiende jaar –50%, eindigt hij met een vermogen van 0. In het FTK speelt dit risico niet; de opbouw van de jongere blijft in stand. De reden is dat de hoge exposure in het FTK komt doordat een schok vele jaren doorwerkt in de indexatie waarbij ieder jaar de indexatie voor alle cohorten gelijk is. Hierbij is een korting van 10% al uitzonderlijk. Doordat onder de solidaire premieregeling jongeren een x maal grotere schok krijgen in plaats van meerdere keren na elkaar geconfronteerd te worden met de schok, worden de uitkomsten veel extremer. Er wordt immers geen rekening meer gehouden met het rente-op-rente effect.

Individueel beleggen via de impliciete lifecycle van het FTK (zelfs als dit zou kunnen inclusief opheffen leenrestrictie) is veel minder efficiënt dan een pensioen opbouwen binnen het FTK. Het voordeel van het FTK zit namelijk niet in het opheffen van de leenrestrictie, maar in het bieden van het efficiënte risico-exposure van meer dan 100% aan jongeren zonder dat er hoeft te worden geleend (zie Vlaar, 2021)!

REALISEREN VAN VOORDELEN COLLECTIEVE CONTRACT LASTIGER DAN GEDACHT

De overgang van het huidige FTK-contract naar de solidaire premieregeling geeft een aantal problemen. Om gepensioneerden minimaal het huidige indexatieperspectief te laten behouden, zonder dat dit gepaard gaat met frequentere en grotere kortingen, zal de solidariteitsreserve structureel ingezet moeten worden voor deze groep. In de basis berekeningen van het CPB werd hieraan voldaan door de reserve te vullen uit de premie en aan iedereen uit te keren. Alternatieve berekeningen vullen de reserve uit het overrendement en keren voornamelijk uit aan gepensioneerden. Beide vormen lijken niet volledig te voldoen aan de randvoorwaarde dat degenen die de reserve vullen hier ook in voldoende mate van moeten kunnen profiteren.

Op termijn zou een alternatief kunnen zijn te zorgen voor een groter startkapitaal bij het begin van pensionering en vervolgens minder risico nemen en een lager projectierendement gebruiken. Probleem hierbij is echter dat ook in de actieve fase veel risico nemen minder aantrekkelijk wordt. In de rekenvoorbeelden wordt daarom voor jongeren bijvoorbeeld veelal uitgegaan van maximaal 150% risico-exposure, waar in het FTK meer dan 200% wordt gehaald. Deze 150% is ook door de minister genoemd, in antwoord op Kamervragen van 50-Plus, als mogelijk wettelijk maximum (zie Ministerie van SZW, 2021). Naast de minder efficiënte vorm van risico delen speelt ook dat toegenomen transparantie, met inzicht in de soms forse schommelingen van het pensioenpotje, kan leiden tot meer koudwatervrees en dus meer risicoaversie.

ANDERE TOEREKENING RENDEMENT LEIDT TOT BETERE INCENTIVES EN EVENWICHTIGER CONTRACT

Een onbedoelde weeffout in de solidaire premieregeling is dat men de grotere gewenste risico-exposure van jongeren rechtstreeks vertaalt in een x maal grotere schok. De doelstelling is immers om de positieve aspecten van het huidige contract te behouden. In het huidige contract komt de hoge exposure echter door het meerdere perioden ondergaan van dezelfde schok. In het nieuwe contract wil men meer transparantie bereiken door direct af te rekenen. In dit artikel stel ik voor om toekomstige rendementen tussen jongeren en ouderen te verdelen door een loglineaire verdeelregel in plaats van de voorgestelde lineaire verdeelregel.

Ter illustratie, veronderstel dat we de jongste groep een exposure willen geven die 6 maal groter is dan die van ouderen. In plaats van jongeren een rendement van (1+6r) te geven, waarbij 1+r het rendement voor ouderen is, geven we ze (1+r)^6. Op deze manier belegt ieder cohort even efficiënt (net als in het huidige contract), ongeacht de hoeveelheid risico die men wil nemen. De Sharpe ratio in log termen is voor ieder cohort gelijk. Rendementen worden loglineair verdeeld in plaats van lineair, waardoor rente-op-rente effecten automatisch worden meegenomen, zoals ook in het huidige contract het geval is (maar dan via de dekkingsgraad).

Een dergelijke belegging, waarbij het rendement gelijk is aan een basisrendement tot een bepaalde macht, is in de markt niet voorhanden. Om een dergelijke positie te hedgen zou de aanbieder ervan immers continu moeten handelen, wat vanwege transactiekosten en discrete prijssprongen nogal kostbaar is. Binnen het collectieve contract is het product wel goed mogelijk. Hier kunnen risico’s immers efficiënt gedeeld worden tussen cohorten, als gevolg van de verplichte deelname.

Vergeleken met de lineaire verdeelmethode, die wel per cohort is uit te drukken in een impliciete op de markt voorhanden mix (waarbij voor jongeren leverage wordt toegepast), krijgen jongeren bij de loglineaire methode relatief hogere rendementen toebedeeld en ouderen juist lagere. Deze impliciete transfer van oud naar jong compenseert de benodigde transfer (via de solidariteitsreserve) van jong naar oud om gepensioneerden van een geïndexeerd en enigszins stabiel pensioen te voorzien. Op totaalniveau wordt de regeling hiermee dus evenwichtiger. Het is hierbij wel van belang dat evenwichtigheid op totaalniveau wordt beoordeeld en niet rigide per deelonderwerp (zie ook Joseph, 2021).

EMPIRISCHE ONDERBOUWING

HISTORISCHE ANALYSE, DE INVLOED VAN DE FREQUENTIE VAN TOEBEDELEN

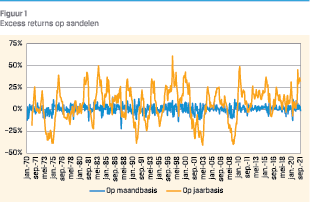

Om de impact van hefboomposities te illustreren kijken we allereerst naar historische data. Figuur 1 toont de excess returns van een wereldwijde aandelenbelegging (MSCI World), ongehedged in euro’s, ten opzichte van een belegging in cash over de periode 1970 tot en met 2021. De blauwe lijn toont hierbij de maandelijkse excess returns en de rode de twaalfmaands excess returns.

Om de impact van hefboomposities te illustreren kijken we allereerst naar historische data. Figuur 1 toont de excess returns van een wereldwijde aandelenbelegging (MSCI World), ongehedged in euro’s, ten opzichte van een belegging in cash over de periode 1970 tot en met 2021. De blauwe lijn toont hierbij de maandelijkse excess returns en de rode de twaalfmaands excess returns.

De jaarlijkse opbrengsten laten vanzelfsprekend grotere fluctuaties zien dan de maandelijkse. Dit heeft ook consequenties voor geleverde posities. Een frequentere toedeling van rendementen leidt tot minder extreme uitslagen, waardoor ook de uitslagen van geleverde posities acceptabel blijven. In het nieuwe contract zal men waarschijnlijk uitgaan van maandelijkse toerekening, overeenkomstig de nu gebruikelijke termijn van herbalanceren. Merk op dat in ALM analyses daarentegen gebruik wordt gemaakt van jaarmodellen en daarmee een impliciete veronderstelling van jaarlijkse toedeling.

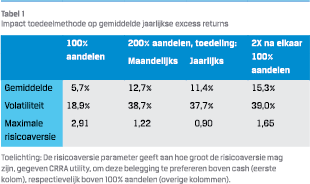

In tabel 1 staan wat jaarlijkse karakteristieken die volgen uit de excess returns van figuur 1. De gemiddelde excess return is 5,7% geweest bij een standaarddeviatie van 18,9%. Of dit extra rendement voldoende is om een 100% aandelenbelegging te prefereren boven een belegging van 100% cash, hangt af van de mate van risicoaversie. Uitgaande van een Constante Relatieve Risico Aversie (CRRA) nutsfunctie is dit het geval bij een risicoaversie parameter van maximaal 2,91. Hoe lager deze parameter, hoe beter men slechte uitkomsten kan verdragen.

In tabel 1 staan wat jaarlijkse karakteristieken die volgen uit de excess returns van figuur 1. De gemiddelde excess return is 5,7% geweest bij een standaarddeviatie van 18,9%. Of dit extra rendement voldoende is om een 100% aandelenbelegging te prefereren boven een belegging van 100% cash, hangt af van de mate van risicoaversie. Uitgaande van een Constante Relatieve Risico Aversie (CRRA) nutsfunctie is dit het geval bij een risicoaversie parameter van maximaal 2,91. Hoe lager deze parameter, hoe beter men slechte uitkomsten kan verdragen.

Voor de 100% geleverde posities maakt de frequentie van toedeling uit. Bij maandelijkse toedeling is zowel de gemiddelde jaarlijkse return als de volatiliteit iets hoger. In termen van gevoeligheid voor risicoaversie zijn de verschillen groter. Waar bij maandelijkse toedeling een risicoaversie parameter van maximaal 1,22 voldoende is om de 200% exposure aantrekkelijk te maken, mag deze parameter slechts maximaal 0,9 zijn bij jaarlijkse toedeling.

De loglineaire verdeelregel kan gezien worden als toedelen waarbij we de tijdseenheid tussen toebedeelmomenten impliciet terugbrengen naar nul. Dit maakt een grote exposure nog veel aantrekkelijker (het rendement is gelijk aan (1+r)^2 in plaats van (1+2r)). De gemiddelde historische excess return was dan ruim 15%, waardoor deze positie ook voor beleggers met een hogere risicoaversie (tot 1,65) aantrekkelijk wordt. De feitelijke frequentie van toebedelen doet er bij deze methode niet meer toe, omdat alle rente-op-rente effecten hierbij automatisch worden meegenomen. Het maakt dus niet uit of we tweemaal de jaarrendementen nemen of eerst tweemaal het januarirendement, dan tweemaal het februarirendement en dat tot en met december. Dit impliceert dat ALM analyses met een jaarmodel ook representatief blijven indien feitelijk een hogere frequentie van toebedelen wordt toegepast.

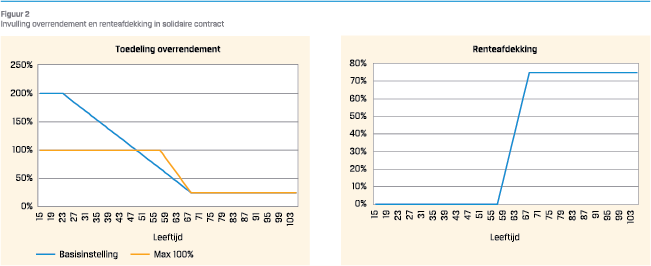

ALM ANALYSE, RISICO’S DELEN IS GEEN ZERO-SUM GAME

Om een beeld te krijgen van de daadwerkelijke impact van de verdeelregels voor jongeren en ouderen beschouwen we vervolgens ALM resultaten. Hierbij gaan we uit van een gelijkblijvende collectieve mix voor het fonds als nu onder het FTK. Figuur 2 toont de verdeelregels waarmee we hebben gerekend. De 100% toedeling van overrendement betekent hier niet 100% aandelen, maar een dusdanig geleverde positie in de overrendementen van de gediversifieerde mix dat men effectief 100% in zakelijke waarden belegt. Dit beschouwen we als “niet opheffen leenrestrictie”.

Om een beeld te krijgen van de daadwerkelijke impact van de verdeelregels voor jongeren en ouderen beschouwen we vervolgens ALM resultaten. Hierbij gaan we uit van een gelijkblijvende collectieve mix voor het fonds als nu onder het FTK. Figuur 2 toont de verdeelregels waarmee we hebben gerekend. De 100% toedeling van overrendement betekent hier niet 100% aandelen, maar een dusdanig geleverde positie in de overrendementen van de gediversifieerde mix dat men effectief 100% in zakelijke waarden belegt. Dit beschouwen we als “niet opheffen leenrestrictie”.

Tabel 2 geeft aan wat de vermogenspositie is van een representatieve initieel 22-jarige en 65-jarige deelnemer, nadat zij 10 jaar hebben geparticipeerd in het fonds (op hun 32ste respectievelijk 75ste dus). We beschouwen vijf verschillende varianten: De basisinstelling met voor jongeren initieel 200% zakelijke waarden exposure, het alternatief met maximaal 100% exposure, beide zowel op basis van simpele rendementen als log rendementen, en een versie zonder solidariteitsreserve. In de overige versies wordt de solidariteitsreserve gevuld met 10% van het overrendement (voor zover positief) en uitgekeerd (ieder jaar 10% van de reserve) aan gepensioneerden.

Bij de basisinstellingen heeft de initieel 22-jarige deelnemer na 10 jaar in de mediaan 68 duizend euro in zijn potje. Bij het veronderstelde carrièreverloop heeft hij hiervoor 54,7 duizend ingelegd waarover gemiddeld 4,5% rendement per jaar wordt bijgeschreven. In meer dan 10% van de gevallen blijft hier echter minder dan 33 duizend van over en in de slechtste 5% van de gevallen zelfs minder dan 25 duizend. Daar staat dan weer tegenover dat het in de 5% beste gevallen meer dan 122 duizend is. Indien de leenrestrictie niet wordt opgeheven zijn deze percentielen een stuk minder extreem. In de mediaan is het vermogen dan echter ruim 8% lager. Het gemiddelde rendement is dan nog slechts 2,75% per jaar.

Bij de basisinstellingen heeft de initieel 22-jarige deelnemer na 10 jaar in de mediaan 68 duizend euro in zijn potje. Bij het veronderstelde carrièreverloop heeft hij hiervoor 54,7 duizend ingelegd waarover gemiddeld 4,5% rendement per jaar wordt bijgeschreven. In meer dan 10% van de gevallen blijft hier echter minder dan 33 duizend van over en in de slechtste 5% van de gevallen zelfs minder dan 25 duizend. Daar staat dan weer tegenover dat het in de 5% beste gevallen meer dan 122 duizend is. Indien de leenrestrictie niet wordt opgeheven zijn deze percentielen een stuk minder extreem. In de mediaan is het vermogen dan echter ruim 8% lager. Het gemiddelde rendement is dan nog slechts 2,75% per jaar.

DE SOLIDARITEITSRESERVE ZAL INGEZET WORDEN OM GEPENSIONEERDEN VAN EEN KOOPKRACHTIG PENSIOEN TE BLIJVEN VOORZIEN

Bij het verdelen op basis van log rendementen is het vermogen voor jongeren in alle gevallen hoger dan bij simpele rendementen. Hoe verder in de uithoeken van de verdeling we kijken, hoe groter het verschil tussen de twee methoden. Voor het 5 percentiel is het vermogen bij log verdeling al ruim 25% hoger dan bij lineaire verdeling. Een deel van dit verschil wordt ongetwijfeld verklaard door het feit dat we rekenen met jaarlijkse toedeling. In de praktijk is maandelijkse toedeling weliswaar waarschijnlijker, maar dit kunnen wij niet analyseren met ons ALM jaarmodel. De verdeling op basis van log rendementen kan gezien worden als de limiet waarbij de tijd tussen toebedelen naar nul gaat en er dus continu wordt toebedeeld.

De verschillen zijn een stuk minder prominent als de leenrestrictie niet wordt opgeheven. In dat geval is het grootste verschil in overrendement tussen cohorten slechts een factor 4 (100% versus 25%) in plaats van een factor 8 (200% versus 25%), zie figuur 2. Juist bij een grote gewenste risico-exposure is de verdeling op basis van log rendementen essentieel. Vanuit de theorie van lifecycle beleggen is dat voor jongeren het geval (zie Bodie et al., 1992). De solidaire premieregeling biedt deze mogelijkheid. Dit wordt wel gezien als het belangrijkste voordeel van dit contract. Om dit voordeel goed te kunnen benutten zijn verdeelregels op basis van log rendementen dus wel zeer belangrijk.

De resultaten zonder solidariteitsreserve zijn vooral opgenomen om te zien hoe het voordeel voor jongeren van de verdeling op basis van log rendementen zich verhoudt tot de impliciete transfer vanuit de solidariteitsreserve. We zien dat bij positieve scenario’s het effect van de solidariteitsreserve nog groter is dan dat van loglineair verdelen. Bij negatieve scenario’s is het effect echter veel kleiner. Dit is een gevolg van het feit dat de solidariteitsreserve wordt gevuld met 10% van de positieve overrendementen. Dit speelt dus vooral in positieve scenario’s. Het alternatief is vullen uit de premie. Dat zou voor jongeren echter ongunstiger zijn, omdat in dat geval de solidariteitsreserve het vermogen van jongeren meer drukt bij negatieve scenario’s.

Voor gepensioneerden is de mogelijke spreiding minder extreem. Ook voor hen is het resterende vermogen in de basisvariant na 10 jaar in de 5% slechtste gevallen echter minstens 21% lager en bij de 5% beste gevallen meer dan 22% hoger dan in de mediaan. Het wel of niet opheffen van de leenrestrictie voor jongeren maakt voor hen nauwelijks uit, omdat we uitgaan van een gelijkblijvende collectieve mix en een gelijke toebedeling voor gepensioneerden, zie figuur 2.

Het verdelen op basis van log rendementen is in het nadeel van gepensioneerden. Afhankelijk van het percentiel zien we een achteruitgang van 1,2% tot 2,4%. Dit nadeel is echter kleiner dan het voordeel dat ze ondervinden van de solidariteitsreserve. Hier zien we verschillen van 1,2% tot 4,8%. Ook voor gepensioneerden biedt de solidaire premieregeling dus mogelijkheden die gunstiger zijn dan wat haalbaar is in een individueel contract.

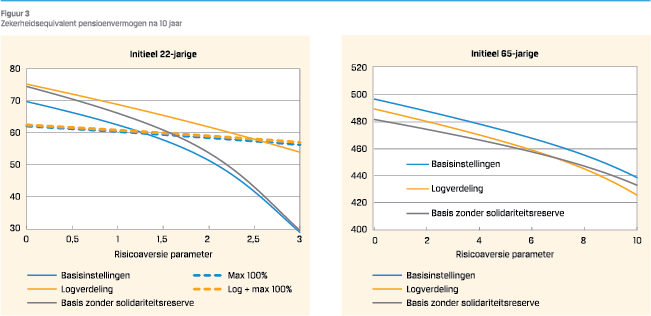

Om de onzekere uitkomsten van beleggingen samen te vatten in een getal maken we gebruik van het begrip “zekerheidsequivalent”. Hierbij wordt op basis van een CRRA nutsfunctie bepaald welk zeker bedrag de deelnemer net zoveel nut geeft als de onzekere waaier van mogelijke uitkomsten van de belegging. In figuur 3 staan de zogenoemde zekerheidsequivalenten voor de vijf onderzochte varianten. Hoe groter de risicoaversie, hoe minder nut men ontleent aan een onzekere uitkomst. Bij een waarde van 0 is men ongevoelig voor risico. Het zekerheidsequivalent is in dat geval gelijk aan het gemiddelde van alle mogelijke uitkomsten.

Om de onzekere uitkomsten van beleggingen samen te vatten in een getal maken we gebruik van het begrip “zekerheidsequivalent”. Hierbij wordt op basis van een CRRA nutsfunctie bepaald welk zeker bedrag de deelnemer net zoveel nut geeft als de onzekere waaier van mogelijke uitkomsten van de belegging. In figuur 3 staan de zogenoemde zekerheidsequivalenten voor de vijf onderzochte varianten. Hoe groter de risicoaversie, hoe minder nut men ontleent aan een onzekere uitkomst. Bij een waarde van 0 is men ongevoelig voor risico. Het zekerheidsequivalent is in dat geval gelijk aan het gemiddelde van alle mogelijke uitkomsten.

Een relevante vraag in het kader van het nieuwe pensioencontract is in hoeverre jongeren gebaat zijn bij het opheffen van de leenrestrictie. Dit belang hangt sterk samen met de risicoaversie en ook met de methode van toedeling. Bij een risicoaversie van maximaal 1,3 is het opheffen van de leenrestrictie ook aantrekkelijk bij jaarlijkse lineaire toedeling. Bij loglineaire toedeling geldt dit tot een risicoaversie van 2,5. Het resultaat bij maandelijkse lineaire toedeling kunnen we niet bepalen aan de hand van dit jaarmodel, maar zal hier ergens tussen liggen.

Alhoewel de mate van de risicoaversie onmogelijk exact te bepalen is, kunnen we wel zeggen dat ongeacht de risico perceptie, een hogere risico-exposure wenselijk is als wordt verdeeld op basis van log rendementen. Een hoge risico-exposure is volgens de lifecycle theorie aantrekkelijk voor jongeren, omdat zij nog weinig financieel kapitaal en veel human capital hebben. De hogere exposure als jongere sluit ook beter aan bij de impliciete lifecycle van het huidige contract.

Het voordeel dat jongeren behalen uit de verdeling op basis van log rendementen is aanzienlijk. Het verwachte vermogen na 10 jaar ligt in ons voorbeeld 7,6% hoger. Vanwege de betere slecht weer resultaten is het profijt nog groter als rekening gehouden wordt met risicoaversie. Ongeacht de mate van risicoaversie is het voordeel dat men hieruit haalt groter dan het nadeel van een solidariteitsreserve die grotendeels naar ouderen gaat. De oranje lijn ligt in zijn geheel boven de grijze lijn. Zelfs indien jongeren ook zouden mogen lenen in een individueel contract (waardoor de grijze lijn haalbaar wordt), kan men hiermee niet de potentiële efficiëntie van het collectieve contract bereiken (de oranje lijn).

EEN LOGLINEAIRE VERDELING VAN OVERRENDEMENTEN IS NOODZAKELIJK OM VEEL BELEGGINGSRISICO’S BIJ JONGEREN NEER TE KUNNEN LEGGEN

Ook voor ouderen vatten we de resultaten hier samen in het vermogen na 10 jaar (figuur 3, rechter plaatje). De (stabiliteit van) uitkeringen gedurende de eerste 10 jaar zijn weliswaar ook belangrijk, maar deze hangen samen met het eindvermogen. We zien dat de verdeling op basis van log rendementen (oranje lijn) het contract voor hen weliswaar minder aantrekkelijk maakt dan de basis setting (blauwe lijn), maar nog steeds gunstiger dan de individuele setting (zonder solidariteitsreserve, grijze lijn). Men moet wel extreem risicoavers zijn om het individuele contract te prefereren boven ook deze versie van het collectieve contract.

CONCLUSIES

Een van de standaard aannames bij het doorrekenen van pensioencontracten is dat de beleggingsmix grosso modo weinig zal verschillen. Dit is niet gek want bij een gelijk blijvende risicohouding, ambitie en premie lijkt het voor de hand te liggen dat ook de beleggingsmix niet veel wijzigt. Hierbij gaat men echter voorbij aan het feit dat risico’s momenteel meer en efficiënter worden gedeeld dan voorzien is in de nieuwe contracten. De kans is groot dat de grotere individuele risico’s zich zullen vertalen in een minder agressieve beleggingsmix en daarmee een lager indexatiepotentieel. Zoals aangegeven door de minister zal de maximale risico-exposure van jongeren waarschijnlijk ook wettelijk worden gelimiteerd, om zo het gevaar op verdampende pensioenvermogens te mitigeren.

Voor de solidaire premieregeling kan dit risico op een lager indexatiepotentieel verkleind worden door overrendementen loglineair toe te delen in plaats van lineair, zodat impliciet rekening gehouden wordt met rente-op-rente effecten, net zoals in het huidige contract. Dit maakt het voor jongeren veel aantrekkelijker om meer risico te nemen. Bovendien is er, zelfs theoretisch, geen gevaar meer op een negatief pensioenvermogen en dus minder reden voor een wettelijk maximum aan de risico-exposure.

DOOR BELEGGINGSRISICO’S EFFICIËNT TE DELEN KAN IEDEREEN EEN BETER PENSIOEN BEREIKEN

De toedeling op basis van log rendementen leidt tot resultaten voor jongeren die gunstiger zijn dan wat optimaal haalbaar is in de vrije markt. Dit is mogelijk vanwege de verplichte deelname. Dit is een belangrijk resultaat omdat de voordelen van de solidaire premieregeling bij (veruit) de meeste van de tot nu toe gepubliceerde analyses vooral blijken in de uitkeringsfase. Indien jongeren in de tussenliggende periode nauwelijks voordeel zien van deelname zal dit het vertrouwen geen goed doen. Bovendien blijft niet iedereen zijn leven lang aangesloten bij het pensioenfonds. Dit was juist een van de belangrijkste redenen om het huidige stelsel aan te passen.

De voorgestelde aanpassing om overrendementen loglineair toe te delen is op zichzelf voor ouderen minder gunstig. Dit nadeel is echter kleiner dan de voordelen die zij kunnen krijgen vanuit de solidariteitsreserve. Ook bij een verdeling op basis van log rendementen biedt de solidaire premieregeling voor hen mogelijkheden die aantrekkelijker zijn dan wat individueel haalbaar is.

De aanpassing maakt het contract evenwichtiger voor verschillende generaties. De gewenste subsidie van jong naar oud, via de solidariteitsreserve, om gepensioneerden van een stabiel koopkrachtig pensioen te blijven voorzien wordt namelijk gecompenseerd door de voor jongeren gunstiger rendementsverdeling. Hierbij is het wel belangrijk dat evenwichtigheid wordt beoordeeld op totaalniveau en niet afzonderlijk voor de rendementsverdeling en de solidariteitsreserve.

De precieze invulling van de solidaire premieregeling is nog verre van duidelijk en de kwantitatieve resultaten van deze studie moeten dan ook slechts als indicatief worden gezien. Een belangrijke conclusie die echter al wel getrokken kan worden is dat door risico’s efficiënt te delen een resultaat kan worden bereikt waarbij iedereen erop vooruit gaat. Risico’s delen is geen zero-sum game!

Een efficiënter verdeling van risico’s reduceert het totale risico weliswaar niet, er komt geen geld bij, maar het kan de individuele consequenties ervan wel een stuk dragelijker maken. Dit biedt vervolgens de mogelijkheid om meer risico te nemen, waardoor de te verdelen taart naar verwachting toch groter wordt. De uitdaging voor de komende jaren zal zijn om een invulling van het pensioencontract te vinden die voldoende profijt biedt aan alle deelnemers. Het loglineair toebedelen van overrendementen is hiervoor een belangrijke bouwsteen.

Literatuur

- Alserda, G., J. Sibma en A. Tebbenhof, Renteafdekking in het nieuwe pensioencontract, VBA Journaal, 1 april 2021.

- Bodie, Z., Merton, R.C., en Samuelson, W.F. 1992. Labor Supply Flexibility and Portfolio Choice in a Life Cycle Model. Journal of Economic Dynamics and Control 16:427-449.

- Joseph, A., Solidariteit in stukjes leidt tot nieuwe risico’s, Pensioen Pro, 3 augustus 2021.

- Ministerie van SZW, Beantwoording Kamervragen over de toekomst van het pensioenstelsel, Kamerstuk: Kamervragen, 15 oktober 2021.

- Staring, H. en F. van Loo, Het nieuwe pensioencontract verbetert het beleggingsbeleid voor deelnemers, VBA Journaal, 1 oktober 2020.

- Vlaar, P.J.G., Zonder aanpassing leidt stelselherziening tot lager pensioen, Me Judice, 15 januari 2021.

in VBA Journaal door Peter Vlaar