We spreken met emeritus hoogleraar Sylvester Eijffinger1 over een reeks actuele onderwerpen. Hij spaart hierbij geen heilige huisjes. Het gebrek aan vertrouwen in de financiële wereld, de opkomst van de digitale euro als een aardverschuiving, het gebruik van de verkeerde rekenrente en zorgen over lagere pensioenen zijn enkele van de kwesties die de oud-professor met bezorgdheid aanschouwt. Voor diverse complexe problemen zijn volgens hem echter eenvoudige oplossingen te vinden, zoals het gebruik van voortschrijdende gemiddelden voor zowel de rekenrente als bij de vermogensrendementsheffing.

In een eerder interview met CFA Society Netherlands voorspelde Eijffinger al correct de stijgende rentes en dalende waarde van cryptomunten.

REKENRENTE NU TE AD HOC

REKENRENTE NU TE AD HOC

De emeritus hoogleraar maakt zich ernstige zorgen dat een groeiend deel van de samenleving in een financieel kwetsbare positie komt te verkeren. Vooral de personen met een beperkt pensioen hebben het moeilijker door de gestegen kosten. “Een gepensioneerde leraar, met bijvoorbeeld 800 euro pensioen en 800 euro AOW heeft het enorm zwaar door alle gestegen kosten. Ik heb daar erg mee te doen” aldus een bezorgde Eijffinger. Volgens hem is dit allemaal onnodig, omdat er geen enkel kapitaaldekkingsstelsel bestand is tegen extreem lage rente. De gebruikte rekenrente, de ultimate forward rate (die in 2007 is ingesteld door het FTK) is volgens hem te veel een momentopname. Hij verwijst naar grote exogene factoren zoals de inval in Oekraïne en de hoge inflatie, die de rentes hebben opgedreven en op korte termijn de koopkracht van pensioenen onder druk zetten. Volgens hem is het veel relevanter om een rekenrente te hanteren die over een langere periode wordt berekend, bijvoorbeeld een 5-jaars voortschrijdend gemiddelde. Dit is volgens hem eerlijker en dempt de impact van exogene schokken. “Op deze manier worden pieken en dalen geëgaliseerd en is het veel beter uitlegbaar”.

BELANGENVERSTRENGELING LIJKT WIJDVERSPREID IN DE PENSIOENSECTOR

Veel van de huidige problemen rondom pensioenen hadden eenvoudig voorkomen kunnen worden door simpelweg een andere rekenrente te gebruiken. Volgens Eijffinger is het gebrek aan actie deels te wijten aan belangenverstrengeling binnen de sector. Hij wijst op bestuurders die soms tot vijf posities bekleden bij verschillende pensioenfondsen. Vanuit een risicomanagementen governance perspectief is dit onuitlegbaar, aldus Eijffinger. “Deze wirwar aan belangen komt deels door het ontbreken van een constitutioneel hof. In Nederland hebben wij als hoogste rechtscolleges de Hoge Raad en de Raad van State, maar geen constitutioneel hof ” benadrukt Eijffinger. Hij verwijst naar Thorbecke in 1848 waarbij de koning kon instemmen met wetgeving of niet. “Er is nu discussie f bepaalde zaken wel rechtmatig zijn. Er is dus een pensioenwet die voor alle Nederlanders geldt, behalve voor politici. Senatoren die vaak nog parttime banen hebben, mogen dit niet zomaar naast zich neerleggen. Ze stemmen notabene over hun eigen pensioen” aldus een verontwaardigde Eijffinger.

TEVEEL TAKEN OP HET BORD VAN DE BELASTINGDIENST

Eijffinger ziet ook overeenkomsten met de vermogensrendementsheffing, die veel kritiek krijgt. Ook hier is veel discussie en is het systeem alleen nog in stand gehouden door een uitspraak van de Hoge Raad. Anders zou de kwestie van de vermogensrendementsheffing bij het Europese Hof liggen. Net zoals bij de vermogensrendementsheffing in box 3, waar tegen veel bezwaar is ingesteld, verwacht Eijffinger een vergelijkbaar tumult over het nieuwe pensioenstelsel. “Want er is geen enkel land dat pensioenen invaart in een nieuw stelsel”.

IMPACT DIGITALE EURO WORDT ZWAAR ONDERSCHAT

Met betrekking tot de vermogensrendementsheffing stelt Eijffinger dat het nog erg onzeker is of deze uiteindelijk gebaseerd zal worden op het gerealiseerde rendement: “want de systemen van de Belastingdienst kunnen dit niet aan”. Eijffinger prijst Marnix van Rij, die zich eerder afkeerde van het fictieve rendement in box 3. Daarnaast verwijst hij naar de waarderingsproblematiek van vastgoed in box 3, dat vaak weinig liquide is. “Als je meer vermogen hebt betekent dat niet per se dat je risicovoller gaat beleggen. Stel dat je aan het einde van je leven bent met veel vermogen, dan ga je niet ineens risicovol beleggen” stelt Eijffinger. Volgens de emeritus hoogleraar is het differentiëren van vermogen daarom een verkeerde keuze, omdat de risicobereidheid daar los van staat. En het stellen van een fictief rendement van 6% bij een rente van destijds 0% is volgens Eijffinger een onjuiste veronderstelling. Die twee uitersten liggen niet eens bij elkaar in de buurt. Het is volgens hem veel redelijker om ook hier een voortschrijdend gemiddelde te gebruiken: van de rentetarieven, aandelenkoers enzovoort. Dat is veel eenvoudiger en beter uitlegbaar. Hij vindt het echter wel fair om vastgoedbeleggers aan te pakken en hen naar box 1 door te schuiven.

WEL DUIZENDEN COMPLIANCEMEDEWERKERS MAAR FILIALEN SLUITEN

Volgens Eijffinger zijn er de afgelopen jaren te veel taken toebedeeld aan de belastingdienst en is het stelsel aan regelgeving te complex waardoor de Belastingdienst al haar taken simpelweg niet goed meer kan uitvoeren.

ECB ZIT KLEM

Net zoals bij de rekenrente en de berekeningen in box 3 lijkt het veel redelijker om te werken met lange termijn gemiddelden. “De exogene schokken zijn te groot. Het ene jaar kan de beurs sterk dalen en het jaar er op weer sterk stijgen. Hetzelfde geldt voor inflatie en de huizenprijzen. Hiertegen is geen beleid bestand. “Himmelhoch jauchend zum Teuten betrübt, zoals de Duitsers zeggen”, aldus Eijffinger. Hij uit ook kritiek op de Europese Centrale Bank (ECB), aangezien één van de beleidsdoelstellingen van de ECB nota bene een stabiel prijsniveau is. Hij verwijst naar de periode Duisenberg/Trichet, waarin de ECB volgens conventioneel monetair beleid netjes intervenieerde op de kapitaalmarkt. Na de crisis veranderde dit onder Draghi en in 2012 met de uitspraak ”Whatever it takes”, gevolgd door opkoopprogramma’s die niet conditioneel waren. Het interveniëren op de kapitaalmarkt heeft de ECB een groot probleem opgeleverd, omdat zij nu enorm veel beleggingen (ter waarde van 8 biljoen euro) op haar balans aanhoudt die zij in de markt moet plaatsen. Zowel Eijffinger als Lex Hoogduin en Edin Mujagic hebben hier al jaren geleden voor gewaarschuwd.

MODERN MONETARY THEORY IS NIET RELEVANT

Dit staat in contrast met de Federal Reserve (Fed), die onder Jay Powell eerst passief de beleggingen afbouwde en daarna pas de rente geleidelijk verhoogde. Volgens Eijffinger is de rente van de ECB nu nog te laag en zou deze volgens de (ex-post) Taylor-regel (die de FED wel volgde) eigenlijk moeten stijgen tot 4 à 5 procent. Dit is natuurlijk weer een enorme dreun voor obligaties, die de ECB nog in overvloed op de balans heeft staan. De hoge inflatieverwachtingen zullen ook nog een stimulans zijn om de rente verder te verhogen. Eijffinger vindt ook dat de ECB te kortzichtig is in de inflatieberekeningen via Philip Lane,5 omdat deze voornamelijk zijn gebaseerd op invoergegevens zonder veel rekening te houden met exogene schokken. Volgens de bezorgde wetenschapper is zo’n model niets meer dan een extrapolatie van het verleden. Hij merkt op dat Lane de inflatie al onderschatte voor de Russische inval in Oekraïne en de inflatiepiek van 2022 ten onrechte als tijdelijk bestempelde. Zowel de ECB als het CBS zaten dus volledig mis met hun inflatieverwachtingen (omdat hun modellen te stochastisch zijn en amper ruimte bieden voor exogene schokken). De uitgesproken inflatieverwachtingen van de ECB zijn ook niet consistent met het rente pad.

DRIE FACTOREN DIE RENTE BEPALEN OP DE KAPITAALMARKT

Volgens Eijffinger bepalen de volgende drie factoren de rente op de kapitaalmarkt:

- Risicopremies;

- Inflatieverwachtingen (vooral beïnvloed door overliquiditeit, beleid Draghi/Lagarde);

- Reële rentedeel wordt op de wereldkapitaalmarkt bepaald en is redelijk constant.

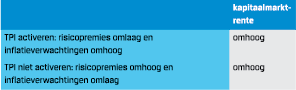

Eijffinger verwijst voorts op de verschillende eurocrises waarbij met name de spreads van Griekenland opliepen. Dit kan worden beperkt door het opkoopbeleid van de ECB, bijvoorbeeld via TPI6 (Eijffinger noemt trouwens TPI ook wel gekscherend: “To Protect Italy”). Op deze manier worden de risicopremies (spreads) weliswaar verminderd, maar tegelijkertijd wordt er meer liquiditeit in de markt gebracht, wat weer leidt tot hogere inflatieverwachtingen. Zonder TPI zouden de inflatieverwachtingen beperkter zijn, maar zouden de risicopremies weer stijgen. Bij het reële rentedeel zijn er dus twee communicerende vaten: inflatieverwachtingen en risicopremies.

SAMENGEVAT REËLE RENTE MET EN ZONDER TPI

CONDITIONELE FORWARD GUIDANCE EEN RAMP

Het hele proces van de forward guidance is volgens Eijffinger buitengewoon slecht geweest. Hij heeft grote bezwaren tegen het aankondigen van conditionele rentestappen. “Deze voorspellingen zijn te sterk afhankelijk van grote schokken zoals de Russische aanval op Oekraïne, de energiemarkt, klimaatverandering, stikstof, enzovoort. Het is dan niet verstandig om het pad van toekomstige renteveranderingen van tevoren aan te kondigen” aldus Eijffinger. Hij merkt op dat Christine Lagarde inmiddels haar les heeft geleerd en bescheidener is geworden op basis van haar recente interviews. Eijffinger is teleurgesteld dat er slechts twee echte monetaire specialisten (Philip Lane, een duif en Isabel Schnabel, een havik) in de top van de ECB zitten. Hij keurt het uitgebreide interveniëren op de kapitaalmarkten sterk af en vindt dat we nu de gevolgen daarvan ondervinden. Hoewel het begrijpelijk was dat er tijdens de crisis ingegrepen moest worden (gezien de enorme spreads van bijvoorbeeld Griekenland en Italië), is volgens hem het opkopen van leningen uit die landen veel te lang doorgegaan.

BELASTINGSCHIJVEN SLAAN VEEL TE VROEG AAN

Eijffinger schrijft het feit dat Nederland al jaren kampioen is in deeltijdwerk enerzijds toe aan een lager arbeidsethos en anderzijds aan de belastingdruk. Volgens hem slaan de belastingschijven veel te snel aan, met zeer hoge tarieven als gevolg. Hij begrijpt dan ook dat mensen ervoor kiezen om minder te werken, omdat het anders vanuit belastingoogpunt minder aantrekkelijk is. Bovendien zijn er nog steeds veel toeslagen die mensen kunnen aanvragen om met een lager aantal werkuren toch voldoende inkomen te krijgen. Dit draagt volgens Eijffinger niet bij aan vooruitgang in het land, aangezien er al een enorme krapte op de arbeidsmarkt is. “Als mensen met goede opleidingen, waarin een hoop geld is geïnvesteerd, juist minder gaan werken dan is dat zeer verontrustend. De hoge marginale tarieven werken dan juist averechts”. Marginale tarieven zijn tussen één en twee maal modaal tussen 70 en 80%

SLECHT WEER VOOR HYPOTHEEKGEVERS

Eijffinger is niet hoopvol gestemd over de situatie van de Nederlandse hypotheekbezitters vanwege de gestegen rente en de zeer hoge leencapaciteit (LTV, loan to value). In tegenstelling tot bijvoorbeeld Duitsland, waar er veel meer eigen vermogen nodig is voordat men een huis kan kopen, hebben Nederlandse hypotheekhouders een veel minder conservatievere benadering. Eijffinger had destijds al in de commissie Wijfels geadviseerd om een maximaal leenbedrag van 80% aan te houden. Echter, de LTV is nu weer rond de 100, wat volgens Eijffinger een stevige tol gaat eisen van veel hypotheekgevers. Met mega-hypotheken waarin bijvoorbeeld ook de kosten voor verbouwing, keuken en zwembad zijn gefinancierd en een stijgende rente, bevinden huizeneigenaren met hoge hypotheken zich potentieel op gevaarlijk ijs. Eijffinger heeft zijn advies voor een lagere LTV’s gegeven aan alle 5 voorgaande ministers van financiën.

ONBEGRIJPELIJK DAT GROS VAN DE MARKT HOGERE RENTES NIET ZAG AANKOMEN

Eijffinger betreurt ten zeerste de (opgelegde) cultuur van wantrouwen in de financiële wereld. Hij verwijst hiermee onder andere naar het plan van Sigrid Kaag om alle transacties vanaf 100 euro te gaan monitoren. “Banken hebben al duizenden compliance-medewerkers maar de lokale filialen sluiten en met deze micro-monitoring zullen de grote boeven echt niet gevangen worden. Alle voordelen van digitalisering en kunstmatige intelligentie gaan verloren aan nutteloze zaken,” aldus de emeritus hoogleraar. Al deze monitoring is gebaseerd op wantrouwen en daar kunnen we geen samenleving op bouwen, volgens Eijffinger. Hij ziet hetzelfde probleem in de universitaire wereld, waar ook talloze compliance-medewerkers rondlopen.

OVERREGULERING IN NEDERLAND

Eijffinger, weliswaar officieel met pensioen, is van mening dat het vasthouden aan vaste pensioenleeftijden een aanzienlijk verlies aan potentieel met zich brengt. Hij bekritiseert de regulering en pleit voor meer flexibiliteit. “Stel dat mensen graag door willen werken, dan is dat alleen maar positief en scheelt weer pensioenuitkeringen. Of geef mensen de mogelijkheid om deeltijd te werken,” aldus Eijffinger. Hij wijst er echter nogmaals op dat deze starheid deels ook wordt veroorzaakt door de fiscale druk, waardoor mensen minder gestimuleerd worden om meer of langer te werken. Hij pleit ervoor om al deze kwesties (fiscaliteit en pensioenen) gezamenlijk aan te pakken. “Wat betreft de nieuwe pensioenwet: we zijn niet allemaal gelijk, zowel niet wat onze capaciteiten betreft als wat we willen,” betoogt Eijffinger

NIET TEVEEL IN EIGEN MODELLEN GELOVEN

NIET TEVEEL IN EIGEN MODELLEN GELOVEN

Eijffinger geeft eerlijk toe dat veel academische onderzoeken eigenlijk strenger zouden moeten zijn en dat we daarom veel studies met een korreltje zout moeten nemen. De financiële crisis van 2008 was het absolute voorbeeld dat de Efficiënte Markthypothese van Nobelprijswinnaar Eugene Fama7 juist niet werkt. De finance-professoren verklaren het falen door te zeggen “het zit niet in onze modellen”. Echter, beleggen heeft uiteraard te maken met finance, macro-0.0 en monetair beleid. Eijffinger roemt de professoren zoals Richard Thaler8, Robert C. Merton9 en John Y. Campbell10 die deze drie vakgebieden juist wel combineren. Het stoort Eijffinger dat veel beleggers zich voornamelijk richten op de financiële aspecten en het macro-economische spectrum vaak negeren, terwijl alles uiteindelijk afhankelijk is van de macro-economie.

DIGITALE EURO: BANKEN HEBBEN NIET DOOR WAT ER GEBEURT

De impact van de opkomst van de digitale euro wordt volgens Eijffinger vooral door de banken enorm onderschat. Op dit moment verloopt het proces van geldschepping in twee stappen: van centrale banken naar banken, en vervolgens naar consumenten. Met de komst van de digitale euro zullen de banken buiten spel worden gezet, omdat er dan een directe verbinding ontstaat tussen centrale banken en consumenten. Consumenten die momenteel geld op een bankdeposito hebben staan, kunnen dit dus straks ook bij de centrale bank stallen (de ‘lender of last resort’). Dit kan volgens Eijffinger tot een leegloop leiden bij traditionele banken, waarbij deposito’s worden verplaatst naar de centrale bank. De uitvoering van het monetaire beleid zal met de digitale euro aanzienlijk veranderen, en dit wordt volgens hem ernstig onderschat.

Aandachtspunten voor de digitale euro zijn wat hem betreft:

- Nog niet democratisch gelegitimeerd;

- Verdienmodel banken onder druk;

- Implicaties uitvoering monetair beleid.

Deze drie aspecten worden volgens hem nog steeds ernstig onderschat. Een roepende in de woestijn is Kenneth Rogoff.11 Hij stelt dat de digitale euro onvermijdelijk is, maar dat de implementatie tot nu toe verre van goed doordacht is. Eijffinger is uiterst sceptisch of alle autoriteiten wel voldoende voorbereid zijn op de komst van de digitale euro.

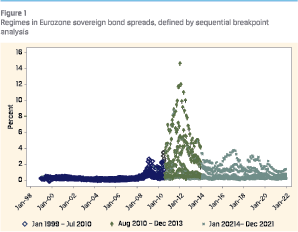

BELASTINGBETALER DRAAIT UITEINDELIJK OP VOOR VERKOPEN OVERVOLLE ECBBALANS

Tot slot spraken we nog over zijn meest recente onderzoek ‘Eurozone Government Bond Spreads: A Tale of Different ECB Policy Regimes‘ (2023)12 met Mary Pieterse-Bloem over de verschillende beleidsregimes bij de ECB. Specifiek wordt er gekeken naar de invloed van macro-economische en marktrisico-variabelen op de spreads in de eurozone gedurende periodes van verschillende ECB-presidenten. Tijdens het regime van Jean-Claude Trichet blijken de macro-economische variabelen zeer relevant en kunnen ze de spreads verklaren. Na de periode Trichet waren de macro-economische factoren amper nog relevant en waren het voornamelijk de marktrisicofactoren die de spreads verklaren. Het onderzoek toont aan dat de drijvende krachten achter de spreads van de Europese staatsleningen aanzienlijk verschilden tijdens de verschillende beleidsregimes bij de ECB.

Tot slot spraken we nog over zijn meest recente onderzoek ‘Eurozone Government Bond Spreads: A Tale of Different ECB Policy Regimes‘ (2023)12 met Mary Pieterse-Bloem over de verschillende beleidsregimes bij de ECB. Specifiek wordt er gekeken naar de invloed van macro-economische en marktrisico-variabelen op de spreads in de eurozone gedurende periodes van verschillende ECB-presidenten. Tijdens het regime van Jean-Claude Trichet blijken de macro-economische variabelen zeer relevant en kunnen ze de spreads verklaren. Na de periode Trichet waren de macro-economische factoren amper nog relevant en waren het voornamelijk de marktrisicofactoren die de spreads verklaren. Het onderzoek toont aan dat de drijvende krachten achter de spreads van de Europese staatsleningen aanzienlijk verschilden tijdens de verschillende beleidsregimes bij de ECB.

Eijffinger verwacht dat wanneer de kwantitatieve verruimingsmaatregelen worden afgebouwd (met naar verwachting een bedrag van 15 miljard euro per maand, wat marginaal is in vergelijking met de ruim 5.000 miljard euro op de balans), de spreads zullen toenemen. Het zal dus nog heel lang duren voordat de ECB haar balans significant kan afbouwen.

Alles bij elkaar leren we van dit interview dat grote problemen niet per se complexe oplossingen zouden moeten vergen. Eenvoudige oplossingen lijken vaak beschikbaar en veel effectiever zoals Eijffingers idee om 5-jaars voortschrijdende gemiddelden te gebruiken bij de belastingschijven en inflatiebeleid. Voor de ECB liggen de zaken ingewikkelder. De ECB zal nog lang haar handen vol hebben aan balansafbouw en de integratie van de digitale euro zo sluit Eijffinger af.

Noten

- https://nl.wikipedia.org/wiki/Sylvester_Eijffinger

- https://www.researchgate.net/profile/Sylvester-Eijffinger

- https://papers.ssrn.com/sol3/cf_dev/AbsByAuth. cfm?per_id=952

- https://www.facebook.com/664424049/ videos/1065844351243599/4

- https://www.ecb.europa.eu/ecb/orga/decisions/html/ cvlane.en.html

- https://www.ecb.europa.eu/press/pr/date/2022/html/ ecb.pr220721~973e6e7273.en.html

- https://www.jstor.org/stable/3216840

- https://www.chicagobooth.edu/faculty/directory/t/ richard-h-thaler

- https://mitsloan.mit.edu/faculty/directory/robert-c-merton

- https://scholar.harvard.edu/campbell/home

- https://scholar.harvard.edu/rogoff/home

- https://www.eur.nl/en/media/2023-02-paper-m-pietersebloemsuerf

in VBA Journaal door Door Ronald Kok