Inleiding

De huidige marktontwikkelingen zorgen voor veel onzekerheid bij consumenten. Een vrijwel constante stroom van onheilspellende berichten zoals over (de toekomst van) Europa, pensioenfondsen die voortdurend (moeten) korten op de uitkeringen, het forse begrotingstekort naast de inmiddels beruchte ‘fiscal cliff’ waarmee de Verenigde Staten van Amerika worstelden en nog vele andere zaken zijn aan de orde van de dag. Deze mondiale ontwikkelingen vertalen zich ook naar de privésituaties en keuzes van consumenten als het gaat om sparen voor vermogensopbouw. Men wil steeds minder risico nemen met bijvoorbeeld het eigen vermogen door te bewegen naar beleggingscategorieën die ogenschijnlijk veilig lijken te zijn. Het geld wordt zodoende steeds vaker op een spaarrekening gezet. De klant vraagt bij de bank steeds vaker naar sparen en het advies van de adviseur luidt ook dikwijls hetzelfde. Maar is sparen wel een goed advies, en is dit daadwerkelijk de juiste keuze?

De huidige marktontwikkelingen zorgen voor veel onzekerheid bij consumenten. Een vrijwel constante stroom van onheilspellende berichten zoals over (de toekomst van) Europa, pensioenfondsen die voortdurend (moeten) korten op de uitkeringen, het forse begrotingstekort naast de inmiddels beruchte ‘fiscal cliff’ waarmee de Verenigde Staten van Amerika worstelden en nog vele andere zaken zijn aan de orde van de dag. Deze mondiale ontwikkelingen vertalen zich ook naar de privésituaties en keuzes van consumenten als het gaat om sparen voor vermogensopbouw. Men wil steeds minder risico nemen met bijvoorbeeld het eigen vermogen door te bewegen naar beleggingscategorieën die ogenschijnlijk veilig lijken te zijn. Het geld wordt zodoende steeds vaker op een spaarrekening gezet. De klant vraagt bij de bank steeds vaker naar sparen en het advies van de adviseur luidt ook dikwijls hetzelfde. Maar is sparen wel een goed advies, en is dit daadwerkelijk de juiste keuze?

Of een advies goed is of niet, hangt natuurlijk sterk af van de persoonlijke situatie van de klant en zijn of haar individuele langere termijndoelstellingen. Voor klanten met vermogen dat moet renderen om persoonlijke doelstellingen te realiseren, is het de vraag hoeveel zij moeten investeren en met welk risico, om uiteindelijk de gewenste doelstelling te (kunnen) behalen. Welk risico kan en welk risico wil een consument nemen, zijn dan ook cruciale vragen in dit proces. Om hierop antwoord te kunnen geven is het van eminent belang om inzicht te hebben in zowel het korte termijn als het lange termijn risico. In de praktijk kun je dit voor de korte termijn vertalen naar de fluctuatie van een spaar- of beleggingsoplossing en voor de lange termijn naar het neerwaarts risico van het vermogen of inkomen of de kans dat de doelstelling niet wordt gerealiseerd. Er lijkt een belangrijke parallel met de vraagstukken waar pensioenfondsen ook mee worstelen.

In dit artikel staat de vraag ‘is sparen de juiste strategie om doelstellingen te realiseren?’ centraal. Hoe kom je tot een goede analyse en een juiste afweging en welke informatie wordt gebruikt om de investeringsbeslissing te nemen en te onderbouwen?

Duidelijke doelstellingen

‘De klant staat centraal’ is op dit moment het motto van vrijwel elke (financiële) dienstverlener.

Maar wat betekent dit eigenlijk? Het afgelopen jaar is er ruim aandacht voor dit onderwerp geweest, o.a. in de vorm van de AFM publicatie ‘Leidraad Klant in beeld’. In deze Leidraad wordt nogmaals, net als in de eerdere Leidraad ‘Vermogensopbouw’, aandacht besteed aan de doelstellingen van de klant. Deze leidraden zijn ook steeds meer van toepassing bij pensioenfondsen, daar verschuift het toezicht steeds meer naar gedragstoezicht, van de DNB naar de AFM.

Het is steeds vaker gewenst om doelstellingen te inventariseren, prioritiseren en concretiseren. De belangstelling voor deze concretiseringsslag wordt alsmaar groter, met name omdat de adviseur steeds vaker zijn toegevoegde waarde wil én moet laten zien omdat de rekening voor zijn diensten anders niet wordt betaald (en begrepen). De vertaling van risico naar kasstromen en vermogensrisico is in de toekomstige advisering een belangrijk onderwerp (B. Smit, VBA Journaal, najaar 2012). De doelstelling van de klant moet helder zijn om vervolgens te kunnen beoordelen of het aangeboden product wel goed past bij de klant. In MiFID, de Europese wet- en regelgeving waarin ‘Know Your Customer’ een belangrijk begrip is, wordt dit ook wel ‘suitability’ genoemd.

Belangrijke doelstellingen voor een particuliere klant kunnen zijn:

- Sparen voor de studie van de kinderen;

- Sparen voor (extra) aanvulling van het pensioen;

- Sparen voor eerder (al dan niet gedeeltelijk) stoppen met werken;

- Sparen voor aflossing hypotheek, etc.

Bij vrijwel alle lange termijn doelstellingen, met uitzondering van het aflossen van een hypotheek, speelt inflatie een grote rol. Vaak worstelt de adviseur en productaanbieder met de wijze waarop hij/ zij om dient te gaan met inflatie. De vraag is bijvoorbeeld wat de status is van de bedragen op het UPO nu pensioenen regelmatig niet worden geïndexeerd of zelfs gekort!

Communiceren in nominale termen of in reële termen? In de praktijk blijkt dat consumenten vrijwel altijd denken in euro’s van nu, ofwel in reële termen. Consumenten interpreteren ‘nominale’ bedragen dan ook vaak als ‘reëel’. Het is immers moeilijk voor te stellen wat, bij wijze van spreken, een hamburger over 10 jaar zal kosten. Het is daarom belangrijk om de doelstelling in reële termen vast te leggen. Indien het doel bekend is, is de logische volgende vraag hoe je tot een goed plan komt om dit doel te bereiken. Welke strategie wordt gekozen ten aanzien van de hoogte van de inleg en het spaar- of beleggingsrisico dat wordt genomen? Dit laatste aspect is een belangrijk onderwerp in de discussie met de klant. Maar wat is risico in zijn of haar beleving?

Wat is risico?

- Er wordt zeer veel over risico gesproken en gecommuniceerd, maar het gebeurt nog regelmatig dat de term risico een geheel andere betekenis heeft voor verschillende partijen. Als we klantgericht willen adviseren en de klant echt centraal willen stellen, dan moeten we ook klantgericht communiceren zodat de consument één en ander ook begrijpt. Het is dus belangrijk om te weten wat een klant verstaat onder risico:

- Het neerwaarts risico van het vermogen of inkomen over een bepaalde periode, of welk vermogen / inkomen heb ik vrijwel zeker?

- De kans op het niet behalen van het gewenste pensioen?

- De fluctuatie (standaarddeviatie) van de belegging?

In de praktijk blijkt dat consumenten informatie over de eerste twee uitingen van risico vaak belangrijker vinden dan de laatste. En dit terwijl risico in de praktijk nog heel vaak wordt vertaald naar de standaarddeviatie, ofwel het éénjarige risico van de belegging. De standaarddeviatie geeft (vooral) inzicht in het korte termijnrisico. Het neerwaarts risico over een bepaalde periode en de kans op het niet behalen van de doelstelling geven meer inzicht in de lange termijnrisico’s.

Hierbij dient opgemerkt te worden dat juist bij lange termijndoelstellingen de inflatie een belangrijke rol speelt. Het inflatierisico wordt immers (steeds) groter naarmate de horizon verder weg ligt. De impact van inflatie kan dus groot zijn. Denk bijvoorbeeld aan een tas vol met boodschappen. Als die nu € 100 kost dan is dat € 135 over 15 jaar als je rekent met een bescheiden inflatie van 2%. De inflatie heeft daarmee een grote invloed op de uiteindelijke investerings- en beleggingsbeslissing.

Casus

Vrijwel elke consument jonger dan 65 jaar kampt tegenwoordig met een pensioentekort, ofwel doordat hij of zij meerdere malen van baan is gewisseld, dan wel omdat de pensioenregeling onvoldoende (pensioen) oplevert. De definitie van een pensioentekort is dat het gewenste (netto) pensioeninkomen hoger ligt dan het aanwezige of het te verwachten pensioeninkomen (eerste pijler en tweede pijler, dus inclusief AOW). Het gat moet dan worden aangevuld. In de praktijk blijkt vaak dat bijsparen duur kan zijn wanneer weinig beleggingsrisico wordt genomen. Het is dan van belang dat wordt bekeken met welk risico het ‘gewenste’ inkomen mag worden behaald! In de onderstaande casus is de lange termijndoelstelling dan ook het opbouwen van een aanvullend pensioen.

Vrijwel elke consument jonger dan 65 jaar kampt tegenwoordig met een pensioentekort, ofwel doordat hij of zij meerdere malen van baan is gewisseld, dan wel omdat de pensioenregeling onvoldoende (pensioen) oplevert. De definitie van een pensioentekort is dat het gewenste (netto) pensioeninkomen hoger ligt dan het aanwezige of het te verwachten pensioeninkomen (eerste pijler en tweede pijler, dus inclusief AOW). Het gat moet dan worden aangevuld. In de praktijk blijkt vaak dat bijsparen duur kan zijn wanneer weinig beleggingsrisico wordt genomen. Het is dan van belang dat wordt bekeken met welk risico het ‘gewenste’ inkomen mag worden behaald! In de onderstaande casus is de lange termijndoelstelling dan ook het opbouwen van een aanvullend pensioen.

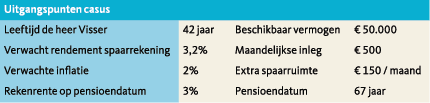

De doelstelling van de heer Visser in deze casus is aanvulling van zijn pensioen gedurende een periode van 15 jaar (vanaf pensioendatum) met ca. € 27.000. Hij heeft dan voldoende kapitaal om goed rond te komen. Er wordt dus gedurende 25 jaar vermogen opgebouwd en op pensioendatum wordt dit vermogen omgezet naar een jaarlijkse pensioenuitkering aan de hand van de rentestand op dat moment.

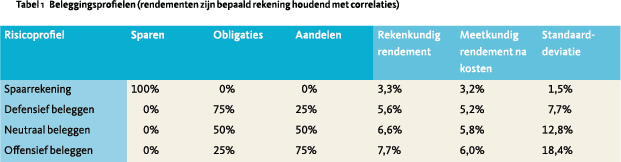

In tabel 1 zijn een aantal spaar- en beleggingsalternatieven weergegeven waar de heer Visser extra vermogen mee kan opbouwen. Voor wat betreft obligaties is rekening gehouden met een verwacht aanvangsrendement van 2,1% dat oploopt naar 4,2% op lange termijn. De rendementen in onderstaande tabel zijn niet rekenkundig maar meetkundig, omdat dat laatste overeenkomt met het effectieve jaarlijkse rendement dat over een lange horizon kan worden gerealiseerd. Het verschil in rendement tussen de verschillende beleggingsprofielen is voor wat betreft het rekenkundig rendement groter, maar wordt meetkundig kleiner door het dempende effect van de volatiliteit en diversificatie; voor extra toelichting zie het artikel “Welk rendement past in een goed financieel plan” (R.A.M. Janssen, VFP december 2006).

In tabel 1 zijn een aantal spaar- en beleggingsalternatieven weergegeven waar de heer Visser extra vermogen mee kan opbouwen. Voor wat betreft obligaties is rekening gehouden met een verwacht aanvangsrendement van 2,1% dat oploopt naar 4,2% op lange termijn. De rendementen in onderstaande tabel zijn niet rekenkundig maar meetkundig, omdat dat laatste overeenkomt met het effectieve jaarlijkse rendement dat over een lange horizon kan worden gerealiseerd. Het verschil in rendement tussen de verschillende beleggingsprofielen is voor wat betreft het rekenkundig rendement groter, maar wordt meetkundig kleiner door het dempende effect van de volatiliteit en diversificatie; voor extra toelichting zie het artikel “Welk rendement past in een goed financieel plan” (R.A.M. Janssen, VFP december 2006).

Financieel plan op basis van verwacht rendement en verwachte inflatie

In de casus spelen drie risicofactoren een rol, te weten het beleggingsrisico, het renterisico (de hoogte van de rente is namelijk van invloed op de pensioenuitkering die wordt aangekocht op de pensioendatum) en het inflatierisico.

Bij het opstellen van een financieel plan wordt meestal uitgegaan van een verwacht rendement en een verwacht inflatiepercentage. Allereerst wordt berekend welk rendement nodig is om een bepaald doel te bereiken. Vervolgens wordt bekeken met welk risicoprofiel dat rendement kan worden gerealiseerd. Wat een klant zich echter vaak niet realiseert is dat met het verwacht rendement als uitgangspunt de kans hooguit 50% is dat het oorspronkelijke doel wordt gerealiseerd! Dit ontnuchterende feit is bij veel klanten niet bekend.

Wanneer we in eerste instantie geen rekening houden met de genomen risico’s, dan kan de heer Visser met een spaarrekening een aanvulling tegemoet zien van € 27.334 per jaar gedurende 15 jaar. Er is rekening gehouden met een rendement van 3,2% op de spaarrekening in de opbouwperiode (lange termijn verwachting) waardoor het opgebouwde vermogen op pensioendatum € 337.000 bedraagt.

Als we wel rekening houden met de verwachte inflatie – hetgeen, in onze ogen, noodzakelijk is – dan moet de heer Visser € 553.000 opbouwen om een jaarlijkse reële aanvullende pensioenuitkering van € 27.334 te ontvangen. Om dit bedrag te bereiken is maar liefst een rendement van 5,9% per jaar nodig.

De heer Visser heeft aangegeven dat hij nog ruimte heeft om € 150 per maand extra te sparen. Deze informatie kan eventueel nog in de analyse worden meegenomen.

In het bovenstaande is nog geen rekening gehouden met het beleggingsrisico, het inflatierisico en het renterisico en daarmee is er nog geen inzicht in het neerwaarts risico.

Meenemen van het neerwaarts risico

In een goed financieel plan moet rekening gehouden worden met zowel rendement als risico. Hierbij gaat het niet zozeer om het 1-jaars risico dat gemeten wordt door de standaarddeviatie, maar om het meerjarige risico of de doelstelling van de klant voldoende kan worden gerealiseerd. Een flexibele wijze om risico en rendement gelijktijdig inzichtelijk te maken is door middel van scenarioanalyse. Hierin wordt het financiële plan op een groot aantal economische scenario’s doorgerekend, waarbij de onzekerheid van het beleggingsrendement, de rente en de inflatie in de juiste onderlinge samenhang worden meegenomen. Inflatie is van belang in de opbouwfase, maar ook in de uitkeringsfase.

Bij de beleggingskeuze is niet alleen de verwachte inflatie zozeer van belang, maar juist ook de onzekerheid in de inflatie. Als je op een lange horizon een reële doelstelling hebt, dan kun je ook beter beleggen in reële assets en niet alleen in bijvoorbeeld (nominale) obligaties.

Boudoukh en Richardson (1993) laten zien dat over de periode 1802 – 1990 de historische correlatie tussen aandelenrendementen en inflatie negatief was bij een beleggingshorizon korter dan een jaar, verwaarloosbaar bij een beleggingshorizon van 1 jaar en significant positief voor een langere beleggingshorizon dan 5 jaar. Het opnemen van aandelen voor een deel van de portefeuille zal leiden tot een positieve bijdrage voor de verhouding rendement en risico, met name ten opzichte van een reële doelstelling. Naarmate de horizon langer is zal dit een belangrijkere rol gaan spelen.

Daarnaast is het renterisico op pensioendatum ook een belangrijk element. Bij een rente van 8% kun je een veel hogere pensioenuitkering krijgen dan bij een renteniveau van 2%. Ook hier geldt dat de correlatie met beleggingen en inflatie een belangrijke rol speelt. Wanneer de inflatie hoog is, is de kans ook groter dat het renteniveau hoog ligt. Aandelen kunnen nodig zijn om het ambitieniveau te realiseren en obligaties kunnen een goede oplossing zijn richting pensioendatum wanneer de rente hoog is. Deze effecten zullen per casus verschillen afhankelijk van looptijd, beleggingsinvulling, inleg en doelstelling.

Met de onzekerheid van inflatie wordt bij adviezen, offertes en (verzekerings) producten vaak nog geen rekening gehouden.

Terug naar de case van de heer Visser. In tabel 2 staan de uitkomsten weergegeven voor een 4-tal alternatieven waar hij uit kan kiezen. Als criterium voor het rendement is het verwachte (reële) pensioeninkomen genomen dat de heer Visser kan gaan krijgen. Hierin is rekening gehouden met zowel de inflatie als met de rente waartegen pensioen kan worden ingekocht. Als criterium voor het risico kijken we naar het pensioeninkomen dat de heer Visser met 95% kans kan bereiken. Indien we een zwaardere nadruk op de risico dimensie willen leggen, dan zouden we deze 95% zekerheid nog kunnen verhogen naar bijvoorbeeld 97.5% of 99%.

Terug naar de case van de heer Visser. In tabel 2 staan de uitkomsten weergegeven voor een 4-tal alternatieven waar hij uit kan kiezen. Als criterium voor het rendement is het verwachte (reële) pensioeninkomen genomen dat de heer Visser kan gaan krijgen. Hierin is rekening gehouden met zowel de inflatie als met de rente waartegen pensioen kan worden ingekocht. Als criterium voor het risico kijken we naar het pensioeninkomen dat de heer Visser met 95% kans kan bereiken. Indien we een zwaardere nadruk op de risico dimensie willen leggen, dan zouden we deze 95% zekerheid nog kunnen verhogen naar bijvoorbeeld 97.5% of 99%.

Uit tabel 2 komt naar voren dat de spaarrekening helemaal niet de veiligste manier is om een aanvullend pensioen te realiseren. Weliswaar is de standaarddeviatie van het 1-jaars rendement wel het laagste voor de spaaroplossing (zie tabel 1), maar in termen van het gewenste pensioeninkomen leidt de keuze voor de spaarrekening tot zowel een lager verwacht pensioeninkomen als tot een lager vrijwel zeker pensioeninkomen.

De vraag is nu hoe het gewenste risicoprofiel moet worden bepaald: door het 1-jarig risico van de allocatie bij aanvang of door inzicht in rendement en risico op de pensioendatum? Naar onze mening is inzicht in rendement en risico op pensioendatum belangrijker dan de volatiliteit op dit moment in het geval van een pensioendoelstelling. Veel vragenlijsten en profielbepalingen zijn hier nog niet op afgestemd. Het bovenstaande geeft alvast een realistisch inzicht van het inkomensrisico voor de heer Visser. De vraag is nu hoe de heer Visser tot een goede beslissing komt. Wat is het ambitieniveau, met welke inleg en tegen welk risico?

Strategie en communicatie

Consumenten willen (eigenlijk) geen risico lopen terwijl hun adviseurs goed advies willen leveren en de verwachtingen van hun klanten goed willen managen.

Het probleem is dat mensen bepaalde keuzes maken alleen echter onvoldoende beseffen welke doelstelling zij daar mee willen (en kunnen) realiseren. Wanneer zij bijvoorbeeld sparen voor onvoorziene uitgaven op de korte termijn, dan is de spaarrekening een goede oplossing; voor een solide pensioenuitkering op de lange termijn zijn er duidelijk betere alternatieven. Uit onderzoek blijkt dat consumenten meer gaan sparen of beleggen wanneer zij inzien dat de kans klein is dat zij de doelstelling gaan halen. Keuzes hangen dan ook in hoge mate af van de informatievoorziening en de diverse keuzemogelijkheden die worden aangeboden.

Bij pensioen willen consumenten weten hoe hoog het bedrag is dat zij krijgen per maand, of dat voldoende is en wat zij er aan kunnen doen om het gewenste bedrag te bereiken. De vraag is welke informatie noodzakelijk is om een financieel advies goed te beoordelen en een juiste beslissing te nemen; teveel informatie heeft immers ook nadelen. Het is belangrijk om altijd voor ogen te houden hoe mensen denken. Inflatie is bijvoorbeeld een lastig onderwerp, omdat we weten dat consumenten vrijwel altijd denken in euro’s van nu. Laten we dan ook op zijn minst communiceren in euro’s van nu en inflatie meenemen in de berekening. Een alternatief – en meer volledige aanpak – is om zowel nominaal als reëel te laten zien, zodat duidelijk blijkt wat het verschil is tussen beiden.

Bij pensioen willen consumenten weten hoe hoog het bedrag is dat zij krijgen per maand, of dat voldoende is en wat zij er aan kunnen doen om het gewenste bedrag te bereiken. De vraag is welke informatie noodzakelijk is om een financieel advies goed te beoordelen en een juiste beslissing te nemen; teveel informatie heeft immers ook nadelen. Het is belangrijk om altijd voor ogen te houden hoe mensen denken. Inflatie is bijvoorbeeld een lastig onderwerp, omdat we weten dat consumenten vrijwel altijd denken in euro’s van nu. Laten we dan ook op zijn minst communiceren in euro’s van nu en inflatie meenemen in de berekening. Een alternatief – en meer volledige aanpak – is om zowel nominaal als reëel te laten zien, zodat duidelijk blijkt wat het verschil is tussen beiden.

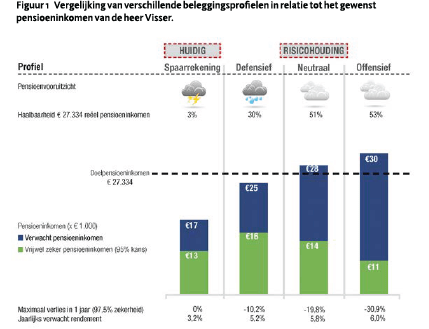

In figuur 1 zijn de resultaten weergegeven van de casus van de heer Visser bij verschillende beleggingsprofielen. We gaan er vanuit dat het vermogen op dit moment op de spaarrekening staat en de risicohouding (risicobereidheid) gelijk is aan een neutraal profiel. De doelstelling is een gewenst reëel pensioeninkomen van € 27.334 vanaf leeftijd 67. Naast het risicoprofiel dat aansluit op de risicohouding is een defensiever en een offensiever profiel getoond.

De pensioenvooruitzichten uitgaande van de spaarrekening en rekening houdend met inflatie zijn niet rooskleurig. Indien de heer Visser meer verlies in een jaar accepteert (bijvoorbeeld met een defensief profiel), kan hij de vooruitzichten verbeteren en ook nog het neerwaarts risico beperken. De uiteindelijke keuze draait dus om een risico- en rendementsafweging. Het defensieve profiel kent het laagste neerwaarts risico op pensioendatum. De consument kan voor een hoger risicoprofiel kiezen wanneer hij of zij naar een hoger rendement streeft en het extra risico van de volatiliteit van het rendement daarbij accepteert.

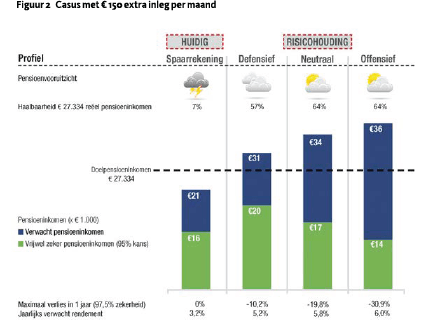

Een alternatief is om simpelweg meer te sparen. In het onderstaande voorbeeld gaan we uit van de extra beschikbare € 150 maandelijkse storting van de heer Visser.

Een alternatief is om simpelweg meer te sparen. In het onderstaande voorbeeld gaan we uit van de extra beschikbare € 150 maandelijkse storting van de heer Visser.

In figuur 2 zijn de vooruitzichten behoorlijk goed voor de drie beleggingsprofielen. De spaarrekening heeft de laagste kans voor wat betreft de kans op het behalen van de doelstelling. Door te kiezen voor een defensief of neutraal beleggingsprofiel kan zowel het verwachte pensioeninkomen als het ‘vrijwel zekere pensioeninkomen’ verbeterd worden. De uiteindelijke keuze is afhankelijk van de risicohouding en de bereidheid om extra te sparen. Maar wel is duidelijk dat de spaarrekening in deze casus niet de optimale keuze is!

De communicatie voor de monitoring kan verder worden versimpeld als gekozen is voor een bepaalde oplossing door bijvoorbeeld alleen een stoplicht of een weerbericht te communiceren als eerste signaal. Dit leidt echter wel tot informatieverlies. In de praktijk blijkt dat risico niet in ‘een getal’ of ‘een plaatje’ is weer te geven. Risico heeft meerdere dimensies en daarmee is het een uitdaging in de communicatie. Wanneer een klant meer wil weten kan een verdiepingsslag worden gemaakt. Bij het maken van de keuze is het van belang om rekening te houden met de verhouding tussen risico (in meerdere dimensies) en rendement om tot een weloverwogen afweging te komen.

Conclusie

Veel mensen doen mee aan banksparen of sparen via box 3 waarbij het op te bouwen vermogen geheel of gedeeltelijk bedoeld is voor aanvulling van het pensioen. De meeste mensen kiezen op dit moment voor de meest ‘veilige optie’ van de spaarrekening. Afhankelijk van het ambitieniveau, ofwel de hoogte van de gewenste aanvulling, is de spaarrekening echter zelden de beste keuze bij een lange termijndoelstelling waar inflatie een rol speelt.

Een spaarrekening biedt wel de laagste volatiliteit op de korte termijn (in termen van standaarddeviatie), maar het meerjarig risico in termen van het pensioeninkomen of aanvullende uitkering die uiteindelijk kan worden verkregen, is vaak groter dan bij alternatieven waarin de vermogensopbouw plaats vindt door te beleggen. Voor een reële pensioendoelstelling op de lange termijn is het namelijk beter om (gedeeltelijk) te beleggen in risicodragende titels die gerelateerd zijn aan de reële economie. Deze afweging tussen risico op de korte termijn en risico op de lange termijn voor een particulier is overigens vergelijkbaar met de afweging waar veel pensioenfondsen momenteel voor staan.

Wanneer er alleen wordt gerekend met een verwacht rendement en een verwachte inflatie is het bijzonder lastig om een goede keuze te maken. We zien dan al gauw dat het benodigde rendement één-op-één wordt vertaald naar een specifiek beleggingsprofiel, zonder rekening te houden met het risico dat dit met zich mee brengt. Om rendement en risico wel gelijktijdig inzichtelijk te maken kan gebruik worden gemaakt van scenarioanalyse technieken uit de institutionele wereld. Hiermee wordt het mogelijk om een weloverwogen keuze te maken op basis van het verwachte pensioeninkomen en de kans dat een of meerdere doelstellingen worden gehaald.

Een realistisch beeld bij de klant over rendement en risico is cruciaal. De uitkomsten van scenarioanalyse kunnen bijdragen aan een eenvoudige en heldere communicatie over dit rendement en risico op zowel korte als lange termijn, zodat de verwachtingen van de klant goed kunnen worden gemanaged.

Referenties

- Boudoukh, J. & M. Richardson (1993), “Stock Returns and Inflation: A Long-Horizon Perspective”, The American Economic Review, 83 (5), 1346-1355.

- B. Smit (2012), “Beleggingsadvisering: huidige risico denken en kostenstructuren zijn een barrière voor centraal stellen van het belang van de klant”, VBA Journaal, Najaar 2012.

Noten

- dr. André van Vliet, Head of Insurance Risk Management bij Ortec Finance.

- drs. Ronald A.M. Janssen, MFP, Head of Private Wealth Management bij Ortec Finance.

in VBA Journaal door André van Vliet (l) en Ronald Janssen2 (r)