Vooraf

Binnen het thema illiquiditeit en vastrentende beleggingen richt de auteur zich vanuit zijn recente praktijkervaring op infrastructuurschuld. Dit werd tot dusver voornamelijk verstrekt door projectfinancieringsbanken. De bijbehorende lange looptijden zijn echter steeds moeilijker door banken aan te bieden en deze richten zich hiervoor de laatste jaren in toenemende mate op de kapitaalmarkt. Dit vooral onder druk van Basel III waaronder banken meer kapitaal aan moeten houden tegen conservatievere berekende risk weighted assets én voldoende liquiditeit moeten garanderen. Op de kapitaalmarkt is het voor institutionele beleggers op dit moment zoeken naar een goede risico-rendementsverhouding over langere looptijden. Ondanks eigen regelgeving als Solvency II (die min of meer hetzelfde beoogt als Basel III) blijven institutionele beleggers geïnteresseerd in infrastructuurprojecten vanwege de stabiele en voorspelbare kasstromen met aantrekkelijke vergoeding over een langere looptijd. Vanwege het beperkte aantal en verschillende soorten projecten, de lange doorlooptijden en de mogelijke vormen van vreemd vermogen titels is infrastructuurschuld een illiquide asset class bij uitstek.

Binnen het thema illiquiditeit en vastrentende beleggingen richt de auteur zich vanuit zijn recente praktijkervaring op infrastructuurschuld. Dit werd tot dusver voornamelijk verstrekt door projectfinancieringsbanken. De bijbehorende lange looptijden zijn echter steeds moeilijker door banken aan te bieden en deze richten zich hiervoor de laatste jaren in toenemende mate op de kapitaalmarkt. Dit vooral onder druk van Basel III waaronder banken meer kapitaal aan moeten houden tegen conservatievere berekende risk weighted assets én voldoende liquiditeit moeten garanderen. Op de kapitaalmarkt is het voor institutionele beleggers op dit moment zoeken naar een goede risico-rendementsverhouding over langere looptijden. Ondanks eigen regelgeving als Solvency II (die min of meer hetzelfde beoogt als Basel III) blijven institutionele beleggers geïnteresseerd in infrastructuurprojecten vanwege de stabiele en voorspelbare kasstromen met aantrekkelijke vergoeding over een langere looptijd. Vanwege het beperkte aantal en verschillende soorten projecten, de lange doorlooptijden en de mogelijke vormen van vreemd vermogen titels is infrastructuurschuld een illiquide asset class bij uitstek.

Plaats in de portefeuille

Investeringen in het segment van Infrastructuur hebben veelal stabiele en voorspelbare kasstromen. Andere voordelen zouden zijn: een lage correlatie met andere beleggingscategorieën (afhankelijk van het type project), de lange looptijden (gunstig voor liability matching) en het positieve imago van de projecten (bbp-bevorderend en/of duurzaamheidsapect). Tot dusver bestaat infrastructuur als asset class voor veel institutionele beleggers voornamelijk in de vorm van beleggingen in het eigen vermogen. Pensioenfondsen doen dit direct (bijvoorbeeld APG, PGGM) of indirect via fondsen (bijvoorbeeld van het Dutch Infrastructure Fund en het NIBC European Infrastructure Fund). Deze beleggingen maken meestal deel uit van een return portefeuille, samen met alternatieve asset classes als vastgoed, private equity en hedge funds. Infrastructuurschuld als beleggingsvorm vond tot dusver weinig plaats in de return portefeuille omdat het te laag rendeert in vergelijking tot de andere alternatieve asset classes. Voor vastrentende portefeuilles is infrastructuurschuld niet liquide genoeg en heeft het vaak een minder passende vorm (geen obligatie met externe rating). Echter, in het huidige renteklimaat creëren meerdere institutionele beleggers ruimte voor bijvoorbeeld private placements waaronder ook infrastructuurschuld zich kan scharen.

De voordelen en soorten van Infrastructuur

Een van de grootste voordelen van infrastructuurschuld zijn de stabiele en voorspelbare kasstromen. De ervaringscijfers van banken als NIBC die selectief in deze markt actief zijn (qua soort projecten en geografie) onderbouwen dit. NIBC is al meer dan 20 jaar betrokken in deze markt die in de jaren negentig in het Verenigd Koninkrijk is ontstaan. Sinds Basel III meer vorm begint aan te nemen zijn banken als NIBC actief bezig de markt te ontsluiten voor institutionele beleggers die naast de lange looptijden ook de stabiele kasstromen en lage default percentages interessant vinden. In een geselecteerde en actief beheerde bankportefeuille zijn default percentages van rond de 10 bps per jaar en lager goed mogelijk voor periodes van 10 jaar en langer. Daarnaast heeft Moody’s2 voor een langere periode (27 jaar) een simpel gemiddeld default percentage berekend, die voor een langere periode op 3,2% uitkomt voor projectfinanciering in brede zin en op 2,1% wanneer alleen PPS (Publiek Private Samenwerking) projecten in beschouwing worden genomen. Het type project is dus van belang voor het risico van dergelijke beleggingen. Er zijn ruwweg drie soorten projecten te onderscheiden:

- De meest veilige vorm is die van de PPS projecten. Deze worden momenteel zonder enige vorm van marktrisico door de overheid (in Nederland de Rijksgebouwendienst en Rijkswaterstaat) uitgeschreven voor de bouw en operatie van infrastructuur (over periodes van 25 jaar en langer). De kasstroom is afkomstig uit een vaste vergoeding op basis van de beschikbaarheid van het project, gemeten naar vooraf overeengekomen criteria die geen volume of prijsrisico met zich meebrengen. In Nederland zijn dit, naast accommodatieprojecten (overheidsgebouwen zoals ministeries, gerechtsgebouwen en gevangenissen, projectomvang tot ongeveer €400 miljoen) en wegverbredingsprojecten (projectomvang tot ongeveer €1.400 miljoen) ook ‘natte’ projecten (sluisvernieuwing en dijkversteviging, met wisselende projectomvang).

- De iets minder veilige vorm bestaat uit projecten in de zogenoemde ‘gereguleerde industrieën’. Dit zijn projecten waarmee een, door de betreffende regelgever vastgestelde of gesubsidieerde vergoeding wordt verdiend. Het gaat hier om bijvoorbeeld duurzame energie, communicatieen energienetwerken en concessies voor het openbaar vervoer. In deze groep projecten speelt dus al enigerlei mate van volumerisico, meestal onderbouwd door windstudies, verkeersrapporten en geadresseerd in de financiële structuur door middel van hogere debt service cover ratio’s, achtergestelde tranches, hoger eigen vermogen maar ook kortere looptijden van 10 tot 20 jaar.

- De derde en meer risicovolle groep van projecten is eigenlijk een breed spectrum van alle categorieën die buiten de eerste twee vormen vallen, zoals zeehavens, luchthavens, tolwegen, olieopslag en telecommunicatie. Hoewel er in deze categorie een hoge mate van zekerheid gerealiseerd kan worden door (langlopende) toe- en afnamecontracten met sterke partijen, is dit dus de categorie met zowel een volume- als een prijsrisico en bovendien een hogere mate van afhankelijkheid van de economische cyclus. Voor dit artikel richten we ons voornamelijk op projecten uit de eerste twee categorieën.

Bescherming tegen inflatie en illiquiditeitspremie

Bescherming tegen inflatie wordt ook regelmatig genoemd als voordeel van infrastructuur. Deze ontstaat enerzijds vanwege de mogelijkheid inflatie in de concessievergoeding door te berekenen. Anderzijds zou ook de nominale schuld met een inflatiecomponent vermeerderd kunnen worden. Deze financieringsvorm is echter veel minder gangbaar. Vanuit grotere pensioenfondsen bestaat er wel vraag naar inflation linked schuld (Thijssen et al. 2012)3 . Een voorbeeld: het recente wegverbredingsproject N33 (waarbij 70% van het vreemd vermogen aan de CBS Prijsindex was gekoppeld) realiseerde hierdoor wel een financieringsvoordeel

De overheid stelt zich in Nederland welwillend op met betrekking tot aspecten die van belang zijn om institutionele beleggers in infrastructuurschuld te laten beleggen

voor de overheid. De N33 was een proefproject op dit gebied en ook al was het succesvol, de overheid heeft in haar evaluatie ook vastgesteld dat inflatie niet de voornaamste drijfveer van alle institutionele beleggers met interesse in infrastructuur schijnt te zijn.4 Omdat het inflatierisico in een transactie waarin de financiering gekoppeld is aan inflatie volledig bij de overheid komt te liggen, wil zij deze financieringsvorm liever vermijden.

De overheid heeft zich in Nederland welwillend opgesteld met betrekking tot andere aspecten die van belang zijn om institutionele beleggers in infrastructuurschuld te laten beleggen. De zogenoemde “make whole clausules”, waarover we meer in de volgende sectie zullen melden, zijn hier een voorbeeld van. Bij grotere transacties bestaat de mogelijkheid om een externe rating op een project te realiseren. De hoge mate van standaardisatie van de PPS-contracten en de snelheid waarmee de overheid voor institutionele beleggers belangrijke wijzigingen implementeert, komt bij alle Europese marktdeelnemers zeer goed aan.

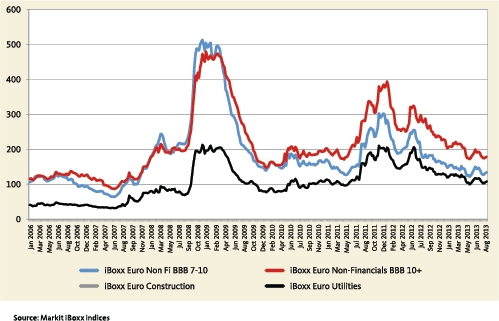

Deze snelheid is vooral geboden sinds de financiële crisis waardoor zogeheten monoline insurers verdwenen zijn. Deze wrapten projecten met hun sterke rating en maakten ze toegankelijk voor institutionele beleggers. Daardoor werd een belangrijk deel van de financieringscapaciteit uit de markt genomen en werden projecten afhankelijk van een kleinere groep van banken, die weliswaar nog graag projectfinanciering wilden verstrekken, maar wegens liquiditeitskosten en de lange looptijden de pricing dramatisch moesten verhogen. Vóór de financiële crisis konden PPS-projecten nog rekenen op een gemiddelde marge voor looptijden boven de 25 jaar van minder dan 100bps boven Euribor. Deze liep tijdens en na 2008 op tot wel 300bps boven Euribor. Voor projecten in gereguleerde industrieën stegen deze marges nog verder of werd de leverage gereduceerd. Deze ontwikkelingen hebben bijgedragen aan een pricing niveau, dat gegeven het risicoprofiel en de beschikbare liquiditeit, zeker vergeleken met staatsobligaties, zeer interessant is voor institutionele beleggers. Omdat er nog altijd sprake is van het zgn. projectrisico (waarover later meer) vergelijken we in hiernaast staande grafiek het prijsniveau van infrastructuurschuld met de swap spread op enkele relevante indices waaruit blijkt dat een illiquiditeitspremie van tot 100bps mogelijk lijkt te zijn bij bovengenoemde gemiddelde marge van rond de 300bps boven Euribor.

Is volume aan projecten toereikend voor de beschikbare liquiditeit?

De EU5 schat in dat er alleen al in Europa tot 2020 €1,5 tot €2 biljoen aan transportprojecten (€500 miljard), energieprojecten (€1,1 biljoen, verspreid over distributie- en transportnetwerken en smart grids) en telecomprojecten (€50-€250 miljard voor breedbanddoelstellingen) geïnvesteerd zal worden. Deze geschatte bedragen lijken hoog maar teruggebracht op jaarbasis en Noord-Europa zullen deze aardig bijgehouden kunnen worden door de initiatieven van institutionele beleggers. Grotere verzekeraars bouwen momenteel expertise op en zodra een besluit wordt genomen om bepaalde percentages van de portefeuille te alloceren tikt dit in absolute bedragen onmiddellijk aan. Zo maakte AG Real Estate in het najaar van 2012 bekend €3 miljard aan infrastructuurschuld te alloceren en gaf Allianz al in de zomer van 2012 een mandaat aan Allianz Global Investors, die de komende jaren verwacht tot wel €20 miljard in infrastructuurschuld te kunnen investeren voor Allianz. Andere partijen volgen, zoals recent AXA met een allocatie van €10 miljard en ING Investment Management. Deze grotere partijen kunnen ook met kleinere partijen samenwerken en geven hen zo toegang tot onafhankelijke expertise en risicodeling. Infrastructuurschuldfondsen, zoals die van JP Morgan, AMP of het Macquarie Infrastructure Debt fonds hebben eveneens vaak substantiële commitments van rond de €500 miljoen ontvangen. Voeg hierbij die projectfinancieringsbanken die nog wel infrastructuurschuld met lange looptijden verschaffen, en er is flinke capaciteit. Ter illustratie: in een groot, gereguleerd gasnetwerkproject in Duitsland werd na een competitieve veiling een hoger bedrag betaald door de winnaars dan verwacht. Het financieringspakket bestond uit een mix van acquisitieleningen en obligaties. De obligaties werden recent geplaatst tegen spreads onder de 100bps voor looptijden tot 12 jaar.

In Nederland bestaat de pijplijn aan PPS projecten tot 2015 uit ongeveer negen accommodatieprojecten, ongeveer zes wegverbredingprojecten en zes ‘natte’ projecten. Al deze projecten hebben een doorlooptijd tussen aankondiging en financial close van ongeveer twee jaar, waarna de bouw pas begint. Het duurt dan dus nog enkele jaren voordat de lange termijn investeerder kan profiteren van de langlopende vergoeding uit het project. Daarvoor speelt bij dit soort PPS projecten ook nog het biedingsproces waarbij twee of drie voorgeselecteerde consortia (in verschillende samenstellingen, daarbij het bouw- en operationele risico met hun eigen technische en financiële capaciteiten beïnvloedend) een financiering moeten optuigen om hun finale bieding in te dienen. Dit leidt dus tot een biedingsrisico omdat vooraf niet duidelijk is wie gaat winnen en met welke financieringsstructuur, terwijl de financiering in dit stadium al wel gecommitteerd moet zijn. In de tweede categorie van infrastructuur kennen de projecten eveneens een lange ontwikkel- en planningstijd. Momenteel zijn er bijvoorbeeld slechts twee grotere windprojecten in de Nederlandse markt waar ook projectfinancieringsbanken interesse in hebben vanwege de iets kortere looptijden van rond de 15 jaar. Het aantal en de doorlooptijd van de PPS projecten beïnvloeden ook de diversificatiemogelijkheden (naar type project) en de vorm waarin in infrastructuurschuld belegd kan worden (grotere snelweg projecten lenen zich beter voor projectobligaties).

Verschillende vormen van infrastructuurschuld

De vormen waarin beleggen in vreemd vermogen in infrastructuurprojecten mogelijk is, variëren nog behoorlijk. Ten eerste zijn er momenteel ongeveer tien infrastructuurschuldfondsen (die zowel senior als achtergestelde leningen verschaffen) die vooral in een behoefte voorzien door schulden van precrisis projecten in de secundaire markt te kopen van banken die deze portefeuilles moeten verkopen. Echter, de discount om voldoende illiquiditeitspremie te genereren is vrij fors en wordt in de regel alleen door die banken geaccepteerd die in opdracht van een regelgever of toezichthouder hun portefeuille moeten reduceren. Additioneel rendement wordt in deze fondsen gemaakt door schuld aan projecten van de derde categorie aan te gaan waarbij een substantieel ander risicoprofiel hoort.

De echte illiquiditeitspremie zal relatief bescheiden zijn door de grote interesse in zowel de secundaire markt als in de primaire markt voor projecten uit de hoger risico gevende derde categorie. Voordeel van de infrastructuurschuldfondsen is wel weer de diversificatie en de eenvoudige boeking van de investering.

Om zelf direct in PPS-projecten te beleggen hebben enkele grote institutionele beleggers (meestal verzekeraars) projectfinancieringsexperts in dienst genomen en samenwerking met projectfinancieringsbanken opgezet. Hoewel dit leidt tot een directe toegang tot transacties reduceert het nog niet het bovengenoemde biedingsrisico. Ook op deze wijze kan immers nog altijd slechts een bieder worden gesteund en de financiering moet alsnog in een intensief en competitief bancair proces uitgewerkt worden. Dit leidt bij succes tot een belegging in de vorm van een directe (vastrentende, al dan niet van een externe rating voorziene) lening naast banken en eventueel de Europese Investeringsbank (EIB). De consortia zullen de kosten voor een externe rating over het algemeen alleen dan willen dragen als er een prijsvoordeel tegenover staat. Institutionele beleggers die geen externe rating nodig hebben kunnen dus een hogere illiquiditeitspremie realiseren. Nadelen van direct beleggen blijven het biedingsrisico, de dure in-house expertise en het nemen van volledig bouwrisico in de projecten waarin belegd wordt.

Om zelf direct in PPS-projecten te beleggen hebben enkele grote institutionele beleggers (meestal verzekeraars) projectfinancieringsexperts in dienst genomen en samenwerking met projectfinancieringsbanken opgezet. Hoewel dit leidt tot een directe toegang tot transacties reduceert het nog niet het bovengenoemde biedingsrisico. Ook op deze wijze kan immers nog altijd slechts een bieder worden gesteund en de financiering moet alsnog in een intensief en competitief bancair proces uitgewerkt worden. Dit leidt bij succes tot een belegging in de vorm van een directe (vastrentende, al dan niet van een externe rating voorziene) lening naast banken en eventueel de Europese Investeringsbank (EIB). De consortia zullen de kosten voor een externe rating over het algemeen alleen dan willen dragen als er een prijsvoordeel tegenover staat. Institutionele beleggers die geen externe rating nodig hebben kunnen dus een hogere illiquiditeitspremie realiseren. Nadelen van direct beleggen blijven het biedingsrisico, de dure in-house expertise en het nemen van volledig bouwrisico in de projecten waarin belegd wordt.

Verder zijn er recente initiatieven van banken en fondsen (onder andere bekend onder de namen PEBBLE, Commute, Hadrian’s Wall6) die door middel van een credit enhancement tranche7 het projectrisico reduceren en een investment grade tranche voor institutionele beleggers mogelijk maken. Deze is vastrentend en kan bij grotere projecten van een externe rating worden voorzien. Deze vorm is op maat gemaakt voor de behoefte van zowel betrokken beleggers als het ondersteunde consortium en blijft meestal dicht bij de documentatie zoals die al voor bestaande bank financiering bestaat. Hoewel de investment grade tranche in de vorm van een obligatie kan worden aangeboden, is hier geen sprake van een wijd geplaatste, genoteerde obligatie. Deze initiatieven zijn inmiddels meermaals als door de overheid geaccepteerde biedingen ingediend en zeer recent in het PPS project ‘Penitentiaire Inrichting Zaanstad’ tot financial close gebracht.

De EIB project obligaties werken op een vergelijkbare manier, al wordt hier de credit enhancement door de EIB ter beschikking gesteld. Recentelijk is een gasopslagproject in Spanje succesvol met EIB projectobligaties gefinancierd. Ook voor PPS zijn de eerste proefprojecten (de wegverbredingsprojecten A11 in België en A7 in Duitsland) voor EIB projectobligaties geselecteerd waarbij de biedende consortia op basis van (de nog resterende en vaak kortere termijn) bankfinanciering op het project bieden en daarna (indien economisch attractiever) met EIB projectobligaties mogen herfinancieren. In deze werkwijze is het biedingsrisico dan geen factor meer. Uiteindelijk zullen deze initiatieven gemakkelijker tot een gediversifieerde portefeuille kunnen leiden en zal de illiquiditeitspremie lager uitvallen.

In de voorgenoemde initiatieven moeten banken de hele transactie vooraf committeren en/of tijdens de bouwfase voorfinancieren om het biedings- en/ of bouwrisico te reduceren, waarna hun financiering door institutionele beleggers wordt uitgenomen. Om de banken hierbij comfort te verschaffen moeten institutionele beleggers zelf ook voorwerk doen en moet de herfinanciering door de institutionele beleggers geborgd zijn met een vroegtijdig commitment en eventueel met onderpand.

Risico’s en rente typologie

Naast de projectrisico’s zoals het constructierisico en het operationele risico, bestaan er in infrastructuurschuld risico’s met betrekking tot leverage en embedded derivaten (Kellermann, et al.2012)8 . Hier is het van belang de principes van projectfinanciering goed te doorgronden. Infrastructuurschuld wordt gekenmerkt door een (zeker vergeleken met normale bedrijfsfinanciering) zeer hoge leverage van rond 90% van de projectomvang. Dit, enerzijds wegens de vrij grote bedragen die met dergelijke projecten zijn gemoeid (het is zelfs voor de financieel sterkste consortia al snel onmogelijk om op meerdere projecten substantieel eigen vermogen tegen een bijpassend rendement te verschaffen) en anderzijds wegens het zelfstandige karakter van projectfinanciering, door de combinatie van stabiele en voorspelbare kasstromen en een zeer sterk zekerhedenpakket. Dit laatste is volledig ingericht op het zelfstandig overleven en terugbetalen van het project (los van het consortium) door middel van gespiegelde projectcontracten(het project zet zoveel mogelijk verplichtingen door naar uitwisselbare onderaannemers), instaprechten voor de banken op deze contracten en verschillende bankgaranties en reserverekeningen. Banken laten zich in het structureren bijstaan door gespecialiseerde advocatenbureaus die alle contracten en de mate waarin daarin risico’s bij het project komen te liggen, grondig analyseren. Technische adviesbureau’s lopen namens de banken de technische planning na en geven advies over hoogte van de te leveren prestaties en de benodigde bankgaranties en reserverekeningen. Op basis hiervan bepalen de banken de benodigde scenarioanalyse die in een door onafhankelijke experts gecontroleerd financieel model worden berekend. De institutionele beleggers die in infrastructuurschuld willen beleggen zullen zich dus ook met deze werkwijze vertrouwd moeten maken en aan moeten geven in welke vorm welke risico’s voor hen acceptabel zijn.

Infrastructuurschuld werd tot dusver meestal verstrekt met een vlottende rentebasis. Om het project, dat zelfstandig relatief weinig speelruimte in de stabiele kasstroom heeft, geen renterisico te laten lopen, werd het renterisico met een langlopende swap afgedekt. Er is door deze swap dus sprake van een embedded derivaten in de financiering structuur. In de bovengenoemde structuren worden echter vastrentende tranches gebruikt om tegemoet te komen aan wensen van institutionele beleggers. Deze worden door de overheid toegestaan in projectdocumentatie, evenals de door de institutionele beleggers gevraagde make-whole clausules (weliswaar wordt niet de gehele marge vergoed maar meestal 50% van de marge) die institutionele beleggers voor vervroegde aflossing beschermen. In structuren waarbij institutionele beleggers het grootste deel van de lange termijnfinanciering met een vastrentende tranche voor hun rekening nemen, blijft dan alleen een kleiner, korter lopend bank deel met vlottende rente over dat wèl met renteswaps wordt afgedekt. In alle gevallen zijn de swaps er dus uitsluitend om het project voor renterisico te behoeden.

De bovengenoemde vormen en risicoaspecten vragen van institutionele beleggers een innovatieve behandeling van het thema infrastructuurschuld en een visie op tot dusver onbekende aspecten als biedingsrisico, het vroegtijdig committeren en ruim daarvoor richting geven betreffende risico’s en de gewenste financieringsstructuur. Tevens moet er door beleggers een inschatting worden gemaakt over hoe zij illiquide schuld met lange looptijden zullen gaan behandelen onder Solvency II.

Conclusie

Uit het bovenstaande volgt dat infrastructuurschuld, door de veelvoud aan soorten projecten en de vaak beperkte omvang alsook de typische financiële structuur van deze projecten in combinatie met de meestal afwezige externe rating, inderdaad een illiquide beleggingsvorm is. De snelheid waarmee veel verschillende initiatieven naar de markt komen om in samenwerking met projectfinancieringsbanken, infrastructuurschuldfondsen en een aantal verzekeraars investeringen in infrastructuur te realiseren, is echter hoog. Dit wordt voornamelijk gedreven door de voor institutionele beleggers aantrekkelijke combinatie van risico, rendement en looptijd. Samen met de wil om over complexe aspecten zoals de verschillende soorten van infrastructuur, het biedingsrisico, het vroegtijdig committeren, de projectfinancieringsstructuur en de behandeling onder Solvency II heen te stappen, is dit een teken van de innovatie die momenteel plaatsvindt. De eerste Nederlands infrastructuurprojecten met institutionele beleggers aan boord zijn gerealiseerd. De verwachting is dat hiermee het begin is gemaakt van een dynamische markt waar banken samen met institutionele beleggers en infrastructuurprojecten interessante, voor risico gecorrigeerde, rendementen gaan realiseren.

Noten

- De auteur is werkzaam bij het Infrastructure & Renewables Capital Markets team van NIBC Bank.

- Moody’s definition of default in ‘Default and Recovery Rates for Project Finance Bank Loans’, 1983-2011, Moody’s Investors Service, February 4, 2013.

- V. Thijssen, V. Zanting en M. Evers, Beleggen in Nederlandse inflatie, VBA Journaal zomernummer 2012.

- De meeste verzekeraars zijn op zoek naar een interessante yield ‘pick-up’ over een langere looptijd.

- EU/EIB Project Bond Stakeholder consultation paper 28-02-2011.

- Hadrian’s Wall heeft haar kapitaal weer teruggegeven aan de investeerders daar hun product relatief duur was en er niet genoeg vraag naar bestond.

- Onder credit enhancement wordt een laag achtergestelde financiering verstaan tussen het eigen vermogen en het deel vreemd vermogen dat door een institutionele belegger wordt verstrekt. In tegenstelling tot mezzanine vormt deze laag deel van hetzelfde vreemd vermogen maar neemt de first loss in geval van default.

- J. Kellermann en A. Kock-de Kreuk, Publiek-private samenwerking: pensioenfondsbeleggingen in infrastructuur, VBA Journaal zomernummer 2013.

in VBA Journaal door Kees-Jan van de Kamp