Maatschappelijk verantwoord beleggen en de Wet Toekomst Pensioenen, de twee thema’s die de agenda van een gemiddeld Nederlands pensioenfonds tegenwoordig vullen. Maar hoe zit het met maatschappelijke verantwoord beleggen binnen het nieuwe pensioenstelsel? Gaat er wat veranderen? En zo ja, hoe speel je daar als pensioenfonds op in? Om dit te onderzoeken spoelen we door naar 2030. Hoe gaat een pensioenfonds dan om met maatschappelijk verantwoord beleggen?

DE DEELNEMER HEEFT ZIJN EIGEN PENSIOENVERMOGEN

Als de deelnemer in 2030 op de website van zijn pensioenfonds kijkt, dan ziet hij het ‘voor hem gereserveerde pensioenvermogen’, oftewel zijn pensioenpot. Ondanks dat het juridisch mogelijk niet anders is dan nu, zal dit voor deelnemers een groot verschil maken. Ze zullen zich hoogst waarschijnlijk meer eigenaar voelen van hun pensioenvermogen en van hoe hun pensioenvermogen belegd wordt, met bijzondere aandacht voor het duurzaamheidsprofiel van de beleggingen.

Als de deelnemer in 2030 op de website van zijn pensioenfonds kijkt, dan ziet hij het ‘voor hem gereserveerde pensioenvermogen’, oftewel zijn pensioenpot. Ondanks dat het juridisch mogelijk niet anders is dan nu, zal dit voor deelnemers een groot verschil maken. Ze zullen zich hoogst waarschijnlijk meer eigenaar voelen van hun pensioenvermogen en van hoe hun pensioenvermogen belegd wordt, met bijzondere aandacht voor het duurzaamheidsprofiel van de beleggingen.

Voor een pensioenfonds heeft dit twee directe gevolgen. Ten eerste lijkt het nog belangrijker om de duurzaamheidsvoorkeuren van de (gemiddelde) deelnemer op te halen en mee te nemen in het beleggingsbeleid. Hoe directer de beleggingen zijn toe te wijzen aan een deelnemer, hoe belangrijker is het dat zijn voorkeuren ook worden meegenomen. Ten tweede wordt ook de communicatie omtrent maatschappelijk verantwoordelijk beleggen belangrijker. Deelnemers zullen willen weten waarin ze beleggen en wat bijvoorbeeld de ‘carbon footprint’ is van hun pensioenvermogen.

In hoeverre er gecommuniceerd kan worden over de ‘eigen beleggingen’ hangt af van de regeling die wordt gekozen. In de Flexibele Premieregeling (FPR) heeft iedere deelnemer zijn eigen beleggingsbeleid – al dan niet afgeleidt van een lifecycle – waarbij het dus goed mogelijk is om te laten zien wat het persoonlijke beleggingsbeleid is, waarin belegd wordt en wat bijvoorbeeld de carbon footprint hiervan is. Hoewel dit voor veel pensioenfondsen nog de nodige aandacht gaat vereisen, zal dit in 2030 zeker mogelijk moeten zijn.

Voor de Solidaire Premieregeling (SPR) is dit lastiger. In principe is er sprake van een collectief beleggingsbeleid waarvan enkel de rendementen worden toegedeeld. Door deze toedeling wordt het rendement van verschillende beleggingen opgedeeld in een beschermingsrendement (impact van renteveranderingen en kas) en een overrendement (het restant). Zo zijn specifieke beleggingen niet toe te delen naar verschillende leeftijdscohorten of individuele deelnemers. Desondanks kan via de blootstelling aan overrendement – wat wellicht het meest in de buurt komt van de economische blootstelling aan de beleggingen – mogelijk toch een inschatting worden gegeven van de individuele beleggingen en duurzaamheidskenmerken daarvan. Bij het vervallen van de leenrestrictie gaat dan wel de situatie voorkomen dat jongeren een blootstelling zien die groter is dan hun eigen pensioenvermogen.

Wanneer binnen SPR gekozen wordt voor de het beschermingsrendement op basis van werkelijke rendementen, dan krijgen deelnemers (leeftijdscohorten) toch weer blootstelling naar verschillende portefeuilles; een overrendementsportefeuille en een of meerdere matchingportefeuilles. Dit zou het ook mogelijk moeten maken om het individuele aandeel in deze portefeuilles uit te rekenen en zo de persoonlijke beleggingen te tonen, inclusief duurzaamheidskenmerken.

OPHALEN VAN DUURZAAMHEIDSVOORKEUREN

In het nieuwe pensioenstelsel worden deelnemers directer geconfronteerd met de ontwikkeling van de beleggingen. Om te zorgen dat dat het beleggingsbeleid aansluit bij de voorkeuren van de deelnemers zijn pensioenfondsen verplicht om de risicohouding van deelnemers uit te vragen en deze mee te nemen in de vaststelling van het beleggingsbeleid.

Hetzelfde zou ook gezegd kunnen worden voor duurzaamheidsvoorkeuren. Als deelnemers zich meer eigenaar voelen van de beleggingen, lijkt het ook logisch dat hun voorkeuren rondom duurzaamheid een belangrijk uitgangspunt wordt voor het algemene Maatschappelijk Verantwoord Beleggen (MVB) beleid van een pensioenfonds.

Het uitvragen van duurzaamheidsvoorkeuren staat in Nederland nog in de kinderschoenen. Hoewel er al voorbeelden zijn van pensioenfondsen die dergelijke voorkeuren hebben uitgevraagd, verdient de uitvraag nog verdere aandacht. Vandaar dat dit momenteel ook het onderwerp is van verschillende onderzoeken (bijvoorbeeld Bauer, Veldpaus & van Tuyll van Serooskerken, 2022).

Omdat er nog maar weinig onderzoek gedaan is naar het uitvragen van duurzaamheidsvoorkeuren lijkt het verstandig om te kijken naar ‘best practices’ vanuit de uitvraag naar de risicohouding. Hier wordt namelijk al jaren lang onderzoek naar gedaan:

Omdat er nog maar weinig onderzoek gedaan is naar het uitvragen van duurzaamheidsvoorkeuren lijkt het verstandig om te kijken naar ‘best practices’ vanuit de uitvraag naar de risicohouding. Hier wordt namelijk al jaren lang onderzoek naar gedaan:

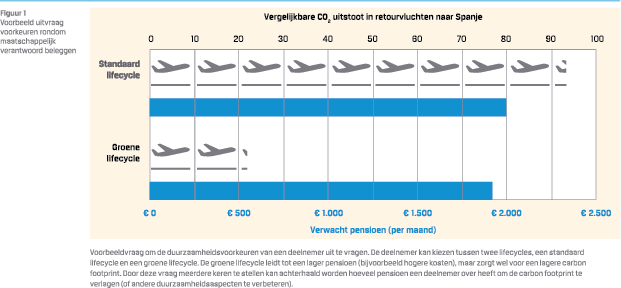

- Zorg dat er een afweging is. Iedereen wil zoveel mogelijk pensioen en een maximale bijdrage hebben aan een duurzame wereld. Het gaat echter specifiek om de afweging, hoeveel pensioen (rendement) zijn deelnemers bereidt om op te geven voor een grotere bijdrage aan mens & milieu?

- Vraag het kwantitatief uit. Kwalitatieve vragen – bijvoorbeeld stellingen – zijn makkelijk te beantwoorden, maar moeilijk te vertalen naar daadwerkelijk beleid. De input vanuit kwantitatieve vragen daarentegen kan direct vertaald worden naar het beleggingsbeleid. Kwantitatieve vragen bevatten informatie over euro’s pensioen, tonnen CO2 uitstoot, gerealiseerde sociale huurwoningen en noem het maar op. Een voorbeeld van een kwantitatieve vraag is opgenomen in figuur 1.

- Houd emoties buiten de deur. De verwoording kan het resultaat erg beinvloeden als er sterk op emoties wordt ingespeeld. Daarom is het zaak om de vragen zo neutraal mogelijk in te steken, zodat daadwerkelijke voorkeuren worden opgehaald.

- Sta inconsistentie toe. Het is vaak wenselijk om vragen meerdere keren in verschillende vormen te stellen. Alleen op deze manier achterhaal je of de keuzes consistent zijn en dus de daadwerkelijke voorkeuren weergeven.

Na het ophalen van de duurzaamheidsvoorkeuren van de deelnemers komt de ingewikkelde vraag hoe je omgaat met verschillende voorkeuren in je deelnemersbestand. Bij FPR kun je keuzevrijheid bieden, wat eventueel ook in te vullen is met verschillende duurzaamheidsprofielen. Het is dan vooral zaak om de default goed aan te laten sluiten bij de gemiddelde deelnemer. Bij SPR is er geen keuzevrijheid, daarmee kan dus nooit recht gedaan worden aan de duurzaamheidsvoorkeuren van alle deelnemers. Het lijkt logisch om in dat geval te gaan voor de voorkeuren van de gemiddelde deelnemer. Er moet echter wel duidelijk gecommuniceerd worden waarom hiervoor wordt gekozen en hoe dit wordt vastgesteld.

FOCUS AANBRENGEN IN MVB BELEID

Omdat elke euro maar een keer belegd kan worden en omdat het governance budget van een pensioenfonds niet onbeperkt is, moet er in het MVB beleid vaak gekozen worden voor een hoogover beleid op alle onderwerpen, of meer diepgang op een of enkele onderwerpen. Een pensioenfonds in 2030 zal daarom niet alleen uitvragen wat de gewenste mate van duurzaamheid in de beleggingen is, maar ook of focus gewenst is, en zo ja op welke gebieden.

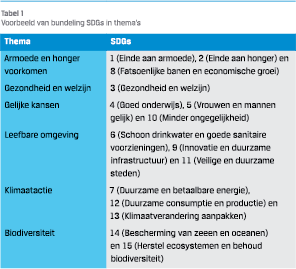

Er zijn verschillende manieren om die focus aan te brengen. Een optie – die momenteel al door veel pensioenfondsen wordt toegepast – is om gebruik te maken van de Sustainable Development Goals (SDGs) die zijn ontwikkeld door de Verenigde Naties. De 17 SDGs geven gezamenlijk een goed overzicht van de meest relevante MVB onderwerpen, die lopen van armoedebestrijding, tot het tegengaan van klimaatverandering en het verbeteren van de gezondheidszorg. Ondanks dat deze SDGs goed de relevante onderwerpen inzichtelijk maken, is het niet een-op-een bruikbaar om de richting van het MVB beleid op vast te stellen. Als eerste zijn niet alle SDGs belegbaar. Voor bijvoorbeeld SDGs 16 (Vrede, veiligheid en rechtvaardigheid) en 17 (Partnerschappen voor de doelen) is het vaak niet mogelijk om een concrete (schaalbare) beleggingsoplossing te vinden. Ten tweede zit er ook overlap tussen de SDGs. Zo is SDG 7 (Duurzame en betaalbare energie) nauw verbonden met SDG 13 (Klimaatverandering aanpakken).

Er zijn verschillende manieren om die focus aan te brengen. Een optie – die momenteel al door veel pensioenfondsen wordt toegepast – is om gebruik te maken van de Sustainable Development Goals (SDGs) die zijn ontwikkeld door de Verenigde Naties. De 17 SDGs geven gezamenlijk een goed overzicht van de meest relevante MVB onderwerpen, die lopen van armoedebestrijding, tot het tegengaan van klimaatverandering en het verbeteren van de gezondheidszorg. Ondanks dat deze SDGs goed de relevante onderwerpen inzichtelijk maken, is het niet een-op-een bruikbaar om de richting van het MVB beleid op vast te stellen. Als eerste zijn niet alle SDGs belegbaar. Voor bijvoorbeeld SDGs 16 (Vrede, veiligheid en rechtvaardigheid) en 17 (Partnerschappen voor de doelen) is het vaak niet mogelijk om een concrete (schaalbare) beleggingsoplossing te vinden. Ten tweede zit er ook overlap tussen de SDGs. Zo is SDG 7 (Duurzame en betaalbare energie) nauw verbonden met SDG 13 (Klimaatverandering aanpakken).

Daarom is het vaak noodzakelijk om niet-belegbare SDGs weg te laten en de overige te bundelen tot bepaalde thema’s. Deze thema’s kunnen vervolgens bij de deelnemer worden neergelegd. Een voorbeeld van een bundeling van SDGs in een zestal thema’s is in tabel 1 weergegeven. Deze thema’s zouden de basis kunnen vormen voor de uitvraag bij deelnemers naar de gewenste focus van het MVB beleid.

MVB BELEGGINGSPROFIELEN AANBIEDEN

In 2030 zullen de voorkeuren van deelnemers dus naar verwachting centraal komen te staan in het MVB beleid van Nederlandse pensioenfondsen. Pensioenfondsen gaan – al dan niet tegelijk met risicovoorkeuren – de duurzaamheidsvoorkeuren uitvragen en deze vertalen naar het MVB beleid. Pensioenfondsen die voor FPR hebben gekozen kunnen keuzevrijheid in het beleggingsbeleid aanbieden aan deelnemers. Dit wordt vaak gebruikt om verschillende risicoprofielen aan te bieden – bijvoorbeeld via een defensieve, neutrale en offensieve lifecyce – maar zou ook gebruikt kunnen worden om verschillende mates van maatschappelijk verantwoord beleggen aan te bieden. Hiervoor zijn twee opties, via een of meerdere aparte lifecycles, of via vrij beleggen.

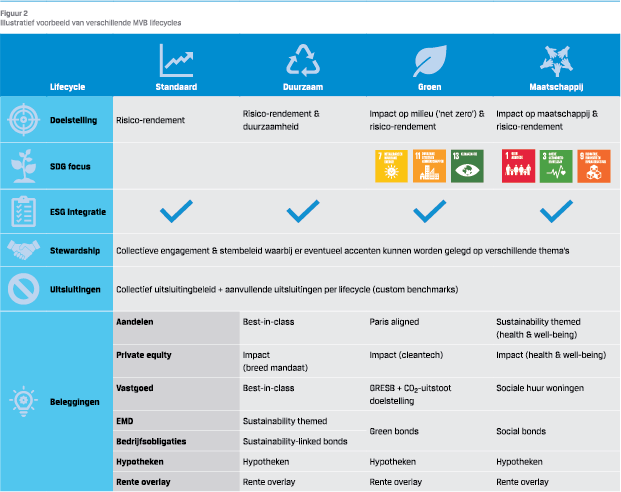

Het ligt het meest voor de hand om de keuzevrijheid aan te bieden via verschillende lifecycles. Op deze manier beweegt het risicoprofiel van de beleggingen mee met de levensfase van de deelnemer, terwijl toch gekozen kan worden uit verschillende duurzaamheidsniveaus. De keuze kan zowel geboden worden in de mate van duurzaamheid als de richting of focus van het MVB beleid. In figuur 2 is een voorbeeld getoond van vier lifecycles met verschillende mates en focusgebieden van maatschappelijk verantwoord beleggen.

STANDAARD LIFECYCLE

We beginnen met de standaard lifecycle. Dit zou de lifecycle moeten zijn die het risico-rendementsprofiel optimaliseert gegeven de relevante risicohouding. Om dit te bewerkstelligen wordt in verschillende categorieen belegd, zoals aandelen, vastgoed en obligaties. Ondanks dat er geen aparte duurzaamheidsdoelstelling is – zover dat ten koste gaat van het risicorendementsprofiel – wordt er wel ESG integratie toegepast. Oftewel, ESG overwegingen die relevant zijn vanuit een financieel perspectief worden meegenomen in de portefeuilleconstructie.

DUURZAME LIFECYCLE

De duurzame lifecycle gaat een stap verder in termen van duurzaamheid dan de standaard lifecycle. Duurzaamheid is een expliciete doelstelling, hoewel deze nog wel secundair is aan het risicogewogen rendement. Dit komt vooral terug in de mogelijk hogere kosten van de beleggingen die geaccepteerd worden, bijvoorbeeld vanwege hogere benchmarkkosten of hogere kosten vanwege een meer actieve invulling van de beleggingen. Duurzaamheid komt terug in de beleggingen via een best-in-class invulling voor verschillende categorieen en impactbeleggingen binnen het private equity mandaat.

GROENE LIFECYCLE

GROENE LIFECYCLE

Voor de laatste twee lifecycles mag het risicogewogen rendement nog wat lager zijn om meer ruimte te bieden voor de duurzaamheidsdoelstellingen. Dit kan bijvoorbeeld het geval zijn als voor meer impact een geconcentreerde portefeuille nodig is (en dus minder diversificatie), of wanneer belegd wordt in projecten die mogelijk voor andere beleggers niet interessant zijn (vanwege het risico-rendement profiel), maar wel significant bijdragen aan een betere wereld. Deze lifecycle wordt ingevuld met een focus op SDG’s 7 (‘affordable and clean energy’), 11 (‘Sustainable cities and communities’) en 13 (‘climate action’). Met behulp van green bonds, een ‘Paris aligned’ invulling van aandelen en specifieke doelstellingen voor vastgoed en private equity wordt de ‘net zero’ doelstelling ingevuld. Daarnaast wordt de private equity portefeuille specifiek ingericht met een focus op cleantech.

MAATSCHAPPIJ LIFECYCLE

De ‘maatschappij lifecycle’ in dit voorbeeld heeft een focus op SDG’s 1 (‘no poverty’), 3 (‘good health and well-being’) en 9 (‘industry, innovation and infrastructure’). Dit wordt ingericht met thema- / impactbeleggingen in ‘health & well-being’ binnen aandelen en private equity, met een belegging in sociale huurwoningen en een belegging in ‘social bonds’. Bijdrage aan maatschappelijke impact kan concreet gemaakt worden door doelstellingen te formuleren op bepaalde ‘key performance indicators’. Deze worden tegenwoordig door verschillende aanbieders gemeten.

MVB KEUZES IN DE PRAKTIJK

De lifecycles zoals hierboven beschreven geven een mogelijkheid om keuze aan te bieden in de mate en focus van maatschappelijk verantwoord beleggen. De verschillende lifecycles hebben echter wel voldoende schaal nodig om de beloftes ook waar te maken. Wanneer er maar weinig geld gaat naar deze lifecycles, dan is het niet mogelijk om te beleggen in de illiquide (private) beleggingen, waarmee over het algemeen het meeste impact mee gemaakt kan worden (zie kader). Bovendien zullen zelfs bij liquide catorieen de beleggingskosten oplopen wanneer de kosten van bijvoorbeeld monitoring en selectie over een beperkt kapitaal moeten worden uitgesmeerd.

Voordat keuzes worden aangeboden is het daarom belangrijk om in te schatten hoeveel deelnemers voor de verschillende lifecycles kiezen. Alleen wanneer voldoende deelnemers kiezen voor een afwijkende lifecycle kan deze op een waardevolle manier worden ingericht. Zo niet dan zijn de mogelijkheden beperkt – zal er voor meer categorieen aangesloten moeten worden bij de standaard lifecycle – en wordt het lastig om beloftes of verwachtingen waar te maken. In de praktijk blijkt dat de meeste deelnemers niet geneigd zijn om een (afwijkende) keuze te maken, zodat verreweg de meeste deelnemers in de standaardkeuze blijven zitten. Voor grote fondsen met een populatie die actief met het pensioen bezig is lijkt het bieden van keuzemogelijkheden omtrent het MVB beleid beter haalbaar dan voor kleine fondsen met een populatie die weinig interesse heeft in het pensioen.

Omdat de meeste deelnemers in de standaard lifecycle blijven zitten blijft het ook bij het bieden van keuzemogelijkheden belangrijk om het beleid van de standaard lifecycle goed aan te laten sluiten op de voorkeuren voor de (gemiddelde) deelnemer.

MVB KEUZES VIA VRIJ BELEGGEN

Keuzes omtrent het MVB beleid zouden ook ingevuld kunnen worden via vrij beleggen keuzes. In dat geval moeten deelnemers zelf de beleggingsmix samenstellen. Door hierbij beleggingsopties aan te bieden met verschillende niveaus van MVB beleid kan ook differentiatie worden toegepast binnen de populatie.

Deelnemers zijn echter minder geneigd om vrij beleggen keuzes te maken, zodat ook hier schaal een knelpunt kan worden. Bovendien is via vrij beleggen moeilijker te waarborgen dat deelnemers een passend beleggingsbeleid hebben (bijvoorbeeld als zeouder worden). Dit zorgt daarom voor meer werk en verantwoordelijkheid voor het pensioenfonds. Het bieden van vrije MVB beleggingskeuzes lijkt dus eerder een aanvulling op het aanbieden van verschillende MVB lifecycles dan een oplossing op zichzelf.

HET VEREIST EIGEN VERMOGEN KOMT TE VERVALLEN

In 2030 is iedereen het vereist eigen vermogen (VEV) vergeten. Hiervoor in de plaats komen eigen risico inschattingen, met een prominente plek voor de tracking error van een belegging (risico van de categorie minus het kasrendement en eventuele rentegevoeligheid). Indien er grote verschillen zitten tussen het VEV en de eigen inschatting van het risico van een categorie kan dit zorgen dat die categorie meer of minder interessant wordt.

Dit is het meest waarschijnlijk voor alternatieve beleggingen die geclassificeerd worden als niet-beursgenoteerde aandelen. Deze krijgen een S2 (aandelen- en vastgoedrisico) schok van 40%, terwijl ze in feite veel minder risicovol kunnen zijn. Hieronder vallen ook veel private impactbeleggingen, die daardoor binnen het VEV minder interessant zijn. Bij het vervallen van het VEV komt er daardoor meer ruimte voor dergelijke beleggingen en daarmee voor het MVB beleid. Dit is echter alleen het geval voor fondsen voor wie het VEV restrictief is en/of daarbinnen proberen te optimaliseren. Voor de meeste fondsen is dit niet het geval, waardoor de impact van het wegvallen van het VEV beperkt is.

MAATSCHAPPELIJK VERANTWOORD BELEGGEN IN 2030

In 2030 zullen pensioenfondsdeelnemers anders naar de pensioenbeleggingen kijken. In plaats van de beleggingen van het pensioenfonds zullen deelnemers het in toenemende mate gaan zien als hun eigen beleggingen. Dit heeft verschillende gevolgen voor het beleid rondom maatschappelijk verantwoord beleggen. Zo wordt het belangrijker om duurzaamheidsvoorkeuren actief mee te nemen in algemene MVB beleid, zullen meer fondsen MVB keuzes gaan neerleggen bij de deelnemers en zal de communcatie van het MVB beleid naar verwachting nog belangrijker worden. In hoeverre pensioenfondsen keuzes bij deelnemers neer kunnen leggen gaat afhangen van de gekozen contractsvorm, de omvang van het belegd vermogen en mate waarin deelnemers geactiveerd kunnen worden om actief keuzes te maken.

Referenties

- Bauer, R., Veldpaus, E. & Van Tuyll van Serooskerken, R (2022), Hoe betrekken pensioenfondsen deelnemers bij hun maatschappelijk verantwoord beleggingsbeleid? Netspar Occasional Paper 04-2022

- El Ghoul, S., Guedhami, O., Kwok, C. C., & Mishra, D. R. (2011). Does corporate social responsibility affect the cost of capital?. Journal of banking & finance, 35(9), 2388-2406.

in VBA Journaal door Gosse Alserda