Ruime tijd geleden stelde een vriend mij de vraag: wat doe jij nou eigenlijk de hele dag? Bekend met zijn scepsis jegens de financiële sector, bevestigde ik gekscherend zijn vooroordelen: ik lees eerst drie financiële kranten, scan zo’n 100 emails, bekijk de markten in mijn vele Bloomberg schermen, check mijn portefeuilles en doe een paar transacties. Vervolgens zit ik in vergaderingen, lunch en bel met banken, handel administratie en rapportages af. Oppervlakkig beschouwd nemen veel werkdagen van beleggers deze vorm aan. Maar inhoudelijk gebeurt er natuurlijk iets heel anders: allocatie van kapitaal in de reële economie. Om verschillende redenen heeft de beleggingsindustrie deze rol uit het oog verloren en lijkt zich in een identiteitscrisis te bevinden. In dit artikel zal niet de vorm, maar vooral de inhoud van illiquide vastrentende beleggingen worden besproken. Illiquiditeit speelt in alle vormen van leningen een grote rol, maar komt vooral bij private financieringen expliciet tot uitdrukking. Aan de hand van drie praktijk voorbeelden zal dit worden geïllustreerd. Er is wel een inherent nadeel: de markt voor private leningen is per definitie minder transparant en kunnen wij helaas niet alle details van onze transacties delen.

(Ver)vreemd vermogen en illiquiditeit

De discussie over illiquiditeit illustreert de vervreemding van de beleggingsindustrie. Iedere omzetting van contant geld naar vreemd of eigen vermogen is immers een transformatie van liquide middelen naar illiquide titels. De aanwending van dat vreemd of eigen vermogen door een onderneming voor de aankoop van grondstoffen of een fabriek is de reële economische aanwending van die belegging. Zo is de liquiditeit van de één, de illiquide belegging van de ander. Ter illustratie: veel spaargeld wordt door banken uitgeleend in de vorm van hypotheken. Hiermee creëert de bank zekerheid van financiering voor de woningbezitter, maar tegelijkertijd een minder liquide positie voor zichzelf. Of zou u het een goed idee vinden als uw hypotheek door de bank dagelijks opzegbaar zou zijn?

De discussie over illiquiditeit illustreert de vervreemding van de beleggingsindustrie. Iedere omzetting van contant geld naar vreemd of eigen vermogen is immers een transformatie van liquide middelen naar illiquide titels. De aanwending van dat vreemd of eigen vermogen door een onderneming voor de aankoop van grondstoffen of een fabriek is de reële economische aanwending van die belegging. Zo is de liquiditeit van de één, de illiquide belegging van de ander. Ter illustratie: veel spaargeld wordt door banken uitgeleend in de vorm van hypotheken. Hiermee creëert de bank zekerheid van financiering voor de woningbezitter, maar tegelijkertijd een minder liquide positie voor zichzelf. Of zou u het een goed idee vinden als uw hypotheek door de bank dagelijks opzegbaar zou zijn?

Vastrentende beleggingen zijn in de kern allemaal leningen en kennen dus inhoudelijk illiquiditeit. De liquiditeit waar het in de beleggingsindustrie om gaat is die plaatsvindt op de secundaire markt: het kunnen verhandelen van vastrentende vermogenstitels. Hiervoor zijn de obligatie en securitisatievorm “uitgevonden” en zijn bankleningen gestandaardiseerd en verhandelbaar gemaakt. Dankzij deze innovaties heeft de publieke markt voor leningen een grote groei doorgemaakt, zijn de financieringskosten gedaald en is er veel informatie beschikbaar gekomen. Tegelijkertijd moet opgemerkt worden dat deze “liquiditeit” in de praktijk vaak niet meer is dan de perceptie van liquiditeit: wanneer het risico van een obligatielening plotseling sterk toeneemt – de “fallen angels” – zal de belegger slechts tegen een significante afwaardering, als het al lukt, kunnen uitstappen.

Zo is de liquiditeit van de één, de illiquide belegging van de ander. Of zou u het een goed idee vinden als uw hypotheek door de bank dagelijks opzegbaar zou zijn?

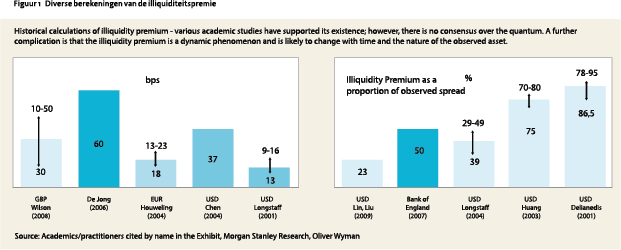

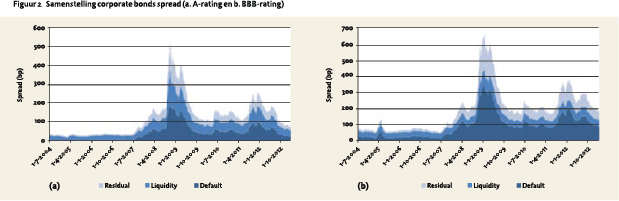

De op deze manier gerealiseerde verliezen zijn niet zelden veel groter dan de verliezen die op de onderhandse markt worden gerealiseerd in een herstructureringsproces. Uit de analyse van de observeerbare risico-opslagen voor bedrijfsobligaties komt duidelijk de substantiële vergoeding voor het opgeven van liquiditeit, namelijk in de vorm van een illiquiditeitspremie naar voren: Recent onderzoek door Delta Lloyd Asset Management bevestigt dit beeld.2

Publiek verhandelbare bedrijfsobligaties kennen dus een substantieel liquiditeitsrisico. Dankzij de kredietcrisis zijn obligatiebeleggers zich hiervan opnieuw bewust geworden en wordt gepoogd illiquiditeit in alle vormen te beteugelen. Maar elke vorm van lening transformeert contant geld in illiquiditeit en dat is nu juist waar een groot deel van het rendement vandaan komt. Het rendement en de achterliggende illiquide investering is wat de reële economie momenteel hard nodig heeft. Kortom: vastrentend willen beleggen maar geen illiquiditeit accepteren is net zo logisch als wel willen zwemmen, maar niet nat willen worden.

Reële vraag en falende locale markt

Kijken we naar de oervorm, de onderhandse lening op schuldbekentenis, dan is dat feitelijk een niet verhandelbare lening met voorwaarden in alle soorten en maten. Omwille van de verhandelbaarheid kennen obligaties veel standaardisatie en vereenvoudiging. Obligatie emissies komen veelal pas vanaf een minimale omvang van €500mln in aanmerking voor opname in de relevante benchmarks. Daarnaast is één of meerdere ratings van de erkende kredietbeoordelaars (S&P, Moodys en Fitch) vereist. Er zijn echter bedrijven die hier niet aan kunnen of willen voldoen. Zeker in Europa zijn deze bedrijven voor hun financiering dan geheel aangewezen op de banken. Dat die kennelijk toch niet geheel aan deze vraag kunnen voldoen, blijkt onder andere uit het bestaan van de markt voor US Private Placements (USPP’s).

Kijken we naar de oervorm, de onderhandse lening op schuldbekentenis, dan is dat feitelijk een niet verhandelbare lening met voorwaarden in alle soorten en maten. Omwille van de verhandelbaarheid kennen obligaties veel standaardisatie en vereenvoudiging. Obligatie emissies komen veelal pas vanaf een minimale omvang van €500mln in aanmerking voor opname in de relevante benchmarks. Daarnaast is één of meerdere ratings van de erkende kredietbeoordelaars (S&P, Moodys en Fitch) vereist. Er zijn echter bedrijven die hier niet aan kunnen of willen voldoen. Zeker in Europa zijn deze bedrijven voor hun financiering dan geheel aangewezen op de banken. Dat die kennelijk toch niet geheel aan deze vraag kunnen voldoen, blijkt onder andere uit het bestaan van de markt voor US Private Placements (USPP’s).

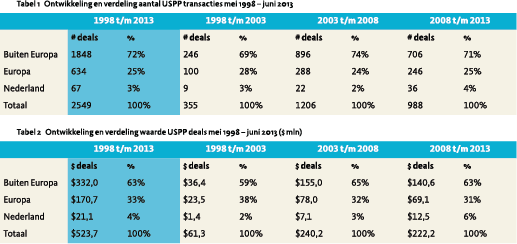

Op basis van door Deutsche Bank verzamelde data blijkt de afgelopen 15 jaar via ruim 2.500 transacties voor ruim $500mrd aan leningen te zijn geplaatst:

De belangrijkste kenmerken van een USPP zijn een gemiddeld bedrag kleiner dan $500mln, een vaste looptijd langer dan vijf jaar, geen kredietbeoordeling van S&P/Moodys/Fitch en structurele bescherming van de positie van de crediteur middels de leningdocumentatie. Hieronder vallen onder andere een gelijke positie versus andere crediteuren (pari passu), het niet kunnen bezwaren van de activa (negative pledge) en limieten op schuldenratio’s (convenanten) worden hierin goed vastgelegd. Van deze USPP’s is circa 1/3 van de leningen aangegaan door Europese bedrijven. De leningen zijn echter vrijwel geheel uitgegeven in US dollars en verstrekt door Amerikaanse institutionele beleggers. Dit bewijst in de praktijk dat de Europese markt voor dit type leningen niet functioneert. Er is immers een reële vraag naar een bepaald type lening waar in Europa kennelijk geen aanbod van is.

De belangrijkste kenmerken van een USPP zijn een gemiddeld bedrag kleiner dan $500mln, een vaste looptijd langer dan vijf jaar, geen kredietbeoordeling van S&P/Moodys/Fitch en structurele bescherming van de positie van de crediteur middels de leningdocumentatie. Hieronder vallen onder andere een gelijke positie versus andere crediteuren (pari passu), het niet kunnen bezwaren van de activa (negative pledge) en limieten op schuldenratio’s (convenanten) worden hierin goed vastgelegd. Van deze USPP’s is circa 1/3 van de leningen aangegaan door Europese bedrijven. De leningen zijn echter vrijwel geheel uitgegeven in US dollars en verstrekt door Amerikaanse institutionele beleggers. Dit bewijst in de praktijk dat de Europese markt voor dit type leningen niet functioneert. Er is immers een reële vraag naar een bepaald type lening waar in Europa kennelijk geen aanbod van is.

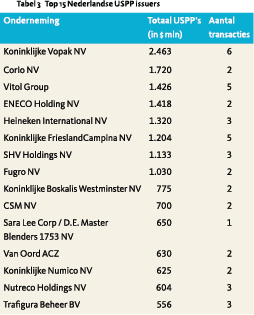

Kijken we naar het Nederlandse aandeel in de USPP markt, dan blijkt deze disproportioneel te zijn gegroeid. In totaal hebben Nederlandse bedrijven de afgelopen 15 jaar via in totaal 67 transacties voor ruim €21mrd aan financiering betrokken. Meer dan de helft hiervan is echter in de afgelopen 5 jaar gedaan, terwijl de markt als geheel de afgelopen 10 jaar niet is gegroeid. Van de 34 Nederlandse bedrijven die een USPP zijn aangegaan, hebben er slechts 15 een deel in niet-US dollar kunnen plaatsen. Getuige de top 10 hebben we het over respectabele Nederlandse ondernemingen die in USPP vorm geleend heeft:

Kijken we naar het Nederlandse aandeel in de USPP markt, dan blijkt deze disproportioneel te zijn gegroeid. In totaal hebben Nederlandse bedrijven de afgelopen 15 jaar via in totaal 67 transacties voor ruim €21mrd aan financiering betrokken. Meer dan de helft hiervan is echter in de afgelopen 5 jaar gedaan, terwijl de markt als geheel de afgelopen 10 jaar niet is gegroeid. Van de 34 Nederlandse bedrijven die een USPP zijn aangegaan, hebben er slechts 15 een deel in niet-US dollar kunnen plaatsen. Getuige de top 10 hebben we het over respectabele Nederlandse ondernemingen die in USPP vorm geleend heeft:

Het bestaan en functioneren van de USPP markt bewijst de concrete vraag bij bedrijven en de lacune in de Europese en Nederlandse kapitaalmarkt. Het is slechts het topje van de ijsberg, want voor veel bedrijven is de gang naar Amerika niet de oplossing. Los van het feit of je financiers op zo grote afstand zou willen hebben, kent de USPP markt een aantal structurele nadelen. Ten eerste hebben Amerikaanse beleggers te maken met strenge wet- en regelgeving waar je als Europees

Het bestaan van de USPP markt bewijst dat de Europese markt voor dit type leningen niet functioneert

bedrijf misschien niet direct onder zou willen vallen. Daarnaast is het aanbod van financiering via USPP vrijwel geheel gericht op bedrijven met een hoog kredietwaardigheidprofiel (Investment Grade). Kortom reden genoeg om te kijken of de USPP vorm ook in Europa/Nederland het aanbod van financiering zou kunnen faciliteren

Concrete voorbeelden

Michael Damm sloot zijn artikel in het vorige nummer van het VBA Journaal af met de zin “Het lijkt erop dat de praktijk de theorie hier verder op weg moet helpen”. De praktijk is kennelijk waar de nodige ervaring wordt opgedaan, want met theoretische kennis alleen kom je er niet. In onze zoektocht naar beleggingen met goede risico-rendementkarakteristieken voor onze verplichtingen zijn wij in 2009 met een USPP in aanraking gekomen.

Michael Damm sloot zijn artikel in het vorige nummer van het VBA Journaal af met de zin “Het lijkt erop dat de praktijk de theorie hier verder op weg moet helpen”. De praktijk is kennelijk waar de nodige ervaring wordt opgedaan, want met theoretische kennis alleen kom je er niet. In onze zoektocht naar beleggingen met goede risico-rendementkarakteristieken voor onze verplichtingen zijn wij in 2009 met een USPP in aanraking gekomen.

Als ondernemende beleggingsprofessionals zijn wij in de casus gedoken, hetgeen enkele maanden resulteerde in onze eerste transactie in deze vorm. Duidelijk een kwestie van “Illiquide beleggingen: Mogen, durven, willen”.

De afdeling Fixed Income van Delta Lloyd Asset Management kijkt bij al haar beleggingsbeslissingen naar 3 factoren:

1 Fundamenteel: Wat koop ik?

Om het kredietrisico van een lening in te schatten kijken we naar:

- Het kredietrisico van de lener en hoe zich dat in de toekomst kan ontwikkelen

- De structuur van de lening: wat is mijn rang ten opzichte van andere crediteuren en hoe is dat juridisch geborgd

2 Waardering: Waarom koop ik het?

Altijd moet hier het antwoord zijn: omdat ik ruim vergoed wordt voor het in stap 1 bepaalde risico. Daarom kijken we naar:

- De spreads op alternatieven en vergelijkbare bestaande leningen

- Hierbij beperken we ons niet tot een zelfde vorm, maar kijken onder andere naar obligaties, credit default swaps, bank loans, Schuldscheine, USPP’s, convertibles, preferente aandelen, etc

3 Sentiment: Wanneer koop ik het?

De waardering van kredietrisico wordt sterk bepaald door vraag en aanbod. Als we in stap 2 een interessante waardering hebben gevonden voor het door ons verwachte kredietrisico, dan vragen we ons af of dit:

- bevestigd wordt in de markt door veel vraag en weinig aanbod

- te verklaren is aan de hand van structurele en/ of psychologische factoren

Delta Lloyd heeft in 2009 haar eerste USPP afgerond. Deze en de inmiddels meer dan 15 vergelijkbare leningen passen goed bij haar langlopende (pensioen)verplichtingen. Daarnaast scoren ze goed op de 3 factoren:

1 Fundamenteel: +

De kredietkwaliteit is beter dan de publieke markt

- De leners zijn niet-financiële ondernemingen, internationaal actief in reële sectoren, beschikken vaak over harde activa en worden minder agressief gefinancierd en bestuurd (in tegenstelling tot bijvoorbeeld de Europese markt voor bank loans die voor 80% bestaat uit leningen aan private equity voor leveraged buy-outs)

- De documentatie is veel sterker dan die voor reguliere obligaties. In rang kom je zo maximaal pari-pasu met banken en de financiële convenanten hebben een zogenaamd “maintenance” karakter in tegenstelling tot de in de obligatiewereld gebruikelijke “incurrence covenants”3

2 Waardering: +

De kredietopslag ligt boven vergelijkbare leningen in de obligatiemarkt

- Bovenop de illiquiditeitsopslag in de spread voor bedrijfsobligaties (zie paragraaf 1) ontvangen we een hogere spread voor de illiquiditeit van het onderhandse instrument

- Mocht de kredietwaardigheid tussentijds verslechteren, dan wordt op basis van de documentatie de lening vervroegd afgelost of de coupon verhoogd (op dit punt bewijst de waarde van de onder de vorige kop aangehaalde “maintenance covenants” zich)

3 Sentiment: +

De vraag overtreft ruimschoots het aanbod

- Zoals aangegeven in paragraaf 2 is er wel vraag, maar onvoldoende aanbod van lange leningen in andere vorm dan obligaties

- Niet “mogen, durven, willen” is het probleem van de aanbodzijde; toezicht, mandaten en organisaties blijken gericht op de vorm van de beleggingen en niet de inhoud

Aan de hand van drie concrete Nederlandse voorbeelden kunnen wij bovenstaande illustreren: een USPP van FrieslandCampina, een bilaterale lening aan SHV en een financiering samen met banken voor het Communication Infrastructure Fund.

USPP FrieslandCampina

FrieslandCampina (omzet in 2012 €10.3mrd) is één van de grootste zuivelbedrijven ter wereld. Het Nederlandse fusiebedrijf is in 2007 ontstaan om in te spelen op de veranderende marktomstandigheden binnen de internationale zuivelindustrie. De focus is veranderd van aanbodgedreven naar marktgedreven, waarin de diverse consumenten wereldwijd bepalen welk melkproduct ze willen consumeren. Voor het bedrijf betekende dit een nieuwe lange termijn strategie (“Route 2020”) met

Niet de vorm, maar de inhoud van de financiering dient doorslaggevend te zijn

de daarbij behorende lange termijninvesteringen. In 2003 heeft FrieslandCampina haar eerste USPP geplaatst. De leningdocumentatie is gebaseerd op Amerikaans recht en bevat duidelijke beschermingsclausules (o.a. pari passu, negative pledge en convenanten). Deze documentatie komt tot stand op basis van input van de investeerdersgroep en wordt door een gespecialiseerd advocatenkantoor verwerkt. In het proces vervullen de betrokken banken een bescheiden rol: het bijeenbrengen van investeerders en het bedrijf en krijgen een daarvoor passende vergoeding. Eind 2009 plaatste FrieslandCampina haar tweede USPP-lening ter waarde van circa $200mln met 7 en 10-jaars tranches. Naast de gebruikelijke US dollars van Amerikaanse USPP-investeerders, heeft Delta Lloyd via een aparte tranche voor 7 jaar €25mln verstrekt. Op basis van ons interne researchproces kreeg FrieslandCampina een solide investment grade rating. In de coupon van de lening is een opslag voor illiquiditeit verwerkt bovenop de vergoeding van obligaties met een vergelijkbare rating en looptijd.

Bilaterale lening aan SHV

SHV Holdings (omzet in 2012 €20mrd) is Nederlands grootste familiebedrijf in volledige privaat bezit. SHV – Steenkolen Handelsvereniging – is tegenwoordig een conglomeraat actief in LPGdistributie, Makro (retail groothandel), olie en gas investeringen, Mammoet (heavy lifting), Eriks (technische services) en NPM Capital (bedrijfsinvesteringen). Dit kapitaalintensieve bedrijf met reële bezittingen wilde haar financieringen toekomstbestendig maken en minder afhankelijk zijn van haar bankensyndicaat. In 2003 en 2004 plaatste het al USPP’s. Na de update van haar bankfaciliteiten in 2011 en vooruitlopend op de hernieuwde gang naar de USPP-markt, sloot het in 2012 een bilaterale langjarige lening af met Delta Lloyd. De gezonde kredietwaardigheid van SHV in combinatie met een aantrekkelijke prijs waren reële factoren. Echter, de belangrijkste overweging was dat beide partijen zich konden vinden in “mogen, durven, willen”. Gewoon wat nieuws doen. Buiten de gebaande paden. Ondernemen. Concreet: deze lening bewijst dat ook onder Nederlands recht een langlopende lening kan worden afgesloten, zonder tekort te doen aan de rechtspositie versus andere financiers.

Financiering RBCIF

Rabobank Bouwfonds Communication Infrastructure Fund (RBCIF) investeert in vaste communicatiestructuren en in zendmasten voor mobiele communicatie. Het fonds is in 2008 opgericht met als belangrijke aandeelhouders PGGM, ABP, Pensioenfonds Vervoer en Rabo Vastgoed Groep. RBCIF investeert niet in vaste communicatie assets als er geen langjarig huurcontract tegenover staat en het niet zeker is van gebruikers (lees: cash flows). Om die reden heeft RBCIF eerst de coax-(kabel) infrastructuren aangekocht – ruim 167.000 huishoudens in regio Westland en Midden Nederland – om deze vervolgens op te waarderen naar een volledige glasvezelinfrastructuur. Daarmee wordt de best gepositioneerde infrastructuur op de korte termijn (coax) uitgenomen en vervangen door de beste infrastructuur voor de lange termijn: glasvezel. De verstrekte financiering is een combinatie waarbij Rabobank de projectfinanciering ter verglazing van het bestaande coax-netwerk levert en Delta Lloyd het bestaande operationele netwerk herfinanciert met een 10-jaars lening. Deze zekerheid van financiering maakt de investering in verglazing voor RBCIF verantwoord. De lening met onderpand – het netwerk – heeft met betrekking tot het risicoprofiel voor Delta Lloyd een aantrekkelijke looptijd en risicopremie. Daarnaast bewijst het dat een privaat samenwerkingsmodel tussen banken, institutionele beleggers en een ondernemend investeringsfonds goed mogelijk is.

Conclusie

De financiële sector kan zichzelf niet meer distantiëren van de reële economie. De nodige rendementen moeten immers echt verdiend worden. Dit betekent dat beleggers zich weer moeten gaan verdiepen in de zaken die ze mogen, durven en willen financieren. Daarbij dient niet de vorm, maar de inhoud van de financiering doorslaggevend te zijn. Liquiditeit opgeven blijkt in alle vormen van leningen een rendabele rol te spelen. Er bestaat een reële behoefte aan alternatieve vormen van financiering buiten de beurs en de banken om en er zijn goede voorbeelden van hoe die behoefte verantwoord ingevuld kan worden.

Dus als iemand u vraagt: wat doe je nou als belegger, dan hopen wij dat uw antwoord is: ik financier investeringen van bedrijven, lever daarmee een maatschappelijke bijdrage aan de economische allocatie van kapitaal, daarmee realiseer ik een reëel rendement voor mijn klant en dat brengt mij persoonlijk veel voldoening. En ik lees het VBA Journaal natuurlijk.

Noten

- drs. Arnold Gast RBA, Manager Fixed Income drs. Clemens Braams CFA, Senior Portfolio Manager.

- Onderzoek Hoeksema, H.G. (2013), Decomposing Bond Credit Spread, Delta Lloyd Asset Management / University of Twente.

- Lees “Het Drama Ahold” van Jeroen Smit voor een praktijkvoorbeeld van hoe de banken hun positie zeker stelden zelfs voordat de obligatiehouders werden ingelicht.

in VBA Journaal door Arnold Gast, Clemens Braams