Lange termijn beleggers kunnen niet alleen profiteren van risicodiversificatie tussen beleggingscategorieën, maar ook van tijdsdiversificatie bínnen beleggingscategorieën. In dit artikel belichten wij in het kort de grondbeginselen van Life-Cycle fondsen en beargumenteren wij vervolgens dat lage rentes en de herontdekking van het modelrisico van strategische asset allocaties aanleiding vormen om de opzet van Life-Cycle fondsen te wijzigen. Wij laten zien dat zowel obligaties als aandelen in deze context minder aantrekkelijk zijn en dat het zoeken naar rendement en diversificatie binnen een breder scala van beleggingscategorieën en -instrumenten de kern van de herziene opzet zou moeten zijn.

Inleiding

Inleiding

Veel particulieren hebben behoefte aan één beleggingsverhikel waarbij de portefeuille gedurende de beleggingshorizon evenwichtig wordt aangepast aan de veranderende behoeften van particuliere beleggers.

Een particuliere belegger zou in zijn jongere levensjaren een hogere weging moeten toekennen aan meer risicovolle beleggingen met een hoger rendementspotentieel en het belang hierin geleidelijk moeten verminderen naarmate hij of zij dichter bij het moment van pensionering komt. Het principe van Life-Cycle fondsen is op dit beleggingspatroon afgestemd. Het huidige macro-economische klimaat van historisch lage rentes en de invloed van modelonzekerheid zijn voor ons echter reden om dit principe aan te passen.

In dit artikel lichten wij eerst de theoretische en empirische grondbeginselen van Life-Cycle fondsen toe. Vervolgens gaan wij in op een reeks nieuwe observaties en aannames over verwachte rendementen, langetermijnrisico’s en modelrisico’s die tot een herziening van de standaardaanpak van Life-Cycle fondsen aanleiding geven. Tot slot bespreken we ons voorstel voor een nieuwe opzet van Life-Cycle fondsen die recht doet aan deze nieuwe observaties en aannames.

Strategische asset allocatie en Life-Cycle producten

Er zijn twee manieren waarop je kunt diversifiëren: over beleggingscategorieën en in de tijd. Dit lijkt tegenwoordig het basisprincipe van de financiële theorie, maar is door wetenschappers pas na tientallen jaren van discussie aanvaard.

Het mean-variance paradigma van Harry Markowitz

De klassieke mean-variance benadering, waarvoor Harry Markowitz in 1990 de Nobelprijs voor de Economie ontving, betekende de eerste systematische aanpak van een dilemma waarvoor elke belegger staat: de tegenstrijdige doelstelling van hoog rendement en laag risico. Wellicht het belangrijkste aspect van Markowitz’s werk in 1952 was dat hij aantoonde dat niet zozeer het risico van een individuele belegging maar juist de risicobijdrage van een individuele belegging aan het totale portefeuillerisico voor een belegger van belang is. Markowitz formaliseerde hiermee een fundamenteel principe voor vermogensallocatie: diversificatie tussen beleggingscategorieën.

De lange termijn portefeuillekeuze theorie van Robert Merton en Paul Samuelson

Enkele jaren nadat het principe van vermogensdiversificatie zich tot het fundament van de moderne financiële theorie ontwikkeld had, was het principe van tijdsdiversificatie nog omstreden.

Volgens de traditionele random-walk aanname (de aanname dat rendementen onafhankelijk en identiek in de tijd gespreid zijn) is de rendementsvariantie per periode bij alle beleggingshorizonten gelijk. Hieruit volgt dat het risico constant blijft, ongeacht de beleggingshorizon. Paul Samuelson betoogde dit in 1969 overtuigend en ontving hiervoor een jaar later de Nobelprijs voor de Economie. In diezelfde tijd ontwikkelden economen modellen die aangaven dat een belegger de portefeuillewegingen in de verschillende beleggingscategorieën gedurende zijn leven het beste constant kon houden. Een belangrijke aanname van deze modellen was dat particuliere beleggers geen inkomsten uit arbeid (of menselijk kapitaal) hebben.

Paul Samuelson bracht echter naar voren dat variatie in rendementen in de tijd een argument voor tijdsdiversificatie zou kunnen zijn. Enkele jaren later, in 1973, liet Robert Merton zien dat variaties in verwachte rendementen in de tijd in potentie horizoneffecten kunnen introduceren. Als ook inkomsten uit arbeid in het portefeuille keuzemodel worden meegenomen dan blijkt bovendien dat particuliere beleggers hun vermogensallocatie het beste kunnen aanpassen aan de hand van hun levenscyclus.

Na tientallen jaren van discussie toonde Paul Samuelson in 1994 aan dat tijdsdiversificatie ofwel het nemen van beleggingsrisico’s over een lange horizon gerechtvaardigd is wanneer:

- Het “menselijk kapitaal” in aanmerking genomen wordt;

- De waardering van vermogenstitels een ‘mean reversion’ patroon vertoont.

De keuze voor de samenstelling van de beleggingsportefeuille is inderdaad afhankelijk van het vermogen van de particuliere beleggers, dat bestaat uit zowel het financiële kapitaal als het menselijk kapitaal (d.w.z. de contante waarde van toekomstige arbeidsinkomsten). Inkomsten uit arbeid hangen in de meeste gevallen niet samen met de ontwikkelingen op de financiële markten. Naarmate mensen ouder worden, zou in de beleggingsportefeuille een verschuiving moeten plaatsvinden van aandelen naar obligaties om het verlies aan inkomsten uit arbeid te compenseren.

Ja, de beleggingshorizon is belangrijk

Tevens wordt algemeen erkend dat het verloop van aandelenkoersen ook een voorspelbare component kent. Het mean reversion patroon van aandelenkoersen zou aandelen minder risicovol moeten maken omdat aandelenkoersen over een lange periode naar hun lange termijn waarde convergeren.

Dus ja, de beleggingshorizon is belangrijk bij het samenstellen van de beleggingsportefeuille. De variantie van het rendement is echter niet de risicomaatstaf die in een dergelijk kader het beste aansluit bij de doelstellingen van particuliere beleggers.

Particuliere beleggers willen van hun pensioenjaren kunnen genieten, maar zijn bang dat ze hiervoor niet voldoende financiële middelen hebben. Tegen die achtergrond bezien sluit de safety-first risicobudgettering benadering meer aan bij de verwachtingen van particuliere beleggers.

De safety-first risicobudgettering benadering van Arthur Roy

Tegenstanders van het gebruik van volatiliteit als risicomaatstaf wijzen erop dat je op deze manier zowel het op- als neerwaarts risico meet van de rendementsontwikkeling.

Beleggers zijn echter voornamelijk gevoelig voor het neerwaarts risico: het risico dat portefeuillerendementen lager uitvallen dan een vooraf bepaald streefpercentage en niet zozeer voor het risico dat portefeuillerendementen hoger uitvallen dan het streefpercentage. De ‘safety-first’ benadering, in 1952 ontwikkeld door Arthur Roy, is daarom een veel betere benadering.

Safety-first benadering is essentieel voor lange termijn beleggers

Volgens Roy denken beleggers in termen van een minimaal aanvaardbaar rendement, door hem het ‘rampniveau’ genoemd. De safety-first benadering is erop gericht een beleggingsportefeuille samen te stellen waarbij de kans dat het portefeuillerendement onder het rampniveau uitkomt het kleinst is.

Volgens Roy denken beleggers in termen van een minimaal aanvaardbaar rendement, door hem het ‘rampniveau’ genoemd. De safety-first benadering is erop gericht een beleggingsportefeuille samen te stellen waarbij de kans dat het portefeuillerendement onder het rampniveau uitkomt het kleinst is.

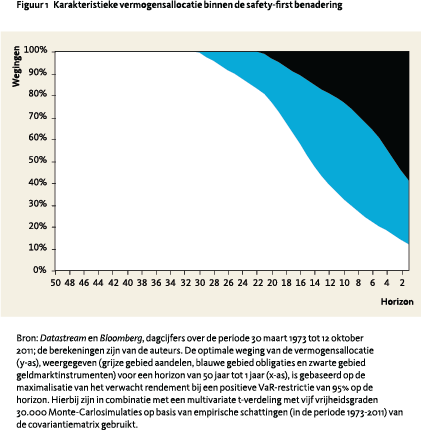

Figuur 1 geeft het verloop weer van de beleggingsmix van een beleggingsportefeuille die is samengesteld op basis van de traditionele risicobudgetterings methode en afgestemd op het aantal jaren tot einddatum. De belegginsmix is het resultaat van een maximalisatie van het verwachte rendement bij een positieve Value At Risk-restrictie van 95% op de beleggingshorizon. Dit resulteert in een vermogensmix die defensiever wordt (d.w.z., waarin het accent verschuift van aandelen naar obligaties) naarmate de einddatum van de beleggingsportefeuille naderbij komt.

Er is in de literatuur inmiddels een reeks van alternatieven voor de traditionele risicobudgetteringsmethoden beschreven. Al deze alternatieven zijn echter zeer gevoelig voor de aannames ten aanzien van extreme (staart) risico’s. Het gaat daarbij om de aannames over zowel de omvang als de waarschijnlijkheid van extreme gebeurtenissen die slechts zeer zelden voorkomen.

Nieuwe aannames over rendementen, langetermijnrisico’s en modelrisico

Of de opzet van Life-Cycle fondsen nu berust op het klassieke mean-variance portefeuille optimalisatie of op risicobudgettering in het kader van extreme risico’s, recente observaties verdienen een aanpassing van deze benaderingen.

Financiële repressie en het negatieve reële rendement op ‘ veilige’ beleggingen

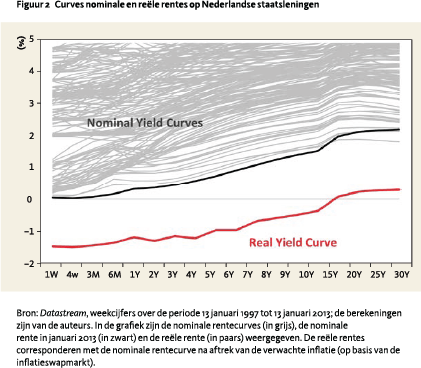

‘Financiële repressie’ is aan een comeback begonnen: nu de 10-jaarsrente zich onder het 2%-niveau bevindt, is het voor landen met de hoogste kredietwaardigheid (AAA-rating) zeer eenvoudig om hun schulden te herfinancieren. Gelet op de verwachte inflatie van 1,6%-2%, voor de komende jaren profiteren deze landen mogelijk van een negatieve reële rente. De nominale rente op ‘veilige’ beleggingen is lager dan de verwachte inflatie (zie Figuur 2). Een negatieve reële rente is een vorm van verkapte belastingheffing. In sommige opzichten leidt dit tot een ‘zachte euthanasie’ (zoals beschreven door Keynes) van particuliere en institutionele beleggers.

‘Financiële repressie’ is aan een comeback begonnen: nu de 10-jaarsrente zich onder het 2%-niveau bevindt, is het voor landen met de hoogste kredietwaardigheid (AAA-rating) zeer eenvoudig om hun schulden te herfinancieren. Gelet op de verwachte inflatie van 1,6%-2%, voor de komende jaren profiteren deze landen mogelijk van een negatieve reële rente. De nominale rente op ‘veilige’ beleggingen is lager dan de verwachte inflatie (zie Figuur 2). Een negatieve reële rente is een vorm van verkapte belastingheffing. In sommige opzichten leidt dit tot een ‘zachte euthanasie’ (zoals beschreven door Keynes) van particuliere en institutionele beleggers.

Maar waar is de veilige belegging die het inflatierisico afdekt?

De huidige financiële repressie is echter duidelijk verraderlijker dan die tussen 1945 en 1980, want zij is voor een groot deel onvrijwillig. De nieuwe prudentiële regels van Basel 3, die ten doel hebben banken veerkrachtiger te maken, en van Solvency 2, die Europese verzekeraars tot een vermindering van risicokapitaal verplichten, bevorderen de herfinanciering van staatsschuld in ontwikkelde landen die al decennialang als risicovrije belegging worden gezien. Het accommoderend monetair beleid van centrale banken, waarvan de onafhankelijkheid is vastgelegd in de wet, is nu bovendien primair gericht op instandhouding van groei, vermindering van werkloosheid en het waarborgen van de stabiliteit van het financiële stelsel.

In deze context zou een strategische beleggingsmix meer op basis van verwachte lange termijn reële rendementen gebaseerd moeten zijn. Waarderingsmodellen die wellicht te snel zijn afgedaan omdat ze alleen waardevol zouden zijn bij een lange beleggingshorizon, zullen daarbij weer een rol van betekening kunnen spelen.

Lange periodes van negatieve rendementen op aandelen zijn mogelijk

De dagelijkse fluctuaties op de internationale aandelenmarkten zijn voor beleggers een bekend verschijnsel. De kans om op een willekeurige dag geld te verliezen in de markt is slechts iets kleiner dan 50%. Naarmate de tijdshorizon langer wordt, neemt het risico op een negatief aandelenrendement echter af. Veel beleggers hebben dan ook altijd groot vertrouwen gehad in een hoog lange termijn rendement op aandelen. De vraag is hoeveel risico lange termijn beleggers nu eigenlijk lopen?

Af en toe doet zich een verloren decennium voor

In de afgelopen drie decennia vormde financiële instabiliteit het grootste risico voor de economische ontwikkeling en de waardeontwikkeling van aandelen terwijl de inflatie laag en stabiel bleef.

Dit is de paradox van financiële globalisering en financiële innovatie. De laatste twee decennia hebben ons immers geleerd dat deze twee processen zowel een bron van groei als een bron van verhoogde instabiliteit in de markten zijn.

Dit inzicht maakt het nodig om flexibele en dynamische portefeuilles te ontwikkelen die op deze nieuwe instabiele marktomstandigheden kunnen inspelen. Daarbij is het ook van cruciaal belang om portefeuilles in moeilijke tijden (crises, recessies) te beschermen door de toepassing van conditionele risicobudgettering.

De herontdekking van modelrisico

Een van de belangrijkste argumenten voor tijdsdiversificatie is, zoals eerder aangegeven, dat het beleggingsrisico afneemt naarmate de beleggingshorizon toeneemt. Bij deze aanname zijn echter in enkele recente publicaties kanttekeningen geplaatst. De betreffende auteurs laten zien dat wanneer het schattingsrisico – de onzekerheid over de snelheid van het proces van mean reversion – wordt meegenomen bij de samenstelling van de beleggingsportefeuille, dit leidt tot een aanpassing van de gunstige tijddiversificatie effecten.

Modelrisico is van belang is bij het samenstellen van de strategische beleggingsmix

In de bewuste studies is geconstateerd dat de variantie aanzienlijk hoger is dan blijkt uit variantieschattingen die de onzekerheid van parameters niet in aanmerking nemen.

Deze studies zijn echter uitsluitend gericht op het ‘mean-variance’ raamwerk en bevatten tot dusverre geen praktische benadering om portefeuilles samen te stellen met inachtneming van de genoemde onzekerheid. Wij hebben wel voor deze benadering gekozen en deze zal hieronder verder toegelicht.

Een nieuwe aanpak voor Life-Cycle fondsen

Toevoegen van nieuwe beleggingsinstrumenten

Naast de financiële repressie heerst er ook twijfel aan de solvabiliteit van sommige overheden. Ten eerste is het aanbod aan risicovrije beleggingen sterk afgenomen. Alleen staatsleningen van enkele landen in Noord-Europa, de eurozone en NoordAmerika kunnen nog als veilige beleggingen worden beschouwd. Ten tweede bieden defensieve portefeuilles met een groot belang in obligaties momenteel een bijzonder laag of zelfs negatief reëel rendement (na inflatiecorrectie).

Nieuwe regels: nieuwe beleggingsinstrumenten, nieuwe risico’s en nieuw beleid

De nieuwe marktomgeving vereist een aanpassing en ingrijpende verandering in de samenstelling van beleggingsportefeuilles, vooral met betrekking tot de geselecteerde beleggingsinstrumenten.

In de eerste plaats dient het scala aan beleggingen met een laag risico te worden uitgebreid met beleggingsinstrumenten zoals obligaties uit opkomende markten, absolute return fondsen en in mindere mate bedrijfsobligaties.

Verwachte rendementen en extreme risico’s als belangrijkste input

De in het proces van portefeuilleoptimalisatie zijn de verkregen wegingen naar beleggingscategorieën en -instrumenten zeer gevoelig voor de aannames ten aanzien van verwachte rendementen, het risico en in mindere mate de covariantie tussen rendementen op beleggingscategorieën. Dankzij Robert Merton is al ruim dertig jaar bekend dat historische rendementen een onbetrouwbare maatstaf vormen voor toekomstige verwachte rendementen. Dat geldt zeker voor de huidige tijd, waarin ‘waarderingsmodellen’ veilige obligaties als overgewaardeerd en aandelen (nog steeds) als ondergewaardeerd aanmerken.

Een strategische allocatie zou daarom voornamelijk gebaseerd moeten zijn op verwachte reële rendementen op de middellange en lange termijn. Schattingen van extreme risico’s, zoals met de Value-At-Risk benadering, zijn bovendien sterk afhankelijk van aannames over extreme gebeurtenissen of catastroferisico; extreme risico’s worden immers berekend aan de hand van het meest ongunstige portefeuillerendement.

Bevindingen gedurende de recente wereldwijde financiële crisis hebben helaas aanzienlijke twijfel opgeroepen over de nauwkeurigheid van standaard risicomaatstaven die worden gebruikt om extreme neerwaartse risico’s te kwantificeren. Risicomaatstaven blijken onder meer door specificatierisico’s (als gevolg van een fout in de structuur van het model) en schattingsrisico’s (als gevolg van anomalieën in de steekproefpopulatie) aan modelrisico’s onderhevig te zijn. Risicomaatstaven moeten daarom op basis van deze modelrisico’s opwaarts worden bijgesteld. Dit heeft consequenties voor het ontwerp van Life-Cycle fondsen, te meer omdat het modelrisico niet bij alle beleggingshorizonten gelijk is.

Modelrisico in Life-Cycle fondsen nader beschouwd

In de afgelopen decennia ontwikkelde methoden om risico’s te voorspellen, zijn in de recente crises in de meeste gevallen ontoereikend gebleken. De methoden voorzagen het ontstaan van de extreme risico’s veelal niet en schoten ook tijdens het verloop en de eindfase van de crises tekort. De risicomodellen lijken in de meeste gevallen de ontwikkelingen niet goed te hebben ingeschat. Het modelrisico van risicomodellen is echter van grote invloed op de beleggingsmix voor de lange termijn en dus ook voor de beleggingsmix van Life-Cycle fondsen.

In de afgelopen decennia ontwikkelde methoden om risico’s te voorspellen, zijn in de recente crises in de meeste gevallen ontoereikend gebleken. De methoden voorzagen het ontstaan van de extreme risico’s veelal niet en schoten ook tijdens het verloop en de eindfase van de crises tekort. De risicomodellen lijken in de meeste gevallen de ontwikkelingen niet goed te hebben ingeschat. Het modelrisico van risicomodellen is echter van grote invloed op de beleggingsmix voor de lange termijn en dus ook voor de beleggingsmix van Life-Cycle fondsen.

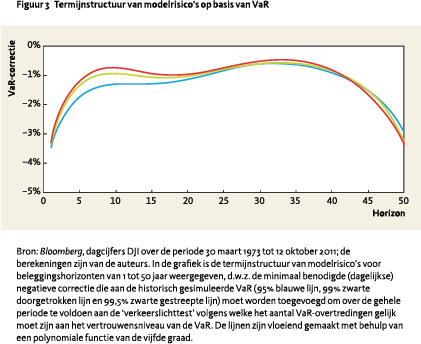

Volgens recent onderzoek3 bestaat er een niet-lineaire relatie tussen de correcties op VaRschattingen en de tijdsperiode waarover deze schattingen worden gemaakt. Figuur 3 geeft de waarden aan (y-as) op basis waarvan de feitelijke Value-At-Risk zou moeten worden aangepast (een zogenoemde buffer) om een ‘goed’ Value-At-Riskmodel te definiëren (op basis van een frequentietest, waarbij het aantal Value-At-Risk-overtredingen gelijk moet zijn aan het feitelijke vertrouwensniveau), als een functie van de horizon (x-as). De niet-lineaire relatie vertoont een invers U-vormig patroon van de termijnstructuur van modelrisico voor de historisch gesimuleerde Value-At-Risk (op basis van een gegeven vertrouwensniveau). In het geval van het traditionele risicomodel (historisch gesimuleerde VaR) betekent dit dat het modelrisico groter is bij een korte horizon (minder dan 5 jaar) en een lange horizon (meer dan 40 jaar) dan bij een middellange horizon (10-40 jaar). Dit impliceert dat het risico bij een korte en zeer lange beleggingshorizon in Life-Cycle fondsen sterk wordt onderschat.

Volgens deze optimalisatieaanpassing (ter verkrijging van een reeks Value-At-Risk-waarden die robuust zijn ten opzichte van traditionele risicomodellen) dienen de beleggingsmixen voor de lange termijn aanzienlijk te worden aangepast. Zo wordt de beleggingscategorie aandelen in optimale portefeuilles bij alle gegeven beleggingshorizonten tot en met 25 jaar met circa 10% gereduceerd. Deze resultaten wijzen erop dat aandelen voor langetermijnbeleggers, bij inachtneming van het modelrisico minder aantrekkelijk zijn dan de conventionele aanpak zonder oog voor modelrisico doet vermoeden.3

Conclusie

Na een korte introductie van enkele belangrijke benaderingen op het gebied van portefeuilleoptimalisatie is in dit artikel een reeks nieuwe observaties beschreven die aanleiding geven om het huidige ontwerp van Life-Cycle fondsen te herzien. Deze nieuwe observaties rechtvaardigen een dergelijke aanpassing omdat ze 1) niet op volatiliteit maar op het neerwaarts risico zoals Value-At-Risk of de waarschijnlijkheid van verliezen gericht zijn, 2) op reële verwachte rendementen en niet op nominale historische rendementen op basis van traditionele waarderingsmodellen gericht zijn en 3) modelrisico in aanmerking nemen dat in de traditionele benaderingen nog steeds veronachtzaamd wordt. Tot slot komen wij in dit artikel tot de conclusie dat zowel aandelen als obligaties binnen dit nieuwe ontwerp (om verschillende redenen) minder aantrekkelijk zouden kunnen zijn en dat de zoektocht naar een hoger reële rendement en betere diversificatie de belangrijkste uitdaging vormt waarvoor men bij de invulling van de strategische beleggingsmix komt te staan.

Het opnemen van nieuwe beleggingscategorieën en -instrumenten (zoals obligaties uit opkomende markten of absolute return fondsen) in de beleggingsmix die berusten op waarderingsmodellen en een robuuste risicobudgettering zou voor het nieuwe ontwerp van het Life-Cycle fonds het uitgangspunt moeten zijn.

Referenties

- Markowitz, H. (1952), Portfolio Selection, Journal of Finance, vol. 7 nr. 1: 77-91.

- Merton, R. (1973), An Intertemporal Capital Asset Pricing Model, Econometrica, vol. 41 nr. 5: 867-887.

- Roy, A.D. (1952), Safety First and the Holding of Assets, Econometrica, vol. 20 nr. 3: 431- 449.

- Samuelson, P.A. (1969), Lifetime Portfolio Selection by Dynamic Stochastic Programming, Review of Economics and Statistics, vol. 51 nr. 3: 239-246.

- Samuelson, P.A. (1994), The Long Term Case for Equities and How It can be Oversold, Journal of Portfolio Management, vol. 1 nr. 1: 15-24.

Noten

- Pr. Christophe M. Boucher Senior Econoom/ strateeg A.A.Advisors-QCG (ABN AMRO Advisors)

- Dr. Bertrand B. Maillet Executive Head of Research A.A.Advisors-QCG (ABN AMRO Advisors)

- zie voor nadere informatie Boucher, C., Jannin, G., Kouontchou, P. en B. Maillet (2013), An Economic Evaluation of Model Risk in Long-term Asset Allocations, Review of International Economics, nog te verschijnen, 35 pagina’s.

in VBA Journaal door Christophe M. Boucher (l) en Bertrand B. Maillet (r)