Dat vastgoed in al haar vormen en maten ons vrijwel permanent omringd is duidelijk. Dat de totale waarde van al deze objecten zijn gelijke niet kent is doorgaans ook bekend. De fluctuaties van deze waarde zijn zelfs berucht en hebben in het recente verleden nog geleid tot wereldwijde economische chaos, zoals bijvoorbeeld de Azië crises in 1987. Nog steeds bezorgen stijgende leegstanden en dalende vastgoedprijzen menig huizenbezitter, projectontwikkelaar, directievoorzitter en regeringshoofd slapeloze nachten. Door het bezit en het gebruik van vastgoed efficiënt van elkaar te scheiden en te verdelen over de meest geschikte partijen kunnen deze bedreigende fluctuaties worden getransformeerd tot kansen en mogelijkheden.

Dat vastgoed in al haar vormen en maten ons vrijwel permanent omringd is duidelijk. Dat de totale waarde van al deze objecten zijn gelijke niet kent is doorgaans ook bekend. De fluctuaties van deze waarde zijn zelfs berucht en hebben in het recente verleden nog geleid tot wereldwijde economische chaos, zoals bijvoorbeeld de Azië crises in 1987. Nog steeds bezorgen stijgende leegstanden en dalende vastgoedprijzen menig huizenbezitter, projectontwikkelaar, directievoorzitter en regeringshoofd slapeloze nachten. Door het bezit en het gebruik van vastgoed efficiënt van elkaar te scheiden en te verdelen over de meest geschikte partijen kunnen deze bedreigende fluctuaties worden getransformeerd tot kansen en mogelijkheden.

Securitisatie, de transformatie van illiquide tegoeden tot verhandelbare effecten, is een veelbeproefd concept in de financiële wereld. In 1602 was het de Verenigde Oost-Indische Compagnie (VOC) die bij haar oprichting voor het eerst particulieren, in dit geval Nederlandse burgers, in staat stelde om te participeren in de opbrengsten uit internationale handel door de uitgifte van zogenaamde ‘actien’, aandelen dus. Op deze wijze konden burgers meedelen in de winsten die jaarlijks werden binnengevaren door de handelsvloot, terwijl de VOC dankzij de verkoop van aandelen reeds bij haar oprichting kon beschikken over een startkapitaal waarmee de handelsvloot kon worden uitgebreid. Kortom, hier werden illiquide, toekomstige handelsopbrengsten getransformeerd tot verhandelbare effecten en werd securitisatie voor het eerst grootschalig in de praktijk gebracht. Talloze ondernemingen wereldwijd hebben dit voorbeeld gevolgd en vandaag de dag staan de internationale beurzen bol met aandelen en obligaties met behulp waarvan grote en kleine beleggers kunnen deelnemen in de activiteiten van het bedrijfsleven.

Vastgoedsecuritisatie

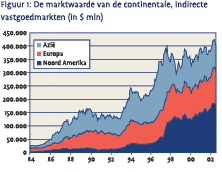

Binnen vastgoed is deze grootschalige toepassing van securitisatie pas laat op gang gekomen. Vastgoedinvesteringsondernemingen waarvan de aandelen aan de beurs genoteerd staan zijn lange tijd een schaars fenomeen geweest. In 1850 was het Duitse Concordia Bau und Boden één van de eerste vastgoedfondsen met een publieke beursnotering. Een notering die gezien kan worden als het begin van een nieuwe beleggingscategorie, de vastgoedaandelen. Het heeft echter lang geduurd voordat deze kiem tot volle bloei zou komen, want in 1984 bestond deze beleggingscategorie wereldwijd uit nog slechts 1062 verschillende ondernemingen, samen goed voor een marktwaarde van 35 miljard euro hetgeen nog geen procent van de totale vastgoedmarkt vertegenwoordigde. Zoals in figuur 1 staat weergegeven is deze indirecte vastgoedmarkt, de markt van vastgoedaandelen, de afgelopen twintig jaren sterk gegroeid in omvang en anno 2003 kan de geïnteresseerde belegger kiezen uit een assortiment van ruim 400 verschillende vastgoedinvesteringsfondsen.

Binnen vastgoed is deze grootschalige toepassing van securitisatie pas laat op gang gekomen. Vastgoedinvesteringsondernemingen waarvan de aandelen aan de beurs genoteerd staan zijn lange tijd een schaars fenomeen geweest. In 1850 was het Duitse Concordia Bau und Boden één van de eerste vastgoedfondsen met een publieke beursnotering. Een notering die gezien kan worden als het begin van een nieuwe beleggingscategorie, de vastgoedaandelen. Het heeft echter lang geduurd voordat deze kiem tot volle bloei zou komen, want in 1984 bestond deze beleggingscategorie wereldwijd uit nog slechts 1062 verschillende ondernemingen, samen goed voor een marktwaarde van 35 miljard euro hetgeen nog geen procent van de totale vastgoedmarkt vertegenwoordigde. Zoals in figuur 1 staat weergegeven is deze indirecte vastgoedmarkt, de markt van vastgoedaandelen, de afgelopen twintig jaren sterk gegroeid in omvang en anno 2003 kan de geïnteresseerde belegger kiezen uit een assortiment van ruim 400 verschillende vastgoedinvesteringsfondsen.

De voordelen

Dat deze vastgoedaandelen de rendementen op wereldwijd gespreide en professioneel beheerde vastgoedportefeuilles binnen handbereik van de kleine particuliere belegger brengen is alom bekend. Maar vastgoedsecuritisatie biedt meerdere partijen aantrekkelijke voordelen. De vastgoedondernemingen kunnen met behulp van de aandelenmarkt beschikken over nieuw kapitaal voor de groei van hun activiteiten zonder daarbij afhankelijk te zijn van de grillen van internationale grootbankiers. Op deze wijze kan de autonome ontwikkeling van de vastgoedmarkt worden versneld. Maar ook het bedrijfsleven dat van nature weinig tot niets met de vastgoedmarkt van doen heeft gehad, kan profiteren van de vruchten van de recente, internationale vastgoedsecuritisatie.

Bedrijfsvastgoed

De laatste jaren gaan steeds meer ondernemingen over tot de verkoop van hun bedrijfsvastgoed. Bedrijven als British Telecom, Spaarselect en KPN hebben de afgelopen tijd regelmatig de krant gehaald met opnieuw een aankondiging van illustere vastgoedverkopen. Het merendeel van deze verkopen van bedrijfsvastgoed zijn ingegeven door acute solvabiliteitsperikelen, bedrijven gaan steeds vaker over tot de verkoop van hun vastgoedbezit om met de opbrengst nijpende liquiditeitstekorten te overbruggen. Maar achter dit recente fenomeen schuilt de fundamentele vraag in hoeverre vastgoed onderdeel moet zijn van de balans van niet-vastgoedondernemingen. In 1993 bleek uit een grootschalig onderzoek van Arthur Andersen, onder 700 van de grootste Amerikaanse ondernemingen, dat slechts een piepkleine minderheid van de directies zich bewust is van de waarde van hun bedrijfsvastgoed. Vastgoed werd beschouwd als een noodzakelijk kwaad, dat werd aangetrokken indien de operationele activiteiten daarom vroegen en bij de volgende reorganisatie werden de panden eventueel weer verkocht. Een helder beleid of strategie of zelfs rapportages van de kosten en waarden van dit bedrijfsvastgoedbezit ontbrak in de meeste gevallen volledig. Stiekem ontstonden er zo vastgoedportefeuilles bij bedrijven die gemiddeld 35% van de balans van de onderneming in beslag namen. Deze omvang en het gebrek aan aandacht en efficiënt beheer van deze portefeuilles trok na verloop van tijd de aandacht van de financiële markten, waar steeds vaker vijandige overnames plaatsvonden waarbij de latente vastgoedbezittingen als lokaas zijn gaan fungeren3.

Outsourcing

Naast het enorme kapitaalbeslag is het ook de vraag in hoeverre een grootgrutter, die zijn geld verdient met de handel in levensmiddelen, zichzelf grootschalig moet blootgeven aan de vastgoedmarkt. Het beleggen in en het beheren van vastgoed is een vak apart, een vak dat doorgaans niet onderdeel is van de expertise van een grootgrutter of telecomgigant. Uit een recent internationaal onderzoek4 naar 5.109 bedrijven uit twintig verschillende sectoren bleek dat het vastgoedbezit in het bedrijfsleven wereldwijd aan het afnemen is. Bedrijven gaan steeds vaker over tot sales-lease-back constructie, waarbij gekozen wordt voor meer flexibele huurcontracten in plaats van het rigide en kapitaalintensieve bezit van bedrijfsvastgoed. Uit het onderzoek blijkt tevens dat het beursrendement van bedrijven leidt onder overmatig vastgoedbezit, want ook na een correctie voor risico resteerde een lager rendement voor bedrijven met een hoog vastgoedbezit. Deze uitkomsten bevestigen eerdere studies5 die aantoonden dat de aankondiging van sale-lease-back constructie een positief effect hebben op de koers van een aandeel. Deze inzichten zijn uiteraard zeer waardevol maar de praktische toepassing is lange tijd onuitvoerbaar geweest, omdat de huurmarkt voor commercieel vastgoed lang zeer beperkt is geweest. Ondernemingen hadden vaak weinig keus en konden niet anders dan het benodigde vastgoed kopen of bouwen. Vastgoedsecuritisatie kan ook in dit dilemma uitkomst bieden. De groei van de omvang van de indirecte vastgoedmarkt zorgt voor een sterke toename van het aantal beschikbare huurcontracten, aanbod waarvoor steeds meer vraag zal ontstaan wanneer de trend binnen corporate real estate zal doorzetten.

Vastgoedaandelen, vastgoed of toch aandelen?

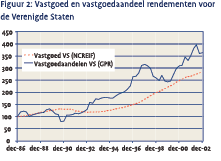

De eerder vermelde voordelen van vastgoedaandelen voor de kleine particuliere belegger zijn evident, hij of zij kan nu voor kleine bedragen deelnemen in de beleggingsmarkt die op een conventionele wijze buiten hun bereik zou blijven. Maar ook onder de grote, institutionele beleggers winnen de vastgoedaandelen aan populariteit. Grote pensioenfondsen zoals ABP en PGGM investeren steeds grotere delen van hun vastgoedallocatie middels participaties in al dan niet beursgenoteerde vastgoedinvesteringsmaatschappijen. Het arbeidsintensieve en zeer specialistische direct beleggen in vastgoedpanden en –projecten lijkt steeds meer aan terrein in te boeten. Tegelijkertijd wordt de vraag in hoeverre de gesecuritiseerde vastgoedaandelen zich nog kwalificeren als vastgoedbeleggingen steeds luider. Figuur 2 toont duidelijk de verschillen in rendementontwikkeling van direct- en indirect vastgoed in de Verenigde Staten. Daarbij is gebruik gemaakt van de index voor direkt vastgoed afkomstig van de National Committee of Real Estate Fiduciaries (NCREIF) welke het rendement op vastgoedpanden registreert, terwijl voor de indirecte vastgoedmarkt de Global Property Research index (GPR) is gehanteerd als marktindicator voor vastgoedaandelen.

De eerder vermelde voordelen van vastgoedaandelen voor de kleine particuliere belegger zijn evident, hij of zij kan nu voor kleine bedragen deelnemen in de beleggingsmarkt die op een conventionele wijze buiten hun bereik zou blijven. Maar ook onder de grote, institutionele beleggers winnen de vastgoedaandelen aan populariteit. Grote pensioenfondsen zoals ABP en PGGM investeren steeds grotere delen van hun vastgoedallocatie middels participaties in al dan niet beursgenoteerde vastgoedinvesteringsmaatschappijen. Het arbeidsintensieve en zeer specialistische direct beleggen in vastgoedpanden en –projecten lijkt steeds meer aan terrein in te boeten. Tegelijkertijd wordt de vraag in hoeverre de gesecuritiseerde vastgoedaandelen zich nog kwalificeren als vastgoedbeleggingen steeds luider. Figuur 2 toont duidelijk de verschillen in rendementontwikkeling van direct- en indirect vastgoed in de Verenigde Staten. Daarbij is gebruik gemaakt van de index voor direkt vastgoed afkomstig van de National Committee of Real Estate Fiduciaries (NCREIF) welke het rendement op vastgoedpanden registreert, terwijl voor de indirecte vastgoedmarkt de Global Property Research index (GPR) is gehanteerd als marktindicator voor vastgoedaandelen.

Het opmerkelijkste verschil tussen beide vastgoedreeksen licht in hun grilligheid, welke aanzienlijk groter is bij de vastgoedaandelen. Traditioneel wordt daarbij gewezen naar het sentiment van de algehele beurshandel welke grip heeft op beursgenoteerde vastgoedaandelen en daarmee hun grilligheid verstrekt. Anderzijds is ook reeds bewezen dat het kalme verloop van de vastgoedrendementen sterk beïnvloed wordt door de vertekeningen uit de onderliggende vastgoedtaxaties.

Het opmerkelijkste verschil tussen beide vastgoedreeksen licht in hun grilligheid, welke aanzienlijk groter is bij de vastgoedaandelen. Traditioneel wordt daarbij gewezen naar het sentiment van de algehele beurshandel welke grip heeft op beursgenoteerde vastgoedaandelen en daarmee hun grilligheid verstrekt. Anderzijds is ook reeds bewezen dat het kalme verloop van de vastgoedrendementen sterk beïnvloed wordt door de vertekeningen uit de onderliggende vastgoedtaxaties.

Doorgaans bestaat er namelijk een tekort aan transacties en worden vastgoedindices veelal gebaseerd op recente taxaties. Maar deze taxaties zijn veelal gebaseerd op waarnemingen uit het verleden waardoor het verloop door de tijd een vertraagd en uitgestreken karakter krijgt. Volgens menig portfoliomanager is de vergelijking van de rendementen op vastgoed en vastgoedaandelen dan ook een van appels met peren, aangezien de onderlinge samenhang – de correlatie – geheel ontbreekt.

Aangezien de bron van deze verschillen tussen beide rendementreeksen bekend is, is het ook goed mogelijk dat de daadwerkelijke relatie tussen beide markten door het verschil in marktmechanisme wordt vertroebeld. Vastgoedindices gebaseerd op periodieke taxaties zijn als appels verhandeld op een appelgaard, waar de prijsvorming sporadisch is en het verloop van de rendementen derhalve gematigd oogt. Vastgoedaandelen worden daarentegen continu verhandeld op de beurs, net als appels in een supermarkt. Deze levendige handel maakt de prijsvorming dynamischer en oogt derhalve grilliger. Wanneer er rekening wordt gehouden met het verschil in prijsvorming wordt wellicht een duidelijke relatie tussen beide reeksen duidelijk.

Amerikaanse studies6 hebben methodieken aangereikt aan de hand waarvan de vastgoedindices kunnen worden gecorrigeerd voor de taxatievertekeningen terwijl de rendementen op vastgoedaandelen worden bevrijd van hun samenhang met het algehele beurssentiment. Door beide technieken toe te passen op beide Amerikaanse vastgoedreeksen ontstaat er nieuw bewijs voor het feit dat de indirecte en directe vastgoedmarkten wel degelijk aan elkaar zijn verwant. Een grafische weergave van het resultaat wordt gepresenteerd in Figuur 3, welke duidelijk laat zien dat na het toepassen van de filtertechnieken twee marktreeksen resteren die een grotere samenhang vertonen, de contemporele correlaties stijgen van nagenoeg nul tot o,5. De onderlinge samenhang stijgt aanmerkelijk en toont aan dat vastgoedaandelen op langere termijn wel degelijk gezien mogen worden als vastgoedbeleggingen. Op korte termijn kan het beurssentiment de onderlinge relaties vertroebelen, maar dergelijke sentimenten zijn doorgaans van tijdelijke aard.

Spreiden of specialiseren

Wanneer we de moderne beursgenoteerde vastgoedmarkt in ogenschouw nemen valt op dat er duidelijke verschillen bestaan tussen de aanwezige fondsen. Hoewel het rendement en risico over het algemeen behouden zijn, bestaat er een aanzienlijke variatie in smaken. Om de gratie van de belegger te verwerven en te behouden zijn vastgoedfondsen continu op zoek naar manieren om zich te onderscheiden van de concurrerende fondsen, waarbij de gehanteerde portefeuillestrategie als voornaamste wapen wordt gebruikt. Terwijl een aantal vastgoedfondsen pronken met een internationaal gespreide portefeuille, beroepen anderen zich juist op het thuisvoordeel dat in hun lokaal gespecialiseerde portefeuille wordt uitgebuit. Soortgelijke verschillen in strategie zijn waarneembaar met betrekking tot het aantal vastgoedtypes dat opgenomen wordt in de fondsportefeuille, zowel specialisten in uitsluitend kantoren als verzamelaars van alle soorten vastgoed zijn op de indirecte vastgoedmarkt terug te vinden. Uiteraard is het interessant om te weten welke strategie – specialisatie of spreiding – leidt tot de beste beursprestaties.

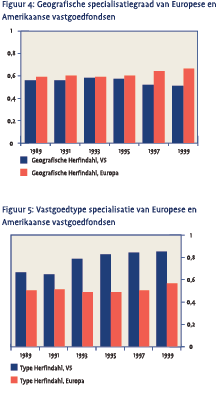

De Herfindahl index

Om deze vraag te beantwoorden ben ik begonnen met het objectief meten van de specialisatiegraad van de verschillende vastgoedfondsen. Hiervoor heb ik gebruik gemaakt van de Herfindahl index, welke wordt berekend door de procentuele allocaties over regio’s of vastgoedtypes te kwadrateren7. De som van deze kwadraten zal variëren tussen nul, een volledig gespreide portefeuille, en één, de volledig gespecialiseerde portefeuille. Dit onderzoek is uitgevoerd voor 275 verschillende beursgenoteerde vastgoedinvesteringsmaatschappijen afkomstig uit de Verenigde Staten en Europa, gedurende de periode 1989 tot 1999. De resultaten van de Herfindahl berekeningen staan weergegeven in Figuur 4 en 5. Voor de Verenigde Staten blijkt een duidelijke trend richting vastgoedtype specialisatie waarneembaar, de Herfindahl maatstaf stijgt immers gestaag tot bijna 0,9. Europese vastgoedfondsen lijken daarentegen zich eerder op het geografisch vlak te gaan specialiseren. Het gemiddelde Amerikaanse vastgoedfonds beheert een portefeuille bestaande uit twee vastgoedtypes en welke vijf economische regio’s bestrijkt. De portefeuille van het gemiddelde Europese vastgoedfonds bestrijkt daarentegen slecht twee economische regio’s maar bevat gemiddeld genomen ruim drie verschillende vastgoedtypen.

Specialisatie en de beursprestaties

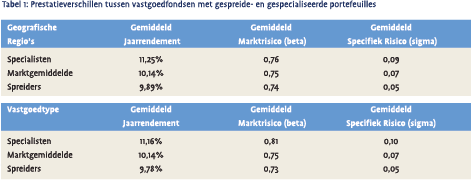

In de volgende stap van het onderzoek worden de specialisatiemaatstaven per onderneming gekoppeld aan het rendement en risico dat aan de beurs is behaald gedurende de jaren negentig. Door het observeerbare rendement te corrigeren8 voor het gelopen risico ontstaat een realistisch beeld van de prestaties van de verschillende vastgoedfondsen aan de beurs. Met behulp van de Jensen alpha, de maatstaf voor het voor risico gecorrigeerde rendement, worden de fondsen vergeleken waarbij de prestaties van zogenaamde specialisten en spreiders expliciet vergeleken kunnen worden. Tabel 1 toont de voornaamste resultaten van deze berekeningen. Duidelijk blijkt dat de specialisten doorgaans vergezeld worden door een hoger rendement in vergelijking met zowel de algehele markt als ook met hun concurrenten met de meest gespreide portefeuilles. Deze kleine verschillen in rendement worden echter vergezeld door een gelijksoortige variatie in risico. Vooral het specifieke risico van de gespecialiseerde vastgoedfondsen ligt hoger dan de markt en de gespreide concurrenten. Dit specifieke risico kan door de eindbelegger uiteraard weer worden gereduceerd door een portefeuille te construeren uit verschillende sector- en regiospecialisten waardoor diversificatie het specifieke risico kan absorberen. Deze uitkomst strookt tevens met de gangbare intuïtie, aangezien specialisatie de prestaties van het fonds meer afhankelijk maakt van een specifieke sector. Wanneer deze verschillen in risico in ogenschouw worden genomen, middels de Jensen alpha, resteert een relatief onbeduidend verschil in rendement. Nog steeds gaan de specialisten gepaard met het hoogste risicogecorrigeerde rendement, maar de verschillen lopen terug tot onbeduidende proporties. Deze uitkomsten tonen aan dat specialisatie een manier is om het risico – rendementsprofiel van een vastgoedfonds te veranderen, niet om het te verbeteren. Sector- en regiospecialisten renderen beter dan de markt, maar hun rendementen fluctueren tevens sterker door de tijd en bevatten een hoger specifiek risico.

In de volgende stap van het onderzoek worden de specialisatiemaatstaven per onderneming gekoppeld aan het rendement en risico dat aan de beurs is behaald gedurende de jaren negentig. Door het observeerbare rendement te corrigeren8 voor het gelopen risico ontstaat een realistisch beeld van de prestaties van de verschillende vastgoedfondsen aan de beurs. Met behulp van de Jensen alpha, de maatstaf voor het voor risico gecorrigeerde rendement, worden de fondsen vergeleken waarbij de prestaties van zogenaamde specialisten en spreiders expliciet vergeleken kunnen worden. Tabel 1 toont de voornaamste resultaten van deze berekeningen. Duidelijk blijkt dat de specialisten doorgaans vergezeld worden door een hoger rendement in vergelijking met zowel de algehele markt als ook met hun concurrenten met de meest gespreide portefeuilles. Deze kleine verschillen in rendement worden echter vergezeld door een gelijksoortige variatie in risico. Vooral het specifieke risico van de gespecialiseerde vastgoedfondsen ligt hoger dan de markt en de gespreide concurrenten. Dit specifieke risico kan door de eindbelegger uiteraard weer worden gereduceerd door een portefeuille te construeren uit verschillende sector- en regiospecialisten waardoor diversificatie het specifieke risico kan absorberen. Deze uitkomst strookt tevens met de gangbare intuïtie, aangezien specialisatie de prestaties van het fonds meer afhankelijk maakt van een specifieke sector. Wanneer deze verschillen in risico in ogenschouw worden genomen, middels de Jensen alpha, resteert een relatief onbeduidend verschil in rendement. Nog steeds gaan de specialisten gepaard met het hoogste risicogecorrigeerde rendement, maar de verschillen lopen terug tot onbeduidende proporties. Deze uitkomsten tonen aan dat specialisatie een manier is om het risico – rendementsprofiel van een vastgoedfonds te veranderen, niet om het te verbeteren. Sector- en regiospecialisten renderen beter dan de markt, maar hun rendementen fluctueren tevens sterker door de tijd en bevatten een hoger specifiek risico.

Conclusies

De uitkomsten uit de verschillende studies tonen aan dat vastgoedfondsen een sterke ontwikkeling hebben doorgemaakt gedurende de afgelopen decennia. Zowel het aantal als de omvang van de fondsen is mondiaal sterk gestegen. Een internationale studie naar de financiële consequenties van het bezit van bedrijfsvastgoed toont aan dat het vastgoed op de balans van niet-vastgoed ondernemingen als Ahold, Philips en Aegon het beurskarakter van de onderneming kan beïnvloeden. De beursgenoteerde vastgoedondernemingen kunnen dergelijke bedrijven voorzien van aantrekkelijke huuralternatieven, een alternatief dat aan populariteit lijkt te gaan winnen. Op deze wijze zal de mentaliteit met betrekking tot het bezit van bedrijfsvastgoed, de groei van de beursgenoteerde vastgoedmarkt in de komende jaren blijven stimuleren. Maar naast de gebruikers kunnen ook de beleggers profiteren van de voordelen en mogelijkheden die in het indirecte vastgoed liggen opgesloten. Een internationale studie laat immers zien dat indien rekening wordt gehouden met het verschil in marktmechanismen de indirecte vastgoedmarkt een duidelijke relatie vertoont met de directe vastgoedmarkt van panden en stenen. Beleggers kunnen derhalve met een gerust hart gebruik maken van het comfort van de vastgoedaandelen, aan de hand waarvan zij zonder alle lasten kunnen meegenieten van de lusten van de vastgoedmarkt. Tot slot laat ik zien dat beleggers daarbij rekening dienen te houden met de specialisatiegraad van het vastgoedfonds waarin zij hun geld willen onderbrengen. Internationaal onderzoek toont immers aan dat regionale specialisten met portefeuilles bestaande uit slecht een enkel vastgoedtype weliswaar beter renderen, maar dat hun risicoprofiel navenant is. Al met al kan worden geconcludeerd dat vastgoedsecuritisatie, de transformatie van het van nature illiquide vastgoed tot vrij verhandelbare aandelen, mogelijkheden biedt voor gebruikers, beleggers en beheerders. Deze trend heeft inmiddels geresulteerd in ruim aanbod van beursgenoteerde vastgoedfondsen, waaruit zowel de kleine als grote beleggers een keuze kan maken. Gezien het recente succes zal deze markt in de toekomst blijven uitdijen en zal de keuze voor beleggers verder blijven groeien.

Referenties

- Ambrose, W.B., 1990, Corporate Real Estate’s Impact on the Takeover Market, Journal of Real Estate Finance and Economics 3(4), 307-322.

- Brounen, D. and P.M.A. Eichholtz, 2003a, Corporate Real Estate Ownership Implications: International Performance Evidence, working paper, Erasmus Universiteit Rotterdam.

- Geltner, D., 1993, Estimating Market Values from Appraised Values Without Assuming an Efficient Market, Journal of Real Estate Research 8(3) 325-346.

- Giliberto, M.S., 1993, Measuring Real Estate Returns: The Hedged REIT Index, The Journal of Portfolio Management 19(3), 94-99.

- Sharpe, W., 1964, Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk, Journal of Finance 19(3), 768-783.

- Slovin, M.B., M.E. Sushka and J.A. Polonchek, 1990, Corporate Sales-and-Leaseback and Shareholder Wealth, Journal of Finance 45(1), 289-299.

Noten

- Dirk Brounen is als universitair docent werkzaam aan de Erasmus Universiteit van Rotterdam en de Universiteit van Amsterdam. De gepresenteerde studies maken deel uit van zijn proefschrift “Real Estate Securitization and Corporate Strategy” waarop hij op 13 juni aan de Universiteit van Amsterdam is gepromoveerd.

- De aantallen en bedragen zijn gebaseerd op het universum van de Global Property Research (GPR) Databank. Deze bron bevat gegevens over alle beursgenoteerde vastgoedondernemingen met een marktwaarde boven 50 miljoen U.S. dollars.

- Brent Ambrose toonde in zijn studie “Corporate Real Estates Impact on the Takeover Market” in het vakblad Journal of Real Estate Finance and Economics in 1990 al aan dat de relatieve omvang van het bedrijfsvastgoedbezit de kans op een vijandige overname vergrootte. De corporate raiders, de overnemende partij, kon door de verkoop van het genegeerde bedrijfsvastgoed tegen marktprijzen aanzienlijke winsten boeken.

- Dirk Brounen en Piet Eichholtz hebben een onderzoek uitgevoerd naar recente trends en effecten van het zogenaamde Corporate Real Estate bezit. Uit een onderzoek naar 5.109 bedrijven in negen landen en behorend tot twintig verschillende sectoren bleek dat het vastgoedbezit geleidelijk aan populariteit verliest.

- In 1990 verscheen in de Journal of Finance een studie van Slovin, Sushka en Polonchek waarin werd aangetoond dat Sales-and-Leaseback constructies de waarde van de onderneming deed verhogen.

- David Geltner heft meerdere wetenschappelijke artikelen gepubliceerd in de periode 1989-1993, waarin de zogenaamde unsmoothing techniek wordt geïntroduceerd. Deze techniek berekent de taxatievertekening door de samenhang tussen huidige rendementen met het verleden te berekenen. Deze samenhang wordt gebruikt als grondslag van de correctie waardoor het ‘terugkijk-gedrag’ uit de cijfers verdwijnt. Michael Giliberto heeft in de periode 1990-1994 een reeks artikelen gepubliceerd waarin hij de een ‘hedge methode’ heeft geïntroduceerd. Deze hedge methode filtert als het ware het beurssentiment uit het vastgoedaandelenrendement.

- De Herfindahl index wordt wiskundig met de volgende formule berekend: Herfindahl index = ΣSi 2, waarbij Si de procentuele allocatie aan vastgoedtype i vertegenwoordigt.

- De rendementen zijn middels het marktmodel van Sharpe gecorrigeerd voor het gelopen risico, waarbij onderscheid gemaakt wordt in het marktrisico en het specifieke risico van een onderneming. Door het gerealiseerde rendement te corrigeren voor beide risico’s resteert de Jensen alpha, de voor risicogecorrigeerde outperformance.

in VBA Journaal door Dr. Dirk Brounen