Inleiding

De afgelopen circa 5 jaar hebben verschillende crisissen de financiële sector behoorlijk geraakt. Los van financiële problemen zijn de toezichthouder en consument druk bezig geweest met het in kaart brengen van de huidige producten en diensten. De toezichthouder en consument creëren zo een nieuw landschap van eisen en wensen waarbinnen de financiële sector oplossingen kan aandragen. De financiële sector zal dus moeten innoveren.

Een van de speerpunten van de AFM is het centraal stellen van het klantbelang: “De producten en diensten die worden aangeboden moeten het klantbelang centraal stellen. Een richtlijn hierbij is dat deze kostenefficiënt, nuttig, veilig en begrijpelijk zijn, de zogenaamde KNVB-criteria.” Vanuit deze basis is de AFM druk bezig geweest. Een reeks leidraden2 over bijvoorbeeld passende provisie en zorgvuldig beleggingsadvies en vermogensbeheer vormen een belangrijk kader waarbinnen innovaties moeten worden ingepast. Financiële instellingen zullen naar een bedrijfsmodel moeten waar kosten duidelijker zichtbaar worden en aan de geleverde dienst worden gekoppeld. Daarnaast moet de klant beter in kaart worden gebracht zodat de dienst of het product dat wordt aangeboden beter past bij de klant als individu.

Een van de speerpunten van de AFM is het centraal stellen van het klantbelang: “De producten en diensten die worden aangeboden moeten het klantbelang centraal stellen. Een richtlijn hierbij is dat deze kostenefficiënt, nuttig, veilig en begrijpelijk zijn, de zogenaamde KNVB-criteria.” Vanuit deze basis is de AFM druk bezig geweest. Een reeks leidraden2 over bijvoorbeeld passende provisie en zorgvuldig beleggingsadvies en vermogensbeheer vormen een belangrijk kader waarbinnen innovaties moeten worden ingepast. Financiële instellingen zullen naar een bedrijfsmodel moeten waar kosten duidelijker zichtbaar worden en aan de geleverde dienst worden gekoppeld. Daarnaast moet de klant beter in kaart worden gebracht zodat de dienst of het product dat wordt aangeboden beter past bij de klant als individu.

Bovendien geldt dat de consument het vertrouwen in de financiële sector grotendeels verloren heeft door schandalen rond aandelenlease, beleggingsverzekeringen en nationalisaties van onze banken. Dit heeft de consument nog kritischer gemaakt. Waar vroeger een consument nog onwetend aanklopte voor advies, komt deze nu al goed geïnformeerd vragen naar de voorwaarden. Consumenten vragen tegenwoordig naar kosten, maar ook naar verborgen kosten. De sector zal transparant moeten worden en duidelijkheid moeten verschaffen om het vertrouwen van de consument enigszins terug te kunnen winnen.

De klant of consument laat zich niet meer zo maar iets vertellen. Bovendien dient acht te worden geslagen op het uitgangspunt “klant centraal”. De focus zal dus duidelijk naar de klant moeten verschuiven, waar deze vroeger meer op het product was gericht. Hoe het is gesteld met de klantfocus binnen de financiële sector en bij huidige innovaties? En hoe heeft de gevraagde klantgerichtheid toegevoegde waarde voor de financiële instellingen? Vragen waarop in dit artikel licht wordt geworpen.

Innovatiekracht binnen de financiële sector

Om zicht te krijgen op hoe het gesteld is met de innovatiekracht binnen de financiële sector en of de klant daarbij een rol van betekenis speelt, kijken we naar het onderzoek van IG&H die in mei-juni 2012, in samenwerking met VVP (Vakblad voor Financiële Dienstverleners), door middel van een online enquête is gedaan onder ruim 200 medewerkers van financiële dienstverleners.3 Het doel van het onderzoek was te achterhalen hoe de medewerkers de innovatiekracht van hun eigen organisatie ervaren en beoordelen.

Van de 200 medewerkers was 54% werkzaam bij verzekeraars en banken. Het overige deel was werkzaam bij intermediairs, ontwikkelaars en consultants. Het belang van innoveren binnen de sector wordt door het overgrote deel van de respondenten onderkend: 96% van de bankmedewerkers gaf aan het eens te zijn met de stelling dat innovatie belangrijk is. Bij verzekeraars en intermediairs is dat respectievelijk 88% en 78% van de ondervraagden.

Ondanks dat de medewerkers innovatie belangrijk vinden, geven zij hun organisatie een mager rapportcijfer. Verzekeraars worden met een gemiddelde score van 5,9 (schaal 1-10) als minst innovatief bestempeld. Banken het meest met een gemiddelde score van 6,6.

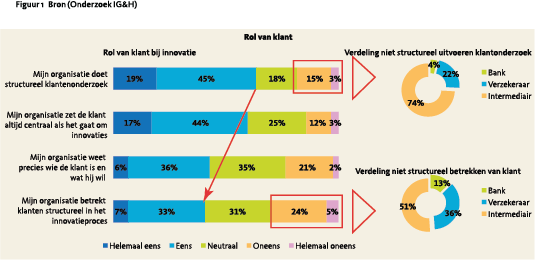

Men heeft dus niet bepaald een hoge pet op van de innovatiekracht binnen de eigen organisatie. Vervolgens is de medewerkers ook gevraagd naar wat men dan belangrijk vindt bij het vergroten van de innovatiekracht en wat daarbij de rol van de klant is (figuur 1)?

Men heeft dus niet bepaald een hoge pet op van de innovatiekracht binnen de eigen organisatie. Vervolgens is de medewerkers ook gevraagd naar wat men dan belangrijk vindt bij het vergroten van de innovatiekracht en wat daarbij de rol van de klant is (figuur 1)?

Wat betreft de klant wordt gekeken naar de manier waarop deze aandacht krijgt binnen de organisatie en hoeveel. Hier zien we dat de meeste medewerkers het ‘klantonderzoek’ en ‘centraal stellen van de klant’ voldoende terugzien binnen hun organisatie.4 Op de stellingen ‘of de organisatie precies weet wat de klant wil’ en ‘of de klant wordt betrokken bij het innovatieproces’ wordt minder positief gereageerd.

Ook is een rangorde opgesteld van de verschillende drivers waaronder de rol van de klant. Hier eindigt de rol van de klant laag. Kennelijk vinden de medewerkers de rol van de klant niet of nauwelijks bijdragen als het gaat om innovatiekracht. Andere zaken als management, cultuur en personeel worden als meest belangrijk bestempeld.

Als verbeterpunt komt de rol van de klant wel bovendrijven. Na techniek en het management wordt de rol van de klant gekozen als belangrijkste verbeterpunt. En dan wordt met name gedoeld op het centraal stellen van de klant en het betrekken van de klant bij het innovatieproces.

Het draait uiteindelijk om de klant

Het onderzoek leert ons dus dat de rol van de klant niet als belangrijkste driver wordt gezien maar wel zou moeten worden verbeterd. Met name het betrekken van de klant in het innovatieproces is volgens de medewerkers dan belangrijk.

En dat vindt Eric von Hippel, econoom en professor bij de MIT Sloan School of Management, ook belangrijk. In zijn ‘User Innovation’ model5 stelt hij dat de eindgebruikers voor een groot deel bepalen of zouden moeten bepalen hoe innovatie vorm krijgt en daarmee onmisbaar zijn bij succesvol innoveren. De gebruikers (Lead Users) moeten dan wel intensief met een product of dienst werken. Deze groep heeft namelijk vaak inzichten die de bulk van de gebruikers pas veel later of zelfs nooit krijgt. Bedrijven zouden dus op zoek moeten naar hun ‘Lead Users’ en die stimuleren oplossingen en ideeën aan te dragen.

De klant is waar het uiteindelijk om draait. Als de klant tevreden is, kun je spreken over een geslaagde innovatie. Het is daarom belangrijk de klant, zo vroeg mogelijk, te betrekken bij het innovatieproces. Niemand weet beter hoe het gewenste product er uiteindelijk uit moet zien. En het levert nog een voordeel op. Naast de positieve invloed op het innovatieproces houdt de klant zichzelf tevreden, want de klant innoveert eigenlijk voor zichzelf, wat weer goed is voor de bedrijfsprestaties.

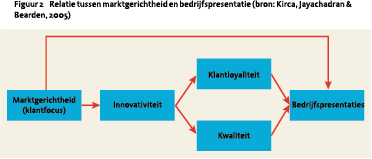

Hier is in de marketingwetenschap veelvuldig onderzoek naar gedaan. Kirca, Jayachandran en Bearden hebben in 2005 een significante samenhang gevonden tussen markt of klantgerichtheid en bedrijfsprestaties, waarmee zij hiervoor academische bewijs leverden. In verdere analyses trachten zij, naast statistisch bewijs meer zicht te krijgen op een indirecte samenhang. Deze vonden zij in de vorm van innovativiteit, hoger loyaliteit en tevredenheid. Recenter onderzoek heeft ook al aangetoond dat bedrijven die hun markt/klantgerichtheid vergroten een extra stijging in de bedrijfsprestatie mogen verwachten.6

Innoveren is belangrijk om als bedrijf te overleven maar ook gewoon lucratief en dat hebben een aantal instellingen inmiddels wel begrepen.

Huidige innovaties

Huidige innovaties

Zo zijn er de laatste jaren al een behoorlijk aantal innovaties doorgevoerd. Wat is er geïntroduceerd en in welke mate voldoen die aan het centraal stellen van de klant? Of passen deze binnen de door de AFM uitgesproken richtlijn en de KNVB (kostenefficiënt, nuttig, veilig, begrijpelijk ) criteria? Een aantal recente innovaties worden hieronder beschreven binnen door Accenture in 2012 geformuleerde trends.7

De 4 trends:

- Vergoedingstructuur Kostenstructuren worden simpeler. Van een opsomming van kosten, vergoedingen en fee’s gaan veel partijen over naar all-in of flat fee’s. Retrosessies verdwijnen en advieskosten doen hun intreden. De klant krijgt een stuk beter in beeld waar hij of zij aan toe is.

- Duidelijke communicatie Het duidelijk en met heldere taal communiceren wordt steeds meer toegepast. De zogenaamde kleine lettertjes verdwijnen. Diensten of producten worden begrijpelijker uitgelegd en worden makkelijker te beoordelen. Maar ook de overeenkomst met de bijbehorende voorwaarden worden simpeler en duidelijker. Voorwaarden van voorheen circa 50 pagina’s, worden teruggebracht naar 6 pagina’s. Het wordt zo voor de klant een stuk makkelijker grip te krijgen op wat hij of zij nu eigenlijk ondertekend.

- De overeenkomst Door goed gebruik te maken van automatisering kan er veel worden verbeterd voor de klant. Het aangaan van een overeenkomst of openen van een rekening wordt steeds makkelijker. Steeds meer kan online worden gerealiseerd. Openingsformulieren kunnen na ondertekening van de klant worden geüpload zodat de instelling deze, zonder verlies van postdagen, direct kan verwerken. En afhankelijk van het type dienst is het zelfs mogelijk een overeenkomst te sluiten zonder handtekening. Met alleen het accorderen via e-mail kan worden volstaan.

Inventariseren “Ken uw klant” Omdat de antwoorden online en automatisch kunnen worden verwerkt, kan er veel specifieker naar de situatie van de klant worden gekeken. Alle mogelijke combinaties van bijvoorbeeld de doelstelling, looptijd, gewenste onttrekkingen, lasten en inkomen, en risicobereidheid kunnen worden doorgerekend en afgewogen. Wanneer iemand bijvoorbeeld een bepaalde onttrekking wenst te doen, wordt automatisch berekend of dat mogelijk is met het vermogen dat wordt belegd en wat daarvan de impact is op het gewenste doelvermogen. Ook zijn conflicterende antwoorden te signaleren waardoor de kwaliteit van de antwoorden kan worden gemonitord. Een groot verschil met het momenteel nog veel gebruikte puntensysteem. De AFM schreef over het puntensysteem in haar leidraad ‘Klant in beeld’: “Het belang van het antwoord is dus niet afgestemd op de individuele klant. Het risico bestaat dat de door middeling van antwoorden relevante informatie verloren gaat”. Maar het online in kaart brengen van de klant is voor de klant zélf ook een stap vooruit. De vragenlijst wordt interactief zodat deze afhankelijk van een antwoord vervolgvragen overslaat of toevoegt. De klant wordt zo niet lastige gevallen met vragen die niet van toepassing zijn. Daarbij is het voor de klant mogelijk direct een plan van aanpak in te zien. De klant weet daarmee gelijk wat hij kan verwachten. Het gemak voor de klant neemt zo toe, en dat is belangrijk om genoeg betrouwbare informatie te kunnen vergaren.

Inventariseren “Ken uw klant” Omdat de antwoorden online en automatisch kunnen worden verwerkt, kan er veel specifieker naar de situatie van de klant worden gekeken. Alle mogelijke combinaties van bijvoorbeeld de doelstelling, looptijd, gewenste onttrekkingen, lasten en inkomen, en risicobereidheid kunnen worden doorgerekend en afgewogen. Wanneer iemand bijvoorbeeld een bepaalde onttrekking wenst te doen, wordt automatisch berekend of dat mogelijk is met het vermogen dat wordt belegd en wat daarvan de impact is op het gewenste doelvermogen. Ook zijn conflicterende antwoorden te signaleren waardoor de kwaliteit van de antwoorden kan worden gemonitord. Een groot verschil met het momenteel nog veel gebruikte puntensysteem. De AFM schreef over het puntensysteem in haar leidraad ‘Klant in beeld’: “Het belang van het antwoord is dus niet afgestemd op de individuele klant. Het risico bestaat dat de door middeling van antwoorden relevante informatie verloren gaat”. Maar het online in kaart brengen van de klant is voor de klant zélf ook een stap vooruit. De vragenlijst wordt interactief zodat deze afhankelijk van een antwoord vervolgvragen overslaat of toevoegt. De klant wordt zo niet lastige gevallen met vragen die niet van toepassing zijn. Daarbij is het voor de klant mogelijk direct een plan van aanpak in te zien. De klant weet daarmee gelijk wat hij kan verwachten. Het gemak voor de klant neemt zo toe, en dat is belangrijk om genoeg betrouwbare informatie te kunnen vergaren.- Privat Asset Liability Management Asset Liability Management (ALM) voor een individu is het optimaliseren van de beleggingen (de ‘assets’) in relatie tot de persoonlijke doelstellingen (de ‘liabilities’). Optimalisatie van de beleggingen en beleggingsstrategie vindt plaats op basis van haalbaarheid van de doelstellingen. Door inzet van geavanceerde scenarioanalyse technieken verschaft Private ALM op gefundeerde wijze inzicht in rendement en risico.8 Door deze technieken online beschikbaar te stellen wordt het voor de klant inzichtelijk hoe reëel het doelvermogen nog is en wat er eventueel moet gebeuren om de kans van slagen te vergroten. Hiermee is en blijft de klant altijd op de hoogte over de stand van zaken en zal op die manier aan het einde van de beleggingshorizon niet snel voor (onaangename) verrassingen komen te staan.

- Mobiel bankieren Bij ABN AMRO verliep in 2011 41,9% van de dagelijkse requests via de mobiele apps.9 Daarbij verstaan we onder een request het opvragen van saldo-informatie, de laatste bij- en afschrijvingen bekijken en het doen van overboekingen. Met het mobiel kunnen volgen van de beleggingen en inzien van afschriften en rapportages, is men niet meer afhankelijk van de financiële instelling en het moment waarop die besluit te informeren.

- Mobiele portemonnee In samenwerking met KPN en MasterCard starten ABN AMRO, ING en de Rabobank in de zomer van 2013 een test met NFC-betalingen (Near Field Communication) in de binnenstad van Leiden.10 Na deze proef willen de banken de dienst voor contactloos mobiel betalen gefaseerd in Nederland uitrollen. Eerder zijn al testen uitgevoerd door Diergaarde Blijdorp en Rabobank. Klanten van Rabo Mobiel die via het internet een toegangsbewijs van Diergaarde Blijdorp hebben aangeschaft kunnen door middel van NFC nu gewoon doorlopen. Met de overname van mobiele bestel- en betaaldienst MyOrder in 2012 ging Rabobank een stap verder in mobiel betalen. Myorder is nu onderdeel van de digitale betaalrekening MiniTix waarmee Rabobank mobiel betalen tot 150 euro mogelijk maakt. Denk daarbij aan betalen op websites met de MiniTix betaalknop, je vriend of vriendin betalen via een SMS, via een app op je mobiele telefoon een drankje, parkeerkaartje, of een bioscoopkaartje kopen via MyOrder of met een betaalsleutel (sticker, kaart, polsbandje) aan de kassa afrekenen bij school of de sportvereniging via Cashless Betalen.

- Sociale media Social media geven de klant een podium om zijn boodschap zonder tussenkomst te verspreiden. Dit kan een oordeel, een idee, een bevestiging of een reactie op ontvangen informatie zijn. Een klant kan zo direct van zich laten horen maar heeft hiermee ook de mogelijkheid reputaties te maken of breken. Mobiliseert de klant zijn netwerk, dan kan de financiële sector ook nog te maken krijgen met de massa. Deze kan zich verenigen op een forum en daar bijvoorbeeld een probleem posten zodat er versneld aandacht zal worden besteed aan het oplossen van het probleem.11

- Crowdsourcing Het is voor klanten ook mogelijk elkaar via sociale platformen om hulp te vragen. Men is daarop dus niet meer alleen op de bank aangewezen. Zo geeft ING bijvoorbeeld met zijn huishoudboekje TIM de mogelijkheid om uitgaven te vergelijken met andere TIM gebruikers. Klanten worden via sociale platformen ook proactief gevraagd om mee te denken over de toekomst. Wat vindt men belangrijk en verdient aandacht bij de volgende ronde aanpassingen.

De bovenstaande opsomming geeft een breed beeld van toepassingen die allemaal passen binnen de KNVB criteria van de AFM en zijn gericht op de belangen van de klant. Daarbij moet worden meegenomen dat dit niet altijd door de klant als zodanig wordt ervaren. Een vragenlijst die de situatie van de klant in kaart brengt wordt vaak als lastig en tijdrovend gezien, maar draagt uiteindelijk niet alleen bij aan een betere dienstverlening aan de klant, de verkregen informatie is bovendien onmisbaar. Het beter leesbaar maken van juridische documenten neemt een belemmering (onleesbare voorwaarden) weg waardoor de klant er eigenlijk niet meer onderuit komt deze nauwkeurig door te nemen en dus meer inzicht krijgt.

Conclusie

De financiële dienstverlener vindt zelf dat de klant reeds aardig in het vizier staat, maar realiseert zich gelukkig wel dat het beter kan. Want het heeft zin om de klant te betrekken bij het innoveren, het draagt zelfs bij aan betere bedrijfsprestaties. Bij reeds geïntroduceerde innovaties zien we over het algemeen een goede klantfocus.

Het gaat de goede kant op maar de toezichthouder en klant zijn veeleisend en zullen verder gaan met het vormgeven van het kader waarbinnen de financiële sector zich zal moeten bewegen. Het is een doorlopend proces. Veel initiatieven zullen de komende jaren de revue passeren. Niet alle initiatieven zullen slagen. Wel zullen ze allemaal bijdragen aan de grote veranderingen die de financiële sector gaat doormaken. De klant zal tijdig betrokken moeten worden bij het innovatieproces en de bepalende factor zijn voor slagen of falen.

Bij innovatie zien we de klant overal terug. Van creatie tot beoordeling, daarmee is de cirkel rond en de klant is daarbij leidend. Je vraagt je af waarom het zo lang heeft geduurd voordat dit werd begrepen en opgepakt. En wanneer we deze vraag breder trekken en spreken over innovatie binnen de financiële sector in het algemeen, moeten we voor het antwoord misschien weer naar Eric von Hippel die al lang voor de crisis zei: “er is geen noodzaak voor innovatie vanwege de grote hoeveelheid laaghangend fruit”.

Noten

- Tjade Groot, Hoofd – Team OXBY, t.groot@oxby.nl

- Leidraden AFM: www.afm.nl.

- Consultancybureau IG&H: onderzoek en vision paper ‘Het innovatie-DNA’ (2012)

- Een note bij het klantonderzoek was dat de meeste respondenten hierbij waarschijnlijk zelf betrokken zijn geweest.

- Eric von Hippel: “Lead users: a source of novel product concepts”, Management Science 32 (7): 791–805 (1986)

- Prof.dr. P.C. Verhoef: White paper ‘Klant Centraal in de Bankensector’ op uitnodiging van Monitoring Commissie Code Banken

- Sinds 2010 reikt Accenture de Innovation Awards uit binnen de financiële sector. Uit de inschrijvingen voor deze Awards en eigen onderzoek heeft Accenture trends gedistilleerd.

- Asset Liability Management zoals beschreven en toegepast zoor Ortec: http:// nl.ortec-finance.com

- Http://www.emerce.nl/nieuws/meer-40- procent-abn-amroklanten-gebruikt-mobielbankierenapp

- Http://tweakers.net/nieuws/87392/ nederlandse-banken-voeren-mobiel-betalenvia-nfc-vanaf-de-zomer-gefaseerd-in.html 11 Ing. E.W. Ens en R. Voster (KPMG): Artikel ‘Finance with Friends’ (2012)

in VBA Journaal door Tjade Groot