Introductie

Bij veel institutionele beleggers is de liquiditeit van hun beleggingen een zeer actueel en veelbesproken onderwerp. De financiële crisis heeft gezorgd voor een toegenomen aandacht voor de liquiditeit van beleggingen en beleggingscategorieën. Waar dit voorheen veel minder het geval was, zijn institutionele beleggers, mede onder druk van de toezichthouder, zich nu veel meer doordrongen van het feit dat een zorgvuldige procedure in acht genomen moet worden bij de selectie en monitoring van beleggingen, voor zowel liquide alsook voor illiquide beleggingen. Met een dergelijke procedure wordt ernaar gestreefd om tot een robuust en toekomstbestendig beleggingsproces voor pensioenfondsen te komen. Hierbij dient ook in de toekomst nog duidelijk te zijn op basis van welke gronden eerdere beslissingen zijn genomen.

Bij veel institutionele beleggers is de liquiditeit van hun beleggingen een zeer actueel en veelbesproken onderwerp. De financiële crisis heeft gezorgd voor een toegenomen aandacht voor de liquiditeit van beleggingen en beleggingscategorieën. Waar dit voorheen veel minder het geval was, zijn institutionele beleggers, mede onder druk van de toezichthouder, zich nu veel meer doordrongen van het feit dat een zorgvuldige procedure in acht genomen moet worden bij de selectie en monitoring van beleggingen, voor zowel liquide alsook voor illiquide beleggingen. Met een dergelijke procedure wordt ernaar gestreefd om tot een robuust en toekomstbestendig beleggingsproces voor pensioenfondsen te komen. Hierbij dient ook in de toekomst nog duidelijk te zijn op basis van welke gronden eerdere beslissingen zijn genomen.

Het doel van dit artikel is om duidelijk inzicht te verschaffen in de belangrijkste overeenkomsten en verschillen van liquide en illiquide beleggingen, die relevant zijn voor een dergelijk robuust en toekomstbestendig beleggingsproces.

Aanhakend op het “DNB themaonderzoek innovatieve beleggingen” (Sleijpen, 2012) zullen wij in dit artikel achtereenvolgens ingaan op het beleggingsbeleid, de selectie- en evaluatieprocedure en de monitoring. Voor elk van deze drie aspecten zullen de belangrijkste overeenkomsten tussen liquide en illiquide beleggingen worden benoemd. Daarnaast zullen wij aan de hand van (praktijk) voorbeelden bij elk van deze aspecten inzicht geven in de belangrijkste verschillen tussen liquide en illiquide beleggingen. Hierbij vergelijken wij beheerders die beleggen in liquide beursgenoteerde bedrijven (“aandelenmanagers”) met beheerders die in illiquide niet-beursgenoteerde bedrijven beleggen (“private equity managers”).3

Beleggingsbeleid

Het strategisch beleggingsbeleid dient als uitgangspunt voor de verdere invulling van een portefeuille. Een duidelijk strategisch beleggingsbeleid is zeer belangrijk om tot een evenwichtige portefeuille te komen die goed past bij het profiel van de betreffende belegger. Een belangrijk aspect bij het opstellen van het strategisch beleggingsbeleid is om goed inzicht te hebben in de karakteristieken van de verschillende liquide en illiquide beleggingen.

Indien wij vanuit dat perspectief kijken naar overeenkomsten in karakteristieken tussen aandelenmanagers en private equity managers, dan zien wij dat bij beide type beheerders gekeken wordt naar: geografische allocatie, sectorallocatie en beleggingsstijl. Belangrijke verschillen komen naar voren bij: mate van diversificatie, proces van waarde creatie, liquiditeit en gebruik van leverage. In het onderstaande zullen wij meer in detail ingaan op deze verschillen.

- Diversificatie wordt veelal aan de hand van exposure naar een (groot) aantal onderliggende bedrijven in een portefeuille aangebracht. Actieve aandelenmanagers hebben gemiddeld zo’n 100 bedrijven in hun portefeuille, waarbij wij veelal een bandbreedte van zo’n 30 tot 300 bedrijven bij de verschillende aandelenmanagers zien. Private equity managers kenmerken zich door een veel grotere concentratie binnen hun fonds. De bandbreedte van het aantal bedrijven in een fonds ligt hier veelal tussen minder dan 10 tot ruim 25. Ook is er vaker sprake van een zekere specialisatie binnen het fonds. Hoewel het zo is dat private equity managers “stand alone” veel minder gediversifieerd zijn dan aandelenmanagers, is bij de vergelijking tussen de diversificatie van een aandelenmanager en een private equity manager wel van belang dat het gewicht van beide beleggingen in de totale portefeuille wordt meegenomen. Immers, dit gewicht is voor private equity managers doorgaans een stuk lager dan voor aandelenmanagers, waardoor een lagere diversificatie binnen een private equity fonds niet op voorhand hoeft te betekenen dat dit tot een sterke concentratie in de totale portefeuille leidt. Het is hierbij, net als voor aandelenmanagers, wel van belang dat er een goede spreiding over verschillende fondsen, actief in verschillende regio’s, sectoren en segmenten wordt bewerkstelligd. Daarnaast is het specifiek voor private equity managers van belang om een adequate spreiding over investeringsjaren (“vintages”) te realiseren, zodat de rendementen niet teveel worden beïnvloed door de economische cyclus op het moment van instappen. Tenslotte maakt de grotere concentratie van de portefeuille de beoordeling van de beleggingsrichtlijnen van een private equity manager in het selectieproces extra belangrijk.

- De wijze van waarde creatie verschilt duidelijk tussen aandelenmanagers en private equity managers. In zijn algemeenheid zullen aandelenmanagers kleine minderheidsbelangen in bedrijven nemen en wordt door hen voornamelijk waarde toegevoegd door de juiste aandelenselectie en de juiste timing van aan- en verkoop. Hoewel deze factoren ook voor private equity managers belangrijk zijn, is hier een goede toegang tot nieuwe deals tevens van groot belang. Tevens beschikt een private equity manager vaak over een meerderheidsbelang danwel significant minderheidsbelang, waardoor operationele veranderingen (bijvoorbeeld het efficiënter inrichten van het productieproces of het aanboren van nieuwe afzetmarkten) veel meer direct kunnen worden doorgevoerd. Deze operationele verbetering vormt dan ook de belangrijkste bron van alpha voor private equity beheerders (zie ook Achtleiner et al. (2010)).

- De mate van liquiditeit vormt vooral bij beleggingen van private equity managers een belangrijk aandachtspunt. Hoewel bepaalde aandelenmanagers, die zich bijvoorbeeld richten op zeer kleine bedrijven, een relatief beperkte dagelijkse liquiditeit kunnen hebben, geldt voor private equity managers dat zij niet opereren in een transparante liquide markt waarin vraag en aanbod van bestaande participaties bij elkaar komen. Een belegger in private equity is dan ook voor tussentijdse uittreedmogelijkheden (“exit-liquiditeit”) volledig afhankelijk van de secundaire markt. Hoewel deze secundaire markt al behoorlijk volwassen is, heeft deze vorm van liquiditeit voor de gemiddelde belegger in private equity wel een prijs. Doorgaans moet, afhankelijk van de marktomstandigheden, rekening gehouden worden met een discount op de NAV (zie Haaxman, 2010).

- Leverage is een ander belangrijk punt dat bij het beleggingsbeleid in acht moet worden genomen. Zowel aandelenmanagers als private equity managers beleggen in bedrijven die gebruik maken van leverage. Zowel bij aandelenmanagers alsook bij private equity managers is de gemiddelde leverage in de portefeuille afhankelijk van de beleggingsstijl van de manager. Aandelenmanagers met een voorkeur voor bijvoorbeeld nuts- en telecombedrijven zullen doorgaans een hogere gemiddelde leverage hebben dan aandelenmanagers met bijvoorbeeld een voorkeur voor IT- of energiebedrijven.4 Bij private equity managers is het doorgaans gebruikelijk dat venture beleggingen gedaan worden zonder gebruik van vreemd vermogen, terwijl grote buyouts vaak gepaard gaan met een aanzienlijke hoeveelheid vreemd vermogen. In vergelijking met een gemiddelde aandelenmanager zal de portefeuille van een venture manager doorgaans dan ook minder leverage bevatten, terwijl de portefeuille van een buyout manager juist meer leverage zal bevatten.

Concluderend kunnen wij stellen dat bij het opstellen van het strategisch beleggingsbeleid het belangrijk is om goed inzicht te hebben in de karakteristieken van de verschillende liquide en illiquide beleggingen. Vanuit dat perspectief is er een aantal duidelijke overeenkomsten in karakteristieken tussen aandelenmanagers en private equity managers. Aan de hand van onze voorbeelden met betrekking tot deze aspecten laten wij zien welke aandachtspunten bij liquide en illiquide beleggingen in de praktijk geadresseerd dienen te worden.

Selectie- en evaluatieprocedure

Zoals door DNB wordt onderstreept in haar thema onderzoek vormt een goed vastgelegde en zorgvuldige selectieprocedure een belangrijk integraal onderdeel van het beleggingsproces. De verschillende stappen in de selectieprocedure, van initiële analyse tot een on-site due diligence en het werken met een long list en short list, komen goeddeels overeen tussen aandelenmanagers en private equity managers. Inhoudelijk is het bij de selectie- en evaluatieprocedure voor zowel aandelenmanagers alsook voor private equity managers van belang om te kijken naar zaken als: product, organisatie, team, beleggingsproces, performance, risico management, fee en ESG. Ondanks dat er bij deze zaken veel overeenkomsten zijn, is er ook een aantal belangrijke verschillen. Zo zal er bij de beoordeling van de performance een verschillend belang aan de kwantitatieve en kwalitatieve analyse worden gegeven. Daarnaast vergt het bij private equity managers, waar doorgaans veel meer teamleden betrokken zijn bij een specifieke deal, meer analyse om een duidelijk beeld te krijgen welk teamlid voor een bepaald resultaat verantwoordelijk is geweest. Tevens kan de fee structuur van aandelenmanagers en private equity managers qua opzet wezenlijk verschillen. Tenslotte wordt ESG op een andere wijze ingebed. Op ieder van deze verschillen zullen wij in het onderstaande verder in detail ingaan.

- De gerealiseerde performance van aandelenmanagers is aanzienlijk makkelijker te meten en te beoordelen dan die van private equity managers. Allereerst geldt dat voor beursgenoteerde bedrijven een veelheid aan financiële data direct voorhanden is, terwijl dit voor private bedrijven veel beperkter is. Als gevolg van deze beperkingen is het bij private equity fondsen veel lastiger om een performance analyse uit te voeren. Verder is de performance data van private equity managers deels gebaseerd op (subjectieve) waarderingen, waarbij de waarderingen van private bedrijven veelal op een veelheid aan aannames berusten en vaak door de manager zelf worden uitgevoerd. Tenslotte vertonen de meest gebruikte performance indicatoren voor private equity, te weten IRR’s en money multiples, structurele beperkingen.5 Als gevolg van deze kenmerken van de rendementen van private equity beleggingen speelt hierbij de kwalitatieve analyse van de performance een veel grotere rol in het selectie- en evaluatieproces. Derhalve zal bij de performance analyse van private equity fondsen meer gekeken moeten worden naar aspecten zoals welke operationele veranderingen er bij voorgaande investeringen zijn doorgevoerd alsook wie binnen een team de verantwoordelijkheid heeft gedragen voor bepaalde historische (succesvolle) investeringen. Op een dergelijke wijze kan mede beoordeeld worden of historische performance in de toekomst reproduceerbaar zal kunnen zijn.

De beoordeling van het team is zowel bij aandelenmanagers als bij private equity managers zeer belangrijk. Een team dat al geruime tijd samenwerkt en een consistente out-performance heeft geleverd is hierbij een pré. Zoals eerder aangegeven, is het bij private equity managers wel minder eenduidig om direct vast te stellen wie er voor bepaalde beleggingen verantwoordelijk is geweest dan bij een aandelenmanager. Door het illiquide karakter van een private equity belegging heeft het vertrek van één of meerdere belangrijke teamleden (“key men”) hier veel verderstrekkende gevolgen dan voor een aandelenbelegging. Indien er bij een aandelenmanager “key men” vertrekken, kan op zeer korte termijn door de belegger besloten worden om over te gaan tot verkoop van de aandelenbelegging, terwijl dit bij een private equity belegging welhaast onmogelijk is. Derhalve is het bij een private equity manager zeer van belang om de juiste voorwaarden voor dergelijke situaties, waarbij één of meerdere van de belangrijkste teamleden vertrekken, vooraf contractueel goed vast te leggen, door middel van een “key man clause”. Op deze manier kan bijvoorbeeld worden bewerkstelligd dat er geen nieuwe beleggingen gedaan mogen worden als bepaalde teamleden vertrekken. Ook is het van belang dat er voldoende “alignment” tussen de (belangrijkste) teamleden, die bij het fonds betrokken zijn en haar beleggers bestaat, wat deels door de structurering van de beloning gewaarborgd kan worden.

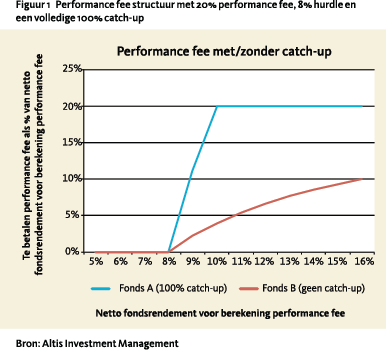

De beoordeling van het team is zowel bij aandelenmanagers als bij private equity managers zeer belangrijk. Een team dat al geruime tijd samenwerkt en een consistente out-performance heeft geleverd is hierbij een pré. Zoals eerder aangegeven, is het bij private equity managers wel minder eenduidig om direct vast te stellen wie er voor bepaalde beleggingen verantwoordelijk is geweest dan bij een aandelenmanager. Door het illiquide karakter van een private equity belegging heeft het vertrek van één of meerdere belangrijke teamleden (“key men”) hier veel verderstrekkende gevolgen dan voor een aandelenbelegging. Indien er bij een aandelenmanager “key men” vertrekken, kan op zeer korte termijn door de belegger besloten worden om over te gaan tot verkoop van de aandelenbelegging, terwijl dit bij een private equity belegging welhaast onmogelijk is. Derhalve is het bij een private equity manager zeer van belang om de juiste voorwaarden voor dergelijke situaties, waarbij één of meerdere van de belangrijkste teamleden vertrekken, vooraf contractueel goed vast te leggen, door middel van een “key man clause”. Op deze manier kan bijvoorbeeld worden bewerkstelligd dat er geen nieuwe beleggingen gedaan mogen worden als bepaalde teamleden vertrekken. Ook is het van belang dat er voldoende “alignment” tussen de (belangrijkste) teamleden, die bij het fonds betrokken zijn en haar beleggers bestaat, wat deels door de structurering van de beloning gewaarborgd kan worden.- Bij de feestructuur van zowel aandelenmanagers alsook private equity managers komt een aantal aspecten aan de orde, te weten: management fee, performance fee,6 alsook additionele en verborgen fees. Hierbij is de feestructuur bij private equity managers doorgaans een stuk gecompliceerder dan bij aandelenmanagers. Daarnaast committeert een belegger bij een private equity manager zich voor een langere periode aan de afgesproken fee structuur en zijn derhalve afspraken als gevolg van de illiquiditeit verderstrekkend. Voor wat betreft de management fee is het, naast de hoogte van deze fee, van belang om te kijken naar de manier van berekening. Bij aandelenfondsen gebeurt dit op basis van de NAV, terwijl bij private equity fondsen dit minder eenduidig is,7 waarbij de management fee structuur bovendien na de investeringsperiode vaak wijzigt. Bij aandelenmanagers, waarvoor een performance fee geldt, wordt uitgegaan van een (meer) jaar(s) gemiddelde, waarbij doorgaans een brede index als benchmark wordt gebruikt. Bij private equity managers is vrijwel altijd sprake van een performance fee (“carried interest”), die veelal wordt afgezet tegen een absoluut rendement.8 Daarnaast kunnen tussen private equity managers significante verschillen bestaan in de manier van berekening van de performance fee. Private equity managers kunnen bijvoorbeeld gebruik maken van een zogenaamde “catch-up”9 waardoor zij bij een hoger rendement aanzienlijk meer fees in rekening kunnen brengen dan managers zonder een “catch-up”, zie onderstaande figuur. De aanwezigheid van een “catch-up” kan tevens leiden tot verkeerde prikkels voor een manager.10 In zijn algemeenheid is het van belang om de fee structuur te toetsen aan de ook door DNB genoemde “alignment of interest”.

- Op het individuele niveau van de beleggingen vindt het implementeren van het ESG beleid bij aandelenmanagers en private equity managers op een andere wijze plaats. Bij een aandelenmanager zal het ESG beleid vooral op een minder directe wijze plaatsvinden. Dit kan veelal geschieden door het toepassen van bijvoorbeeld een uitsluitingsbeleid alsook door het uitoefenen van een stembeleid en een engagement beleid. Een private equity manager kan, doorgaans als meerderheidsaandeelhouder en veelal zitting hebbend in de raad van toezicht, veel directer zijn ESG beleid doorvoeren bij de onderliggende bedrijven. Dit kan bijvoorbeeld door het creëren van werkgelegenheid door een venture manager, het reduceren van de CO2 uitstoot door een cleantech manager of het doorvoeren van een verbeterde governance structuur door een buyout manager.

Samenvattend zien wij bij de selectie- en evaluatieprocedure van liquide en illiquide beleggingen overeenkomsten, waarbij echter ook enkele zeer belangrijke verschillen aan de orde zijn. Bij de selectie en evaluatie van private equity managers speelt, mede door het veelal ontbreken van lange historische data, dat deze veel meer op basis van kwalitatieve gronden plaatsvindt dan bij aandelenmanagers het geval is. Verder is het van belang te realiseren dat een belegging in een private equity manager voor een veel langere tijdsperiode wordt aangegaan dan een belegging in een aandelenmanager. Het van te voren contractueel helder vastleggen van belangrijke kwesties, zoals consequenties van mogelijke toekomstige teamwijzigingen alsook precieze afspraken omtrent fees, is daarmee bij een private equity manager van een nog groter belang. Tenslotte kan een private equity manager, doorgaans als meerderheidsaandeelhouder, zaken zoals ESG veel directer doorvoeren bij de geïnvesteerde bedrijven dan een aandelenmanager. Dit verschil in de mogelijkheden om belangrijke zaken direct te kunnen doorvoeren, is voor een belegger ook van belang bij de selectie- en evaluatieprocedure.

Monitoring

Het selectie- en evaluatieproces van managers enerzijds en de monitoring anderzijds loopt in de praktijk in elkaar over, waarbij grotendeels dezelfde aspecten beoordeeld worden (zie introductie selectie- en evaluatieprocedure). Het is zowel bij aandelenmanagers als bij private equity managers van belang om vooraf afspraken te maken over de informatie die wordt verstrekt aan beleggers, zoals holdings of de inhoud van kwartaalrapportages. Op basis van periodiek contact met de betreffende manager kan meer inzicht worden verkregen in de ontwikkelingen van elk van deze aspecten. Hierbij worden tevens de gemaakte beslissingen en de positionering van de manager geëvalueerd. Bij de monitoring zien wij echter ook een aantal belangrijke verschillen zoals de performance analyse alsook de mogelijkheden waarmee de gewichten van aandelenmanagers en private equity managers in de portefeuille van de belegger kunnen worden bijgesteld. Tenslotte zullen de mogelijkheden die een belegger heeft om consequenties aan de uitkomsten van de monitoring te verbinden, door het verschil in liquiditeit tussen aandelenmanagers en private equity managers, wezenlijk verschillen.

Het selectie- en evaluatieproces van managers enerzijds en de monitoring anderzijds loopt in de praktijk in elkaar over, waarbij grotendeels dezelfde aspecten beoordeeld worden (zie introductie selectie- en evaluatieprocedure). Het is zowel bij aandelenmanagers als bij private equity managers van belang om vooraf afspraken te maken over de informatie die wordt verstrekt aan beleggers, zoals holdings of de inhoud van kwartaalrapportages. Op basis van periodiek contact met de betreffende manager kan meer inzicht worden verkregen in de ontwikkelingen van elk van deze aspecten. Hierbij worden tevens de gemaakte beslissingen en de positionering van de manager geëvalueerd. Bij de monitoring zien wij echter ook een aantal belangrijke verschillen zoals de performance analyse alsook de mogelijkheden waarmee de gewichten van aandelenmanagers en private equity managers in de portefeuille van de belegger kunnen worden bijgesteld. Tenslotte zullen de mogelijkheden die een belegger heeft om consequenties aan de uitkomsten van de monitoring te verbinden, door het verschil in liquiditeit tussen aandelenmanagers en private equity managers, wezenlijk verschillen.

- Performance analyse is een essentieel onderdeel van het monitoringproces. Bij een aandelenmanager kan op basis van een holdings based analyse een gedetailleerde performance analyse worden uitgevoerd, waarbij wordt gekeken of de performance het resultaat was van aandelenselectie, stijleffecten of landen- en sectorallocatie. Bij een private equity manager is een dergelijke performance analyse veel lastiger door de veel beperktere beschikbaarheid van data en de afwezigheid van marktprijzen. De focus bij het monitoringproces van private equity managers richt zich derhalve veel meer op zaken als de business case van een onderliggend bedrijf, de ontwikkelingen in omzet en resultaten alsook de problemen waar tegenaan wordt gelopen met de daarbij verwachte acties en ontwikkelingen.

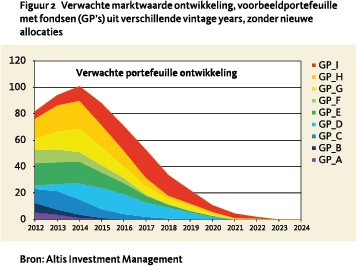

- De mogelijkheden om de gewichten bij te stellen van aandelenmanagers en private equity managers in de totale portefeuille van een belegger verschillen aanzienlijk. Bij aandelenmanagers leidt een middellange positieve of negatieve performance ten opzichte van andere belegging categorieën direct tot een hoger of lager gewicht dan is beoogd in de strategische allocatie. Bijsturing van het gewenste gewicht kan hierbij plaatsvinden door een deel van de aandelenbelegging te verkopen danwel bij te kopen. Aangezien een private equity belegging zich kenmerkt door een in- en uitstroom van kasgelden, zal de exposure naar deze belegging eerst toenemen als gecommitteerde bedragen worden opgevraagd om vervolgens af te nemen indien distributies worden uitgekeerd. Voor beleggers in private equity managers is het daarom van belang om een goed inzicht te hebben in de ontwikkeling van de verwachte marktwaarde van hun private equity portefeuille waarbij de investeerder een duidelijke strategie nodig heeft om de exposure op het gewenste niveau te houden (De Zwart et Bron: Altis Investment Management al. 2012). Bij private equity is dus sprake van een portefeuille die continu moet worden onderhouden, wat een belangrijk aspect in de monitoring van de portefeuille vormt. In figuur 2 hebben wij het verloop van de exposure naar verschillende private equity managers in een portefeuille laten zien, waarbij duidelijk opvalt dat er een continu onderhoud aan de portefeuille dient plaats te vinden om de gewenste totale portefeuille exposure te behouden.

- Als gevolg van de onderliggende verschillende liquiditeit leidt de uitkomst van het monitoringproces bij aandelenmanagers en private equity managers veelal tot verschillende consequenties. Bij een aandelenmanager kunnen (langdurig) negatieve ontwikkelingen of prestaties veel eenvoudiger leiden tot het besluit om afscheid te nemen van de manager en de vrijgekomen gelden direct te alloceren naar een andere manager. Bij een private equity manager kan alleen tussentijds worden verkocht op de secundaire markt, wat in het algemeen gepaard gaat met discounts voor de verkoper. De consequentie van negatieve ontwikkelingen en prestaties van een private equity manager zal voor een belegger betekenen dat er eventueel geen of minder toekomstige allocaties gemaakt zullen worden naar deze of andere private equity managers.

De monitoring van aandelen en private equity managers vindt doorlopend plaats, waarbij periodiek contactmomenten met de manager plaatsvinden. De evaluatie van aandelen managers en private equity managers vindt met name op het gebied van performance analyse op een andere manier plaats. Verder zijn de bijstuurmogelijkheden en de uitkomst van het monitoringproces belangrijke verschillen.

Conclusie

Een actueel thema voor veel institutionele beleggers is de liquiditeit van hun beleggingen. Mede als gevolg van een toenemende aandacht van de toezichthouder zijn institutionele beleggers zich veel meer bewust dat een zorgvuldige procedure in acht genomen dient te worden bij de selectie en monitoring van zowel liquide alsook illiquide beleggingen. Met dit artikel hebben wij beoogd om duidelijk inzicht te verschaffen in de belangrijkste overeenkomsten en verschillen van liquide en illiquide beleggingen, die relevant zijn voor een robuust en toekomstbestendig beleggingsproces voor pensioenfondsen.

Op basis van het “DNB themaonderzoek innovatieve beleggingen” zijn wij ingegaan op het beleggingsbeleid, de selectie- en evaluatieprocedure en de monitoring. Voor elk van deze drie aspecten hebben wij de belangrijkste overeenkomsten tussen liquide (aandelenmanager) en illiquide beleggingen (private equity manager) benoemd. Daarnaast hebben wij aan de hand van (praktijk) voorbeelden bij elk van deze aspecten inzicht gegeven in de belangrijkste verschillen.

Een institutionele belegger dient zich van te voren terdege doordrongen te zijn van de verschillen tussen liquide en illiquide beleggingen alsook de lange(re) verbintenis die wordt aangegaan bij illiquide beleggingen. Wanneer een institutionele belegger, die illiquide beleggingen in zijn portefeuille wenst op te nemen, het beleggingsproces hiervoor op een adequate manier inricht, waarbij goed rekening wordt gehouden met de door ons benoemde aandachtspunten, dan kan dit zeker tot een naar de toekomst toe goed bestendig beleggingsproces leiden.

Bronnen

Achtleiner, A-K., R. Braun, N. Engel, C. Figge and F. Tappeiner (2010). “Value Creation Drivers in Private Equity Buyouts: Empirical Evidence from Europe”. The Journal of Private Equity, Vol. 13, No. 2, pp. 17-27.

De Zwart, G., B. Frieser, D. van Dijk (2012), “Private Equity Recommitment Strategies for Institutional Investors”. Financial Analysts Journal, Vol 68, No. 3, pp. 81-99.

Haaxman, R. (2010), “Liquiditeit voor Private Equity: Secondaries”. VBA Journaal, Vol. 26, No. 3 (najaar 2010), pp. 37-42.

Sleijpen, O.C.H.M. (2012), “Resultaten DNB Onderzoeken Innovatieve Beleggingen”, toegankelijk via: http://www.dnb.nl/ binaries/Brief%20Resultaten%20DNB%20 onderzoeken%20innovatieve%20beleggingen_ tcm46-274786.pdf

Noten

- De auteurs zijn werkzaam bij Altis Investment Management, een onafhankelijke manager selectie boutique van ING Investment Management.

- De auteurs hebben dit artikel op persoonlijke titel geschreven.

- Dergelijke private equity managers worden ook General Partners (“GPs”) genoemd. Wij kijken in deze analyse niet naar zogenaamde “Fund of Funds” private equity managers.

- Bron: MSCI World, GICS sector debt-toassets ratio’s, per eind 2012.

- Gebruik van de IRR gaat bijvoorbeeld uit van herbeleggingsmogelijkheden tegen eenzelfde rendement, terwijl money multiples geen rekening houden met de tijdswaarde van geld.

- Een performance fee wordt zeker niet door alle aandelenmanagers aangeboden, terwijl dit wel standaard is voor private equity managers.

- Deze fee kan worden berekend op basis van bijvoorbeeld het gecommitteerde kapitaal, het opgevraagde kapitaal, de kostprijs van de portefeuille of de NAV.

- Bij de beoordeling van de performance fee voor private equity beheerders wordt gekeken naar de IRR die behaald is ten opzichte van een absoluut rendement (“hurdle”).

- Een “catch-up” houdt in dat na het bereiken van de hurdle het daarboven behaalde rendement eerst geheel of gedeeltelijk aan de manager wordt uitgekeerd, totdat deze over het totale rendement, inclusief het deel onder de hurdle, zijn vastgestelde performance fee percentage heeft ontvangen, waarna vervolgens de reguliere verdeling in werking treedt.

- Indien er sprake is van een “catch-up” dan kan dat leiden tot het nemen van extra risico als het rendement van het fonds zich vlak onder de hurdle bevindt of juist het uit de weg gaan van risico en een toegenomen focus op de money multiple als het rendement zich boven de hurdle bevindt.

in VBA Journaal door Edzard Potgieser, Sven Smeets