In de nieuw uiteengezette regels van DNB (De Nederlandsche Bank), het Financieel Toetsingskader (FTK), wordt van pensioenfondsen verwacht dat buffers op hun balans worden aangehouden, zodat (voorgeschreven) één-jaar stress scenario’s kunnen worden opgevangen. Daarbij hoeft geen rekening te worden gehouden met rechten die voorwaardelijk zijn. Onder de solvabiliteitstoets verwacht DNB daarom niet dat er voor deze voorwaardelijke rechten buffers worden aangehouden. Hierbij moet men bij pensioenfondsen vooral aan het voorwaardelijke indexatierecht denken, waarbij de rechten van deelnemers worden geïndexeerd, gegeven dat de financiële status van het fonds gezond is. Deze gedachte kan conflicteren met een bepaalde indexatieambitie dat een pensioenfonds in de toekomst kan hebben.

In de nieuw uiteengezette regels van DNB (De Nederlandsche Bank), het Financieel Toetsingskader (FTK), wordt van pensioenfondsen verwacht dat buffers op hun balans worden aangehouden, zodat (voorgeschreven) één-jaar stress scenario’s kunnen worden opgevangen. Daarbij hoeft geen rekening te worden gehouden met rechten die voorwaardelijk zijn. Onder de solvabiliteitstoets verwacht DNB daarom niet dat er voor deze voorwaardelijke rechten buffers worden aangehouden. Hierbij moet men bij pensioenfondsen vooral aan het voorwaardelijke indexatierecht denken, waarbij de rechten van deelnemers worden geïndexeerd, gegeven dat de financiële status van het fonds gezond is. Deze gedachte kan conflicteren met een bepaalde indexatieambitie dat een pensioenfonds in de toekomst kan hebben.

In het FTK consultatiedocument, DNB (2004), wordt onderscheid gemaakt tussen voorwaardelijke en onvoorwaardelijke pensioenrechten. We definiëren hierbij de marktwaarde van onvoorwaardelijke rechten als de “nominale waarde VPV” (voorziening pensioenverplichtingen) en de marktwaarde van beleggingen gedeeld door de nominale waarde VPV als de “nominale dekkingsgraad” (nominaal omdat de onvoorwaarde lijke rechten bij een voorwaardelijk indexatiemechanisme geen inflatie bevatten en zodoende nominaal zijn).

Er zijn eenvoudige strategieën om aan de gedefinieerde solvabiliteitstoets voor beleggingsrisico1 te voldoen, in de veronderstelling dat het pensioenfonds met een voorwaardelijk indexatiemechanisme voldoende beleggingen op de balans heeft staan om aan de nominale waarde VPV te voldoen. De nominale waarde VPV kan worden gerepliceerd met behulp van een cash flow match, of de rentegevoeligheid kan grotendeels worden benaderd met behulp van een duration match (de beleggingen en nominale waarde VPV hebben dezelfde duration).

Een groot nadeel van dit soort strategieën is dat de nominale waarde VPV zowel in een gunstige als in een ongunstige renteomgeving door de marktwaarde van de beleggingen gevolgd wordt. Hierdoor kunnen deelnemers geen significant hogere inflatiecompensatie verwachten als het pensioenfonds zich in een gunstige renteomgeving begeeft. Deze strategieën bieden daarom weinig flexibiliteit voor de indexatieambitie op de lange termijn, een beleidsinstrument waarvan DNB verwacht dat deze transparant wordt gemaakt in een uit te voeren continuïteitsanalyse, zie DNB (2004).

Wij presenteren een analyse van een pensioenfonds met een bepaalde indexatieambitie in de toekomst en houden daarbij rekening met een korte termijn risicorestrictie, zoals gedefinieerd in de solvabiliteitstoets van DNB, zie DNB (2004). In de analyse berekenen we de marktwaarde van een voorwaardelijk indexatiemechanisme en laten we zien hoe de beleggingsportefeuille aan dit mechanisme kan worden aangepast. Een van de voordelen van de door ons voorgestelde beleggingsstrategie (een zogenaamde ‘overlay’ strategie) is dat, in tegenstelling tot een cash flow matching strategie met obligaties, het mandaat van de vermogensbeheerder vrijwel onaangetast blijft. Hierdoor leidt een goed resultaat van de vermogensbeheerder sneller tot een significante financiële verlichting voor de deelnemers via het traditionele premie- en indexatiemechanisme.

Indexatie als embedded optie

Een voorwaardelijk indexatiemechanisme is gedefinieerd in termen van de dekkingsgraad2 van het pensioenfonds. Als de nominale dekkingsgraad op een gegeven moment onder een bepaalde grens komt, worden de rechten van de deelnemers niet of alleen gedeeltelijk met de inflatie verhoogd. Dit betekent dat de indexatie kan worden gezien als een zogenaamde call optie op de nominale dekkingsgraad. De optie geeft een inflatiecompensatie als de nominale dekkingsgraad hoog is (het fonds wordt gezien als rijk) en geeft geen inflatiecompensatie als de nominale dekkingsgraad laag is (het fonds wordt gezien als arm). We kunnen gebruik maken van risico-neutrale3 simulaties op een gesloten fonds om de indexatieoptie van het pensioenfonds te waarderen. Een gesloten fonds wordt hier gedefinieerd als een fonds dat is gesloten voor nieuwe deelnemers en waarbij bestaande deelnemers geen extra pensioenrechten opbouwen door een extra arbeidsjaar en/of salarisstijging.

Een voorwaardelijk indexatiemechanisme is gedefinieerd in termen van de dekkingsgraad2 van het pensioenfonds. Als de nominale dekkingsgraad op een gegeven moment onder een bepaalde grens komt, worden de rechten van de deelnemers niet of alleen gedeeltelijk met de inflatie verhoogd. Dit betekent dat de indexatie kan worden gezien als een zogenaamde call optie op de nominale dekkingsgraad. De optie geeft een inflatiecompensatie als de nominale dekkingsgraad hoog is (het fonds wordt gezien als rijk) en geeft geen inflatiecompensatie als de nominale dekkingsgraad laag is (het fonds wordt gezien als arm). We kunnen gebruik maken van risico-neutrale3 simulaties op een gesloten fonds om de indexatieoptie van het pensioenfonds te waarderen. Een gesloten fonds wordt hier gedefinieerd als een fonds dat is gesloten voor nieuwe deelnemers en waarbij bestaande deelnemers geen extra pensioenrechten opbouwen door een extra arbeidsjaar en/of salarisstijging.

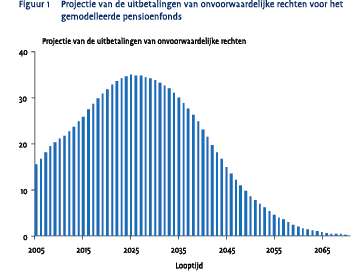

Als voorbeeld hebben we een Nederlands pensioenfonds met een 4%-dekkingsgraad4 van 115% gemodelleerd. Dit pensioenfonds heeft geprojecteerde uitbetalingen van onvoorwaardelijke rechten, zoals te zien is in figuur 1. Omdat het fonds een voorwaardelijk indexatiemechanisme hanteert, zit in de geprojecteerde uitbetalingen geen inflatie begrepen. Als een disconteringsvoet van 4% wordt gebruikt om de geprojecteerde uitbetalingen van onvoorwaardelijke rechten te verdisconteren, komen we uit op EUR 526mn. De marktwaarde beleggingen hebben als gevolg van de gedefinieerde 4%-dekkingsgraad van 115% een waarde van EUR 605mn. Om de marktwaarde van onvoorwaardelijke rechten te bepalen, verdisconteren we de geprojecteerde uitbetalingen van onvoorwaardelijke rechten met de euro swap curve van 22 november 2004; deze noemen wij de rentecurve. Dit geeft ons een nominale waarde VPV van EUR 490mn. De nominale dekkingsgraad komt hierdoor op 123%. De nominale waarde VPV is in een bepaalde mate gevoelig voor een verandering in de rentestand (de nominale waarde VPV heeft een duration van ongeveer 17 jaar).

Het gemodelleerde pensioenfonds heeft een beleggingsportefeuille dat bestaat uit 50% nominale staatsobligaties met een 5-jarige looptijd, 40% aandelen en 10% onroerend goed. We definiëren hierbij de nominale dekkingsgraad die een pensioenfonds nodig heeft om aan de korte-termijn solvabiliteitstoets van DNB te voldoen, als de “benodigde nominale dekkingsgraad”. De voorwaardelijke indexatieregel verhoogt de opgebouwde rechten van deelnemers met:

- een volledige indexatie (de volledige (prijs)inflatie) als de nominale dekkingsgraad na uitbetaling van inflatie niet beneden de door DNB gestelde benodigde nominale dekkingsgraad komt;

- een gedeeltelijke indexatie als het fonds een nominale dekkingsgraad boven de benodigde nominale dekkingsgraad heeft, maar hier beneden valt als een volledige inflatie wordt uitgekeerd;

- geen indexatie als het fonds een nominale dekkingsgraad heeft welke lager is dan de benodigde nominale dekkingsgraad.

We bepalen voor dit pensioenfonds alleen de gewenste solvabiliteit voor renterisico en zakelijke waarden (aandelen en onroerend goed), zoals gedefinieerd in het FTK, zie DNB (2004). We nemen bovendien aan dat een actuariële buffer van 5% benodigd is. We berekenen dat gegeven deze aannames de benodigde nominale dekkingsgraad 130% is. We zullen de nominale dekkingsgraad van 130% gebruiken in het voorwaardelijk indexatieschema5.

We bepalen voor dit pensioenfonds alleen de gewenste solvabiliteit voor renterisico en zakelijke waarden (aandelen en onroerend goed), zoals gedefinieerd in het FTK, zie DNB (2004). We nemen bovendien aan dat een actuariële buffer van 5% benodigd is. We berekenen dat gegeven deze aannames de benodigde nominale dekkingsgraad 130% is. We zullen de nominale dekkingsgraad van 130% gebruiken in het voorwaardelijk indexatieschema5.

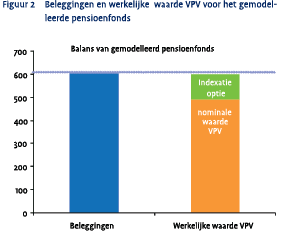

We berekenen de marktwaarde van de voorwaardelijke en onvoorwaardelijke rechten en noemen dit de “werkelijke waarde VPV”. We laten het overzicht van de balans in figuur 2 zien. De waarde van de indexatieoptie is EUR 110mn. Dit komt ongeveer overeen met een verhoging van de opgebouwde rechten van deelnemers met een onvoorwaardelijke inflatie van 1.1% per jaar.

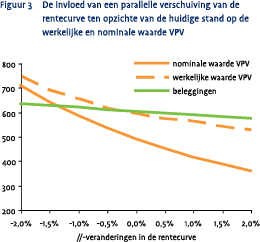

Om het renterisico in de werkelijke waarde VPV af te dekken is het essentieel de gevoeligheid van deze voorziening ten opzichte van de rentestand te analyseren. Daartoe schuiven we de rentecurve parallel ten opzichte van de huidige stand en laten daarbij de verandering in de werkelijke waarde VPV en in de beleggingsportefeuille zien, zoals te zien in figuur 3. We nemen hierbij aan dat de beleggingscategorieën aandelen en onroerend goed ongevoelig zijn voor een verandering in de rentestand.

Omdat de rentegevoeligheid van de beleggingsportefeuille over het algemeen lager is dan de rentegevoeligheid van de nominale waarde VPV (lees: de duration van de beleggingsportefeuille is lager) zal de nominale dekkingsgraad over het algemeen relatief hoog zijn als de rentestand relatief hoog is, en laag als de rentestand laag is. Uit figuur 3 blijkt dat de werkelijke waarde VPV een lagere rentegevoeligheid heeft dan de nominale waarde VPV (een duration van 7 jaar tegen 17 jaar onder de huidige stand van de rentecurve). Dit is een direct effect van het verhogen van de onvoorwaardelijke rechten met de inflatie (indexatie) en een aangenomen positieve correlatie tussen een verandering in de rente en de inflatie. Daarnaast merken we op dat de rentegevoeligheid van de werkelijke waarde VPV hoger wordt naarmate de rentecurve daalt en lager naarmate de rentecurve stijgt. Dit is een gevolg van de voorwaardelijkheid van het indexatiemechanisme. De rechten worden namelijk verhoogd met de inflatie (een verandering hierin is positief gecorreleerd met een beweging in de rente) als de rentecurve (en zodoende de nominale dekkingsgraad) relatief hoog is en niet als de rentecurve (en zodoende de nominale dekkingsgraad) relatief laag is.

Omdat de rentegevoeligheid van de beleggingsportefeuille over het algemeen lager is dan de rentegevoeligheid van de nominale waarde VPV (lees: de duration van de beleggingsportefeuille is lager) zal de nominale dekkingsgraad over het algemeen relatief hoog zijn als de rentestand relatief hoog is, en laag als de rentestand laag is. Uit figuur 3 blijkt dat de werkelijke waarde VPV een lagere rentegevoeligheid heeft dan de nominale waarde VPV (een duration van 7 jaar tegen 17 jaar onder de huidige stand van de rentecurve). Dit is een direct effect van het verhogen van de onvoorwaardelijke rechten met de inflatie (indexatie) en een aangenomen positieve correlatie tussen een verandering in de rente en de inflatie. Daarnaast merken we op dat de rentegevoeligheid van de werkelijke waarde VPV hoger wordt naarmate de rentecurve daalt en lager naarmate de rentecurve stijgt. Dit is een gevolg van de voorwaardelijkheid van het indexatiemechanisme. De rechten worden namelijk verhoogd met de inflatie (een verandering hierin is positief gecorreleerd met een beweging in de rente) als de rentecurve (en zodoende de nominale dekkingsgraad) relatief hoog is en niet als de rentecurve (en zodoende de nominale dekkingsgraad) relatief laag is.

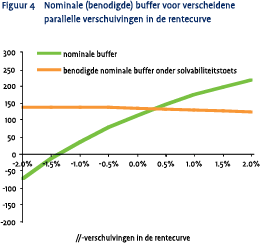

We definiëren de marktwaarde van beleggingen minus de nominale waarde VPV als de “nominale buffer” en de “benodigde nominale buffer” als de nominale buffer welke benodigd is om aan de korte-termijn solvabiliteitstoets van DNB te voldoen, zie DNB (2004). We berekenen alleen de benodigde nominale buffer voor renterisico en zakelijke waarden en nemen aan dat er verder een actuariële buffer van 5% benodigd is. We berekenen beide buffers onder verscheidene parallelle bewegingen van de rentecurve ten opzichte van de huidige stand (zie figuur 4). Daartoe berekenen we eerst de verandering in de solvabiliteitspositie door een parallelle renteverandering en berekenen op de zo onstane positie de benodigde nominale buffer. In figuur 4 is te zien dat het fonds zowel in de huidige situatie, als wanneer de rentecurve (in parallel) daalt niet aan de benodigde nominale buffer kan voldoen.

Beleggingsstrategie

In dit gedeelte laten we een strategie zien met als doel het gedrag van de werkelijke waarde VPV na te bootsen. Dit betekent dat de voorgestelde beleggingsstrategie een relatief hoge rentegevoeligheid zal moeten hebben als de rentestand laag is, en een relatief lage rentegevoeligheid als de rentestand hoog is, maar over het algemeen een lagere rentegevoeligheid heeft dan de nominale waarde VPV, zie ook figuur 3. Om het gedrag van de werkelijke waarde VPV te kunnen nabootsen kan worden gedacht aan inflatie-gerelateerde producten. Er kan bijvoorbeeld aan een strategie worden gedacht, waarin de beleggingsportefeuille bestaat uit inflationlinked bonds als de rentestand hoog is en uit nominale obligaties als de rentestand laag is. Een praktisch nadeel van inflatiestrategieën voor Nederlandse pensioenfondsen is dat liquiditeit in de Nederlandse inflatieproducten (nog) laag is en dat het gebruik van liquide inflatieproducten uit andere landen het concept van basisrisico introduceert, zie ook Kocken en Van der Hoek (2002).

We laten een strategie zien die de werkelijke waarde VPV op dit moment en onder andere renteomstandigheden nabootst. Het alternatief zou zijn om in de toekomst de beleggingsportefeuille aan de dan geldende marktomstandigheden aan te passen, een dynamische strategie. Veel pensioenfondsen hebben echter niet de infrastructuur om de portefeuille bijvoorbeeld dagelijks aan de marktomstandigheden aan te passen. Daarnaast kunnen transactiekosten ongelimiteerd stijgen en is er een liquiditeitrisico aanwezig. Als bijvoorbeeld de rente stijgt, moet in een dynamische strategie het pensioenfonds de beleggingspositie verkopen. Dit kan een neerwaartse druk op prijzen en “gaten” in de liquiditeit veroorzaken.

Om de gewenste rentegevoeligheid van de werkelijke waarde VPV na te bootsen kan aan een receiver swaption worden gedacht. Een receiver swaption is het recht, maar niet de plicht, om een rente swap aan te gaan waarbij de koper, over een gespecificeerde looptijd, een vaste rente ontvangt en een variabele rente betaalt (alles op een van tevoren bepaalde hoofdsom, die overigens niet tussen beide partijen uitgewisseld wordt).

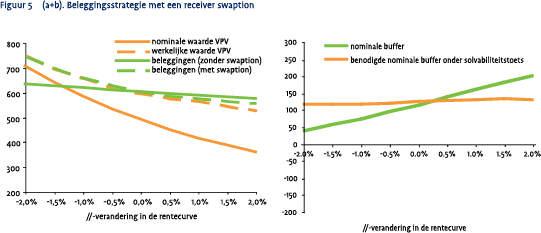

We illustreren de strategie in figuur 5, en bootsen zo het profiel van de werkelijke waarde VPV na. Hiervoor hebben we een optie met een looptijd van 10 jaar op een rente swap met een looptijd van 20 jaar (ook wel de tenor genoemd). Deze swap wisselt een variabele rente tegen een vaste rente uit. Het niveau van de vaste rente wordt zodanig vastgesteld dat de swap op het moment van afsluiten geen waarde heeft. De vaste rente is hierdoor gelijk aan de zogenaamde at-the-money forward (ATMF) rente. De gebruikte hoofdwaarde is gelijk aan EUR 490mn (de hoogte van de nominale waarde VPV). De te betalen premie voor de optie is gelijk aan EUR 26mn (dit komt ongeveer overeen met 4% van de totale portefeuille), gegeven de markt op 22 november 2004.

We illustreren de strategie in figuur 5, en bootsen zo het profiel van de werkelijke waarde VPV na. Hiervoor hebben we een optie met een looptijd van 10 jaar op een rente swap met een looptijd van 20 jaar (ook wel de tenor genoemd). Deze swap wisselt een variabele rente tegen een vaste rente uit. Het niveau van de vaste rente wordt zodanig vastgesteld dat de swap op het moment van afsluiten geen waarde heeft. De vaste rente is hierdoor gelijk aan de zogenaamde at-the-money forward (ATMF) rente. De gebruikte hoofdwaarde is gelijk aan EUR 490mn (de hoogte van de nominale waarde VPV). De te betalen premie voor de optie is gelijk aan EUR 26mn (dit komt ongeveer overeen met 4% van de totale portefeuille), gegeven de markt op 22 november 2004.

Het is belangrijk hierbij op te merken dat de beleggingsportefeuille niet in zijn geheel wordt verkocht, er wordt echter wel een beleggingscategorie toegevoegd (te weten de receiver swaption). Deze beleggingscategorie kan worden bekostigd door een deel van de beleggingsportefeuille te verkopen, ter grootte van de te betalen premie. De nieuwe beleggingsportefeuille bestaat nu uit 48% nominale staatsobligaties met een looptijd van 5 jaar, 39% aandelen, 9% onroerend goed en 4% receiver swaption(s). Een voordeel van deze strategie is dat, in tegenstelling tot een cash flow matching strategie met obligaties, het mandaat van de vermogensbeheerder vrijwel onaangetast blijft en een goed resultaat van de vermogensbeheerder sneller kan leiden tot een significante financiële verlichting voor de deelnemers via het traditionele premie- en indexatiemechanisme.

Zoals in figuur 5(a+b) te zien is, komt de rentegevoeligheid van de beleggingsstrategie met een receiver swaption ongeveer overeen met de gevoeligheid van de werkelijke waarde VPV. Doordat de receiver swaption wordt toegevoegd zien we ten eerste dat de benodigde nominale buffer ten opzichte van de variant zonder de receiver swaption (zie figuur 4) daalt. Daarnaast zien we dat ten opzichte van de variant zonder de receiver swaption de nominale buffer hoger is als de rentecurve daalt. De nominale buffer blijft daarnaast vrijwel intact en profiteert als de rentecurve stijgt, zodat de indexatieambitie van het pensioenfonds hoger kan worden naarmate de rentestand stijgt (voor dit pensioenfonds een gunstige renteomgeving).

Zoals in figuur 5(a+b) te zien is, komt de rentegevoeligheid van de beleggingsstrategie met een receiver swaption ongeveer overeen met de gevoeligheid van de werkelijke waarde VPV. Doordat de receiver swaption wordt toegevoegd zien we ten eerste dat de benodigde nominale buffer ten opzichte van de variant zonder de receiver swaption (zie figuur 4) daalt. Daarnaast zien we dat ten opzichte van de variant zonder de receiver swaption de nominale buffer hoger is als de rentecurve daalt. De nominale buffer blijft daarnaast vrijwel intact en profiteert als de rentecurve stijgt, zodat de indexatieambitie van het pensioenfonds hoger kan worden naarmate de rentestand stijgt (voor dit pensioenfonds een gunstige renteomgeving).

Een alternatief op de gehele analyse betreft het verlagen van de grens van het voorwaardelijk indexatiemechanisme (men kan de door ons gebruikte grens te conservatief vinden). Dit zal de conclusie enigszins veranderen, omdat de werkelijke waarde VPV een relatief lage gevoeligheid ten opzichte van de rente heeft, zelfs als het niveau van de rentecurve significant daalt (zeg met 200 basispunten). Er wordt bij een lagere grens immers onder deze omstandigheden nog steeds een relatief hoge indexatie afgegeven. Merk hierbij op dat in dit geval het geïllustreerde pensioenfonds een tekort vertoont ten opzichte van de werkelijke waarde VPV. Hierdoor wordt het moeilijker het gedrag van deze voorziening volledig te repliceren.

Conclusie

Het nieuwe regime van DNB kan leiden tot een replicatie (cash flow match) of nabootsing van de rentegevoeligheid (duration match) van de nominale waarde VPV om aan de korte termijn restrictie op het risicoprofiel van DNB te voldoen, zoals gedefinieerd in de solvabiliteitstoets, zie DNB (2004). Een groot nadeel van dit soort strategieën is dat de beleggingen de nominale waarde VPV in zowel een gunstige als ongunstige renteomgeving nabootsen. Hierdoor kunnen deelnemers geen significant hogere inflatiecompensatie verwachten als het pensioenfonds zich in een gunstige renteomgeving begeeft. Deze strategieën bieden weinig flexibiliteit in de vorm van een indexatieambitie, een beleidsinstrument waarvan DNB verwacht dat deze transparant wordt gemaakt onder een uit te voeren continuïteitsanalyse, zie DNB (2004).

In dit artikel hebben we een fictief Nederlands pensioenfonds met een bepaalde indexatieambitie in de toekomst geanalyseerd. We merken in de analyse op dat de rentegevoeligheid van de werkelijke waarde VPV lager is dan de rentegevoeligheid van de nominale waarde. Bovendien is de rentegevoeligheid aan verandering onderhevig als de rentecurve verandert (in parallel) ten opzichte van de huidige rentestand. We geven aan dat dit een directe consequentie is van het voorwaardelijke karakter van het indexatiemechanisme en van de aangenomen positieve correlatie tussen de verandering in inflatie en de rentestand.

We laten een strategie zien waarin het risico van een dalende rente voor een pensioenfonds wordt verlaagd. Hierdoor kan beter aan de benodigde buffer, zoals gedefinieerd onder de solvabiliteitstoets van DNB, worden voldaan. Daarnaast behoudt deze strategie de flexibiliteit om in een relatief gunstiger renteomgeving een hogere indexatieambitie na te streven. Deze gedachte is in overeenstemming met een traditioneel conditioneel indexatiemechanisme.

Disclaimer

This article represents the personal views of the authors. The article is provided for educational purposes only and does not create any legally binding obligations on the part of Deutsche Bank AG and/or its affiliates (“DB”). Any opinions expressed herein may differ from the opinions expressed by other DB departments including the DB Research Department. DB may engage in transactions in a manner inconsistent with the views discussed herein.

Without limitation, the information in this article does not constitute an offer, an invitation to offer, or a recommendation to enter into any transaction. DB is not acting as your financial adviser or in any other fiduciary capacity with respect to this information unless otherwise expressly agreed by DB in writing; therefore this article does not constitute advice or a recommendation. The past performance of an investment is no guarantee of future returns. Although DB believes the contents of this document to be reliable, it makes no representation as to the completeness or accuracy of the information. DB does not accept liability for any direct, consequential or other loss arising from reliance on this article.

Referenties

- Kocken en Van der Hoek, Reële instrumenten voor een reëel risico, VBA journaal, 2002

- DNB (2004), Consultatiedocument Financieel Toetsingskader, www.dnb.nl

Noten

- Hierbij houden we geen rekening met andere risico zoals concentratie- en liquiditeitsrisico’s.

- Op dit moment is voor veel pensioenfondsen de voorwaardelijke indexatie gebaseerd op een dekkingsgraad gebruik makend van een disconteringvoet voor de geprojecteerde uitbetalingen van pensioenrechten van 4%. De nieuwe regels introduceren het concept van een marktwaarde (verdisconteren van geprojecteerde uitbetalingen van pensioenrechten gebruik makend van de rente zoals te zien in de markt). We nemen aan dat voorwaardelijk indexatieregels in de toekomst worden gebaseerd op de nominale dekkingsgraad van het fonds.

- We simuleren hierbij uit een drie-factor rente- en inflatiemodel gecalibreerd op de markt, zoals gezien op 22 november 2004.

- Onder het oude regime werden de geprojecteerde uitbetaling van rechten verdisconteerd tegen een 4%-verdisconteringsvoet. We definiëren dit als de 4%-VPV. De 4%- dekkingsgraad wordt gedefinieerd als de marktwaarde van beleggingen, gedeeld door de 4%-VPV.

- Wij nemen hierbij impliciet aan dat de grens voor voorwaardelijke indexatie over alle scenario’s constant is. Een meer gedetailleerde analyse kan de benodigde nominale dekkingsgraad over alle scenario’s herberekenen en daarbij de grens in het voorwaardelijke indexatiemechanisme over de scenario’s bijstellen.

in VBA Journaal door Arno Nieuwenhuijse (l) David Prieul (r)